Пет аспекта, които да следим в този труден сезон на отчетите

Анализаторите очакват приходите за първото тримесечие да бъдат "грозни", но също така смятат, че това е най-ниската точка

Обновен: 24 April 2023 | 16:36

Редактор: Галина Маринова

Докато компаниите се подготвят да отчетат най-големия спад на приходите от началото на пандемията преди три години, биковете вече гледат отвъд спада, залагайки, че растежът ще се възобнови и ще издигне акциите до нови върхове.

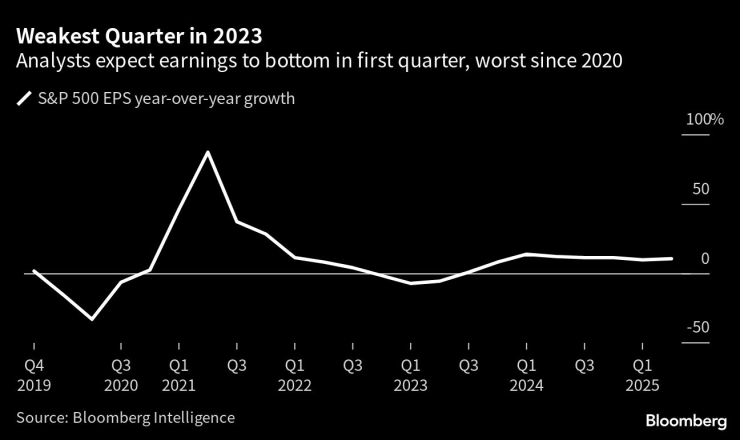

Анализаторите очакват приходите за първото тримесечие да бъдат "грозни", като печалбата на компаниите от S&P 500 ще спадне с 8%, но също така смятат, че това е най-ниската точка, заявиха стратезите на Bloomberg Intelligence Джина Мартин Адамс и Уенди Сунг. Инвеститорите, които са повишили S&P 500 с 8,0% тази година, разчитат в най-добрия случай на лека рецесия и на прекратяване на повишаването на лихвените проценти от Федералния резерв.

Най-слабото тримесечие през 2023 г. Анализаторите очакват печалбите да достигнат дъното си през първото тримесечие, което е най-лошото от 2020 г. насам

За да се случи това, много неща трябва да се подредят, включително да не се повторят сътресенията в банковата система от март и да има устойчиви потребители в условията на постоянна инфлация и забавящ се растеж.

"Ако макроданните се забавят, но не се сринат, и ако банките покажат стабилност на балансите си, пазарите биха могли да се покачат благодарение на надеждите, че темповете на растеж на печалбите през първото тримесечие бележат дъното на цикъла", казва Мадисън Фалър, глобален стратег в JPMorgan Private Bank.

Скептиците твърдят, че оценките за печалбите все още са твърде високи, и прогнозират, че пазарът ще спадне, когато инвеститорите осъзнаят това.

"Ралито на акциите може да продължи, но това не е моят основен сценарий", каза Раджеев Де Мело, глобален макро портфолио мениджър в GAMA Asset Management SA. "Перспективите ще бъдат предпазливи. Съществува голяма несигурност относно състоянието на икономическия цикъл", каза той, а стресът в банковата система послужи като напомняне за ефектите от затягането на паричната политика.

След като банките на Уолстрийт, сред които JPMorgan Chase & Co. и Citigroup Inc. току-що започнаха работа, ето пет ключови области, които пазарните участници ще наблюдават през този сезон на отчетите:

Стресът в банковия сектор

Сривът на няколко регионални банки в САЩ миналия месец ще бъде в центъра на вниманието на инвеститорите. Паричните мениджъри ще оценят експозицията на компаниите към тези фирми, като същевременно ще преценят въздействието на затягането на условията за кредитиране върху печалбите.

Печалбите на по-малките американски компании е по-вероятно да бъдат засегнати от стреса в банковата система, отколкото на по-големите фирми, като се има предвид, че те са по-чувствителни в икономическо отношение и имат по-голяма експозиция към регионални кредитори, пишат в бележка стратезите на Goldman Sachs Group Inc.

Брокерската компания BGC Partners Inc. заяви, че приходите са били "леко повлияни от неотдавнашните сътресения в регионалните банки и някои глобални инвестиционни банки", което е довело до по-ниски обеми през последните седмици на тримесечието.

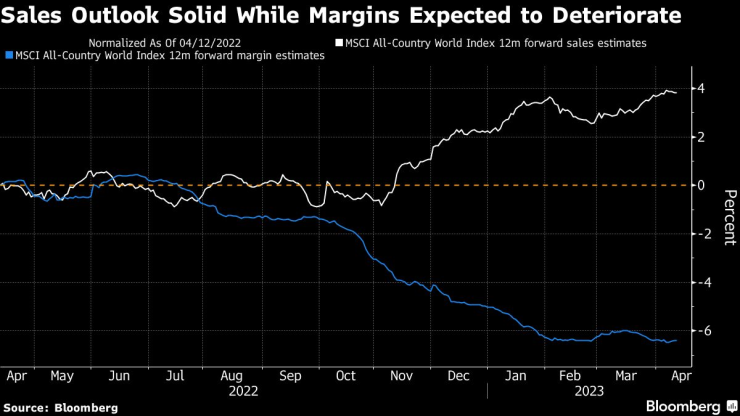

Продажби срещу маржове

Компаниите са принудени да намалят цените, за да привлекат потребителите да харчат, докато икономиката се забавя, и това поражда опасения за маржовете на печалбата. Tesla Inc. намалява цените на автомобилите в световен мащаб - стратегия, която ѝ помогна да достави рекорден брой автомобили през първите три месеца на годината, въпреки че анализаторите поставят под въпрос ефекта върху рентабилността.

Отстъпките бяха характерни и за сектора на търговията на дребно. Брутният марж на Levi Strauss & Co. за първото тримесечие не отговори на очакванията поради увеличените промоции. И макар че продажбите на Nike Inc. надхвърлиха очакванията, рентабилността ѝ не отговори на прогнозите на фона на намаленията и високите разходи за транспорт и материали.

Перспективите за продажбите са стабилни, докато маржовете се очаква да се влошат

"Ще има още болки в приходите, защото маржовете могат да намалеят още повече, тъй като тепърва започват да се понижават от пика", каза Карим Чедид, инвестиционен стратег в BlackRock Inc. в Лондон. "Маржовете ще бъдат от ключово значение, тъй като ще преценим колко бързо инфлацията отстъпва от пика и колко напрегнат е все още пазарът на труда, тъй като преминаваме пика на работните места. Това ще бъде важен фактор за пазарната среда и оценката на рисковите активи."

Корпоративни разходи

Инвеститорите ще следят внимателно как фирмите решават да използват паричните средства. Дивидентите и обратното изкупуване биха могли да бъдат възнаградени, но компаниите може да изберат предпазливостта, особено след като опасенията за финансовия сектор продължават.

Според стратезите на Goldman стресът в банките оказва натиск върху перспективите за корпоративните разходи в САЩ, въпреки че те вече се влошаваха преди събитията през март. Оценките на анализаторите показват забавяне на обратното изкупуване, но продължаващ ръст на капиталовите разходи във всеки сектор на S&P 500 през 2023 г., сочат данните на банката.

Все пак има някои признаци, че възвръщаемостта на акционерите ще остане устойчива. В Европа Европейската централна банка одобри обратното изкупуване на акции на UniCredit SpA на стойност 3,34 млрд. евро, което е знак, че регулаторите все още не са склонни да ограничат политиките на банките за изплащане заради сътресенията. В САЩ бордът на FedEx Corp. одобри увеличение на годишния дивидент за фискалната 2024 г.

Намаляване на разходите

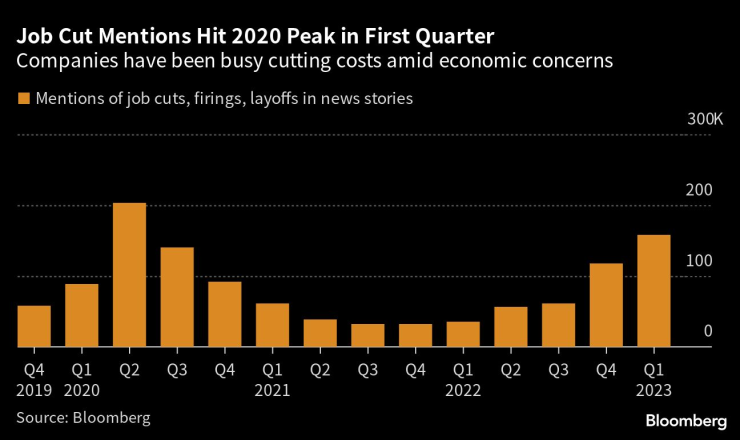

Технологичният сектор поведе масова вълна от съкращения, след като агресивно наемаше служители по време на пандемията. От компаниите ще се очаква да докажат как мерките им са се отплатили през първото тримесечие. Amazon.com Inc., Logitech International SA и Meta Platforms Inc. бяха сред тези, които съкратиха работни места.

Явлението се разпространи и извън сферата на технологиите. McDonald's Corp., Walt Disney Co. и Walmart Inc. съкратиха заплатите си на фона на нарастващия риск от рецесия и повишените разходи. Фирмите също така затварят офиси и преосмислят стратегиите си, за да спестят пари.

Съкращенията на работни места достигат своя връх през първото тримесечие на 2020 г. Компаниите са заети с намаляване на разходите на фона на икономическите опасения

Оценките за печалбите на S&P 500 през следващата година се повишиха през последния месец, "което подсказва, че анализаторите очакват съкращаването на разходите да започне да си пробива път", каза Питър Гарнри, ръководител на отдела за капиталови стратегии в Saxo Bank AS. "Това оставя място за рискове от понижение, ако компаниите разочароват с прогнозите си."

Повишение в Китай

Възобновяването на търговията в Китай е неравномерно и се отразява по различен начин на секторите. Химическите, минните и енергийните компании са сред тези, които очакват тласък. Saudi Basic Industries Corp., най-големият производител на химикали в света, предупреди в края на февруари, че маржовете ще останат ограничени, тъй като китайският пазар все още не се е възстановил.

Именно в европейската луксозна индустрия инвеститорите имат високи очаквания и компаниите вече ги изпълняват. Prada SpA заяви, че е имала "отлична" китайска нова година, Richemont заяви, че завръщането на китайския туризъм помага за увеличаване на разходите за луксозни стоки, а продажбите на LVMH, както и на Hermes International, скочиха през първото тримесечие, тъй като китайските купувачи се възстановиха.

В рамките на сектора "бих очаквал силни приходи, като се има предвид, че богатите потребители все още се справят много добре, както и повторното отваряне на Китай", каза Пол де ла Баум, старши пазарен стратег във FlowBank SA.