Barclays Plc сключи сделка за 1,1 милиарда долара с Blackstone Inc. тази седмица, за да намали рисковете в бизнеса си с кредитни карти в САЩ, като същевременно управлява сметките на собствените си клиенти. Тази неясно звучаща търговия засяга само малка част от нейния бизнес с карти в САЩ на стойност 32 милиарда долара, да не говорим за банката като цяло. Но това е част от нарастващата тенденция на сделки за прехвърляне на риск главно от европейски банки, за да укрепят своите баланси и капиталови съотношения.

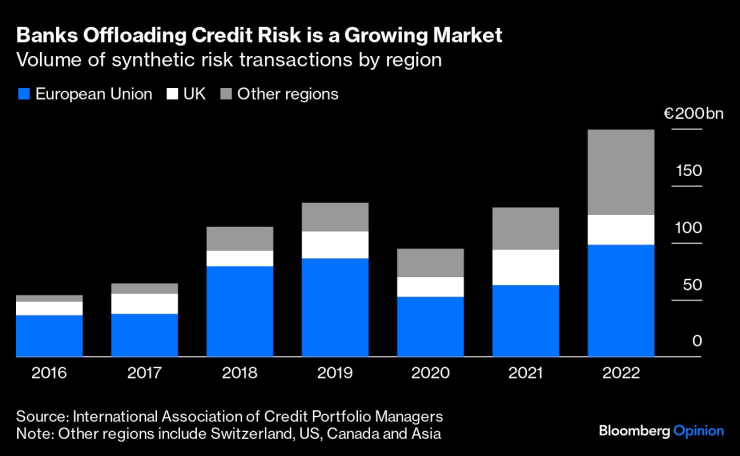

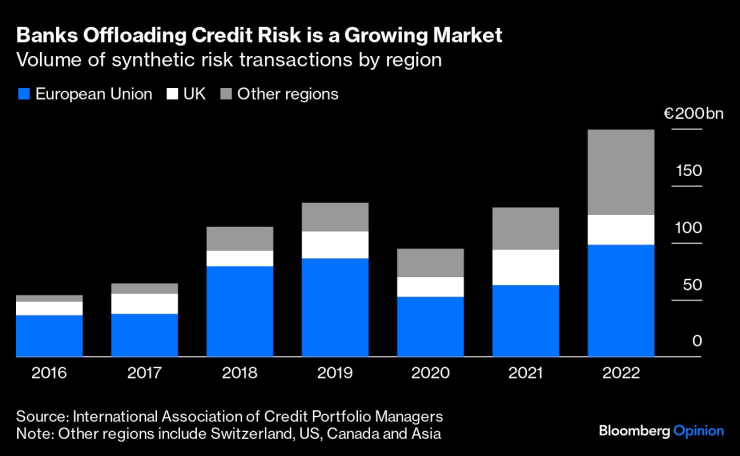

Общият обем на такива сделки достигна близо 200 милиарда евро през 2022 г., според последните налични данни, от които около 63% идват от британски и европейски институции, според данни на Международната асоциация на мениджърите на кредитни портфейли. Освен спада през 2020 г., обемът нараства силно от 2016 г. насам.

Те са известни като сделки за облекчаване на капитала или синтетични (или значителни) прехвърляния на риск и е вероятно да станат по-популярни, докато кредиторите се адаптират към по-строгите банкови разпоредби, които трябва да започнат да влизат в сила в Европа, САЩ и другаде през следващата година. Barclays разкри този месец, че промените в правилата, които приема тази година, се очаква да увеличат коригираната спрямо риска мярка на нейния картов бизнес в САЩ с близо две трети. Неговите рисково претеглени активи от £25 милиарда ще се увеличат с £16 милиарда поради тази промяна – и това означава, че е необходим много повече капитал, за да ги поддържа.

Банките имат очевиден избор: или да продадат повече капитал, или да се отърват от някои заеми. И двете създават проблеми. Капиталът може да бъде скъп, докато продажбата на заеми означава, че банката може да загуби клиенти. Друго решение е да закупите застраховка: собственият капитал е там, за да поеме загубите, така че ако една банка може да накара някой друг да обещае да покрие някои от тях, тя ще се нуждае от по-малко капитал.

Това е една голяма причина, поради която сделките с облекчение на капитала са по-популярни в Европа, отколкото в САЩ: собственият капитал за банките е по-скъп, така че цената на добрата застраховка е по-вероятно да бъде по-евтина. Подобно на Barclays, Deutsche Bank AG е споменавала закупуване на покритие за загуби в миналото и не би трябвало да е твърде изненадващо, че тези две институции смятат, че застрахователните разходи си заслужават да бъдат платени.

И двете банки имат ниски оценки на акциите, което означава високи предполагаеми разходи за собствен капитал. Подразбиращите се разходи на Barclays в момента са около 18%, а на Deutsche Bank около 16,5%. За сравнение, JPMorgan Chase & Co е около 9%, така че застрахователното покритие трябва да е евтино, за да бие това.

Сделките за прехвърляне на риск като Barclays включват продажба на риска от загуби по портфейл от заеми на инвеститор, който обикновено е кредитен специалист или хедж фонд. Инвеститорът иска добрите печалби, налични от кредитни карти или други заеми, без да се налага да върши дребните неща по управлението на клиенти.

Тези сделки са предимно частни и двустранни, така че не са лесни за проследяване. Barclays и Deutsche Bank изобщо не говорят публично за тях. Пазарът е доста концентриран, като само 27 банки извършват сделки в Европа, а четирите най-големи представляват 60% от всички европейски обеми, според Европейския съвет за системен риск.

Цялата идея за всичко синтетично, частно, сложно и включващо деривати на кредитния риск все още има лошо име от кризата от 2008 г. Няма нищо лошо в принципа на застраховането – най-вероятно той е с нас от хиляди години. Проблемите идват, ако не покрива рисковете, на които сте се надявали, или застрахователят се окаже неспособен да изплати вземането ви.

Леко регулираните хедж фондове и фирмите с частен капитал са по-малко надеждни от големите банки или застрахователи като контрагенти, така че решението е да ги накарате да вложат парите, за да покрият всички потенциални загуби в сделката в началото. В наши дни повечето рискови трансфери са изцяло финансирани по този начин, според Ричард Барнс, кредитен анализатор S&P Global Ratings.

Банките обикновено продават книжа, обвързани с кредит, или вземат парите предварително като обезпечение. За инвеститора това изглежда същото като закупуване на облигация. Само наднационални институции или застрахователи с много висок рейтинг не трябва да предават пари, казва Барнс. Това звучи добре, въпреки че основното предупреждение тук е, че American International Group Inc. беше застраховател с много висок рейтинг, който продаваше много нефинансирани защити срещу кредитни загуби преди 2008 г. - и това изобщо не се оказа много добре.

Проблемът да не получите покритието, което очаквате, е по-сложен проблем, но трябва да бъде управляем, стига наборът от заеми, които трябва да бъдат покрити, да е ясно идентифициран и редът и размерът на загубите също са ясни.

Премахването на потенциалната цена на загубите прави групата от заеми по-малко рискова. Това, което на практика означава за банките, е, че те могат да записват по-ниско число за своите рисково претеглени активи, което е балансовата мярка, използвана за определяне на техните капиталови изисквания.

Банките не са сами в прокарването на тази концепция. Когато JPMorgan купи First Republic Bank от фалит миналата година, тя получи застраховка срещу кредитни загуби от Federal Deposit Insurance Corp. FDIC и JPMorgan не се притесняваха, че всички тези заеми са лоши; целта беше да се намалят капиталовите изисквания на активите на First Republic, за да станат по-привлекателни. UBS Group AG получи подобна полица от швейцарските власти, когато спаси Credit Suisse Group AG.

Според мен тези сделки са стабилни, стига да не се експлоатират прекалено много. Ако банките могат да поемат кредитните рискове сравнително евтино, може би защото има прекомерно търсене от страна на частни мениджъри, които търсят по-малко ликвидни активи, това може много лесно да насърчи банките да отпускат твърде много заеми твърде бързо и често на кредитополучатели, които не могат да си го позволят. Това е другият урок от 2008 г., който всички трябва да имат предвид.

Пол Дж. Дейвис е колумнист в Bloomberg Opinion, отразяващ банкирането и финансите. Преди това е бил репортер за Wall Street Journal и Financial Times.

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Коледен автобус радва жителите на Варна

Коледен автобус радва жителите на Варна  Спецакция във Варна срещу наркотиците, двама са задържани

Спецакция във Варна срещу наркотиците, двама са задържани  Сачева сама на консултации при Радев: Борисов знае кога е време за мъже и кога - за жени

Сачева сама на консултации при Радев: Борисов знае кога е време за мъже и кога - за жени  Отиде си един от най- големите художници на Варна - Владимир Иванов

Отиде си един от най- големите художници на Варна - Владимир Иванов

ПП-ДБ към Радев: С президента или с конкурента разговаряме?

ПП-ДБ към Радев: С президента или с конкурента разговаряме?  Какво ви очаква в любовта тази седмица?

Какво ви очаква в любовта тази седмица?  Виктор Орбан или Брюксел: На кого унгарците вярват повече?

Виктор Орбан или Брюксел: На кого унгарците вярват повече?  Танкерът “Кайрос” тръгна към Бургаския залив

Танкерът “Кайрос” тръгна към Бургаския залив

Ефектът "Байерн": Хари Кейн с невиждано сефте

Ефектът "Байерн": Хари Кейн с невиждано сефте  Кобра, докога ще се смееш ехидно, докато лазиш?

Кобра, докога ще се смееш ехидно, докато лазиш?  Ботев Пловдив предлага промяна за 1/4-финалите за Купата

Ботев Пловдив предлага промяна за 1/4-финалите за Купата  Уникално: Плащаш 11 500 лева, играеш срещу звезда на ЦСКА! + ВИДЕО

Уникално: Плащаш 11 500 лева, играеш срещу звезда на ЦСКА! + ВИДЕО

Volkswagen ще затвори завод в Германия за първи път от 88 години

Volkswagen ще затвори завод в Германия за първи път от 88 години  Промяна в нагласите – потребителите отново се насочват към ДВГ

Промяна в нагласите – потребителите отново се насочват към ДВГ  Забравената легенда: Toyota GT-Four

Забравената легенда: Toyota GT-Four  Изтеглянето на милиони мотори показва големия проблем на съвременните ДВГ

Изтеглянето на милиони мотори показва големия проблем на съвременните ДВГ

продава, Къща, 180 m2 София област, с.Лопян, 130000 EUR

продава, Къща, 180 m2 София област, с.Лопян, 130000 EUR  продава, Тристаен апартамент, 66 m2 Варна, Младост 1, 115000 EUR

продава, Тристаен апартамент, 66 m2 Варна, Младост 1, 115000 EUR  продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR

продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR  продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR

продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR  продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR

продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR