Опасенията за бизнес недвижимите имоти в САЩ разбуниха германските банки този месец и тяхното послание беше ясно: не се притеснявайте, по-голямата част от експозицията на нашите имоти е вътрешна.

Това може да не донесе успокоението, което цели.

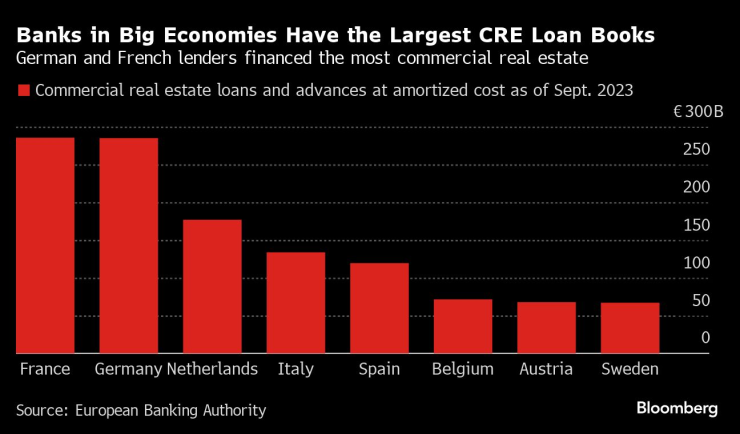

Досега страната е избягвала бързите пазарни корекции, които разтърсиха САЩ и експертите твърдят, че това отразява тайнствени счетоводни практики, предпазващи нейните кредитори и инвеститори от незабавни удари. Относително скромните корекции и благоприятните провизии прикриват факта, че германските кредитори са по-изложени на бизнес недвижими имоти (CRE) от повечето си европейски колеги и според едно проучване са отпускали заеми по-агресивно.

Резултатът е забавен срив на имотите, който заплашва да се ускори, тъй като собственици на имоти като групата компании Signa на Рене Бенко или наемодателя Adler Group са принудени да продават, натоварвайки по-малките и средни кредитори, които тъкмо набираха скорост след спасяванията от финансовата криза. Някои високопоставени служители в Европейската централна банка казват, че страната неизбежно ще бъде в специален фокус, тъй като те проучват рисковете от CRE в банките в региона.

„Това определено не е проблем само на САЩ“, каза Валерия Дингер, професор по икономика в германския университет в Оснабрюк. „Няма да се изненадам, ако видим вълна от провизии за загуби по заеми за германските банки за експозицията им към местни бизнес недвижими имоти“, каза тя, дори и да няма системен риск.

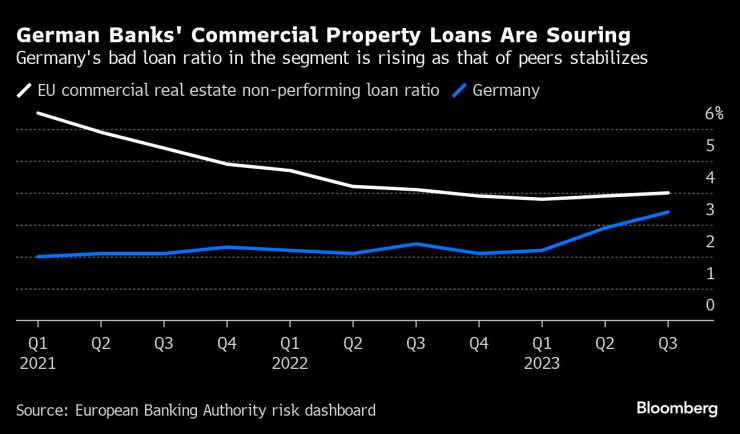

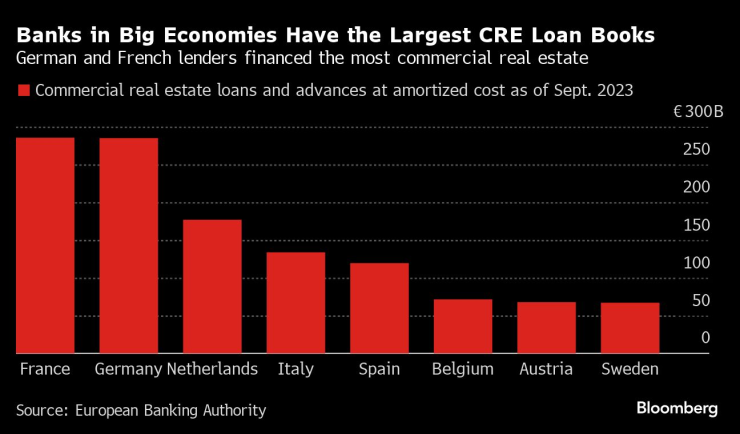

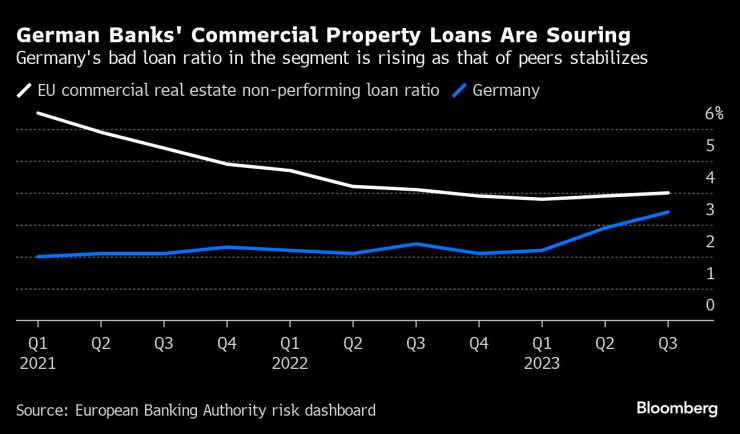

Германските банки имат най-много заеми за бизнес недвижими имоти в Европейския съюз, заедно с френските си колеги, но те са класифицирали сравнително малка част от тези заеми като необслужвани. Напоследък обаче този дял нараства, докато в няколко други страни намалява.

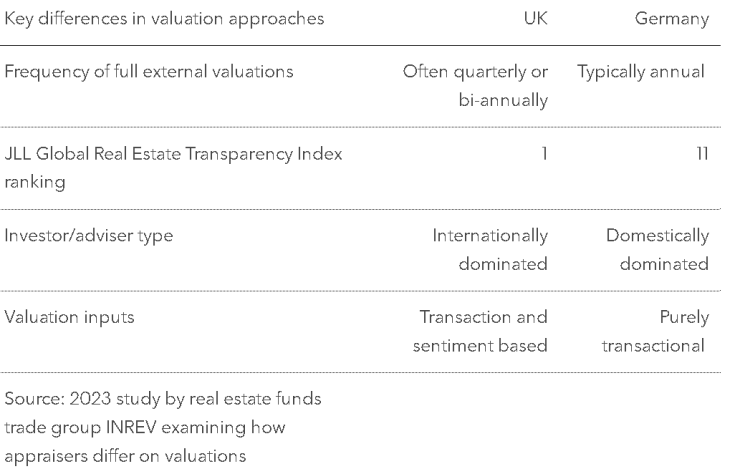

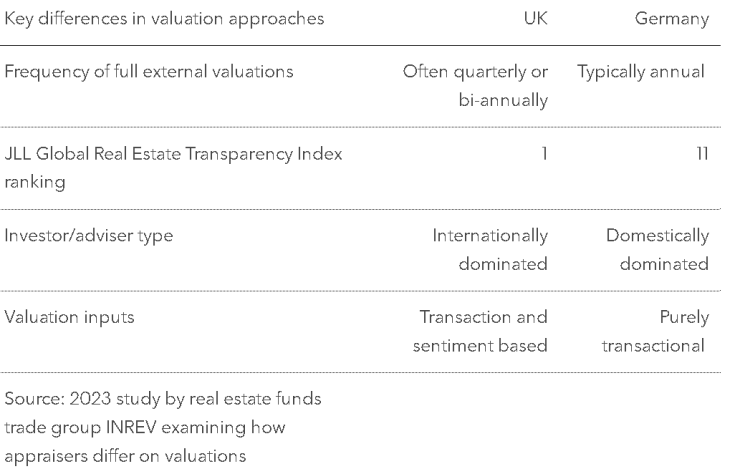

Ниското ниво на кредитите, маркирани като необслужвани, е отчасти защото оценителите на недвижими имоти в най-голямата икономика в Европа използват дългосрочен подход, който изглажда промените в ценообразуването въз основа на това, че повечето инвеститори не продават на падащ пазар. Германските банки също актуализират оценките на сградите, които са финансирали, по-рядко от банките в САЩ или Обединеното кралство, така че проблемите могат да бъдат маскирани за по-дълго време. Понякога те предлагат мерки като тримесечни освобождавания при нарушения на договора за заем.

„Няма къде да се скрие нарушение на договора в САЩ“, каза Кийт Бреслауер, основател на частната инвестиционна компания Patron Capital Advisers. „Това просто не е така в Германия.“

Видимостта се намалява допълнително от правила, които дават на по-малките банки свобода на действие при маркирането на някои ценни книжа спрямо тяхната пазарна стойност, което може да затрудни инвеститорите да получат актуална картина на финансовото им състояние. Практиката обаче също така ограничава записването на нереализирани печалби, което означава, че отделните кредитори може действително да са в по-добра форма, отколкото изглеждат.

Регулаторите призовават кредиторите да се подготвят за потенциални загуби, като ЕЦБ настоява те да използват част от огромните печалби от миналата година за изграждане на провизии. Но счетоводните правила, предназначени да спрат банките да избягват данъците, означават, че кредиторите всъщност са ограничени в сумата, която могат да заделят за влошаване на дългове.

Местният надзорен орган BaFin засега вижда, че проблемът засяга печалбите на отделните кредитори, вместо да заплашва тяхната платежоспособност, отчасти защото проблемите са концентрирани в по-малка част от пазара, отколкото бяха по време на финансовата криза. И докато по-високите лихвени проценти са виновни за падащите стойности на CRE, те също така донесоха печалби на банките, които би трябвало да помогнат за абсорбиране на удари, каза Биргит Родолф, изпълнителен директор за преобразуване на банки в регулатора.

„Бизнес недвижимите имоти са много по-малки от жилищните и частта от тортата, която е под натиск, е още по-малка“, каза тя в интервю в офисите си във Франкфурт. „Също така, не е като да държат книжа без никаква стойност, както през 2008 г., зад тези заеми стоят сгради.“

Стойността на тези имоти обаче остава обект на много дебати, тъй като разликата между цените, които купувачите са готови да платят, и тези, от които се нуждаят продавачите, за да могат да изплатят заемите си, се увеличава. Това е особено предизвикателство в Германия, която има тенденция да разчита на реални транзакции за оценка на недвижими имоти, а не на данни, базирани на настроения, както е в някои други страни.

Индекс, публикуван от германската банкова група VDP, показа, че стойността на офисите е спаднала с 10% миналата година, най-много от началото на събирането на данните през 2003 г. Този индекс се основава изцяло на завършени транзакции, които пресъхнаха при неотдавнашния спад на пазара. Изследователят Green Street, който базира индекса си на сделки, които се договарят в момента, изчислява, че пазарните стойности са се сринали с 36% от първото тримесечие на 2022 г., като някои градове като Мюнхен претърпяват още по-рязък спад.

„Ако вътрешните оценки на банките се окажат прекалено оптимистични или просто изостават от пазарните настроения, таксите за обезценка на кредити могат да се увеличат значително“, според доклад от понеделник на Fitch Ratings. Рейтинговата компания очаква загубите от експозицията на кредиторите към CRE да останат високи през 2025 г.

Стойностите на имотите в Германия са особено уязвими от по-високи разходи по заеми, тъй като процентите на капитализация - или потенциалната възвръщаемост на инвестицията в недвижими имоти - бяха по-ниски там, отколкото на други пазари по време на ерата на евтините пари. Това отчасти отразява факта, че доходността на германските държавни облигации, еталон за инвеститорите, беше отрицателна по това време.

С нарастването на доходността на държавните облигации през последните две години се увеличи и възвръщаемостта, която инвеститорите в недвижими имоти изискват за своите сделки. В Берлин доходността се е повишила до 4,4% от 2,4% в началото на 2022 г., според данни, събрани от Savills. Това означава, че офис сграда, генерираща годишен наем от 10 милиона евро, сега ще бъде оценена на малко над 227 милиона евро, ако се търгува днес, спад от почти 200 милиона евро за периода.

„Ние сме внимателни и надзорните органи следят отблизо развитието, но не виждам причина за драма“, каза Родолф от BaFin. „Това, което смятам, че не е достатъчно отразено в настоящата дискусия, е фактът, че банките се нуждаят от своите одитори, за да потвърдят уместността на техните провизии.“

И все пак разликите в начина, по който се прилагат и тълкуват правилата за оценяване, означават, че спадовете, които биха били признати в Обединеното кралство или САЩ, все още не са се проявили напълно. Ако и когато го направят, това може да доближи части от дългове за бизнес недвижими имоти до нарушаване на условията за отпускане на заеми, ход, който би принудил кредиторите да провизират допълнителни загуби и също така да държат повече капитал срещу тях.

„Банките сега са по-склонни да бъдат търпеливи с кредитополучателите и да забавят“ щетите в Германия, каза Джаки Боуи, управляващ партньор във фирмата за управление на риска Chatham Financial. „Предстои още болка при оценките на недвижимите имоти, така че какво означава това за кредиторите и означава ли това, че има потенциал за криза?“

Проучване на Bayes Business School, публикувано миналата година, показа, че германските кредитори са отпускали заеми на стойност до 80% от стойността на сграда, най-високото ниво в Европа. Въпреки че по-голямата част от заемите се извършват при по-ниски прагове, като по-големите сгради обикновено се финансират на 60% от стойността им, това е рязък контраст с Обединеното кралство, където банките са по-консервативни, откакто бяха засегнати от световната финансова криза.

Много от германските банки, които сега очакват загуби от CRE, споделят този опит, но това не им попречи да поемат рискове, които сега се връщат. Ще бъде „доста неудобно“, ако се покаже, че банките, които бяха спасени във финансовата криза, не се справят с рисковете си, каза Дингър.

Deutsche Pfandbriefbank AG, специализиран кредитор, възникнал от развалините на Hypo Real Estate, най-голямата жертва на кредитната криза в Германия, отбеляза рязко разпродажба на облигациите си през последните седмици поради опасения, свързани с експозицията ѝ в САЩ.

Сега пазарът очаква отчети от Landesbank Hessen-Thueringen, по-известна като Helaba, за всякакви обезценки, когато отчете печалби следващия месец. Половината от нейното финансово портфолио за недвижими имоти от почти 40 милиарда евро в края на юни беше свързано с офис сгради, което е особена болезнена точка. Много други кредитори също имат големи книги за бизнес недвижими имоти, включително експозиция към САЩ, като Landesbank Baden-Wuerttemberg.

Служители на LBBW, PBB и Helaba, които през октомври повишиха насоките си за печалба преди данъци за 2023 г., отказаха коментар.

Сривът на Signa показва какво може да се случи, когато голямата разлика между оценените стойности се сблъска с реалността на пазарното ценообразуване и жизненоважната роля, която регулаторите могат да играят, когато принудят банките да погледнат по-внимателно. ЕЦБ принуди някои банки да изградят провизии за загуби по своята експозиция, съобщи Bloomberg през август. Signa по-късно обвини регулатора за смъртта си, твърдение, което наблюдателят отхвърли. Оттогава швейцарската Julius Baer Group Ltd. е отписала всичките си заеми на Signa.

Друга причина провизиите да останат сравнително скромни засега е, че някои кредитори съгласуват планове за действие със своите кредитополучатели, каза Бауи от Chatham Financial. Те могат да включват предлагане на тримесечни освобождавания при съществуващи нарушения и краткосрочни удължавания на заема, при условие че наемодателите имат ясен план за продажби или подобрения на сградата, каза тя.

Това са традиционни приоми за някои германски кредитори.

В края на 90-те години на миналия век, докато работехме в Lehman Bros., „разгледахме кредитния портфейл на германска банка в Обединеното кралство“, каза Бреслауер от Patron Capital. „След като получихме данните, видяхме, че почти всеки един кредит, който беше класифициран като обслужван, имаше бележки във файловете, които показват, че е бил преструктуриран поне три пъти. Подозирам, че същото се случва и днес.”

Чиста енергия – предаване за енергетиката с Вероника Денизова /п./

Чиста енергия – предаване за енергетиката с Вероника Денизова /п./

Гръцките фермери пак затвориха два гранични пункта с България

Гръцките фермери пак затвориха два гранични пункта с България  Тръмп иска Австрия, Унгария, Италия и Полша да напуснат ЕС?

Тръмп иска Австрия, Унгария, Италия и Полша да напуснат ЕС?  Слави Трифонов: Ние, чалгарите, сме като котките – имаме по 9 живота

Слави Трифонов: Ние, чалгарите, сме като котките – имаме по 9 живота  Знаков арест в София: Задържаха Началникът на столичното Пето РПУ

Знаков арест в София: Задържаха Началникът на столичното Пето РПУ

ЕК: Решенията за влизането на България в еврозоната са приети и остават в сила

ЕК: Решенията за влизането на България в еврозоната са приети и остават в сила  МТ: Зачестили са случаите на измами с нощувки от некатегоризирани обекти

МТ: Зачестили са случаите на измами с нощувки от некатегоризирани обекти  Огнян Минчев: Проектът "Радев" носи риск от авторитарен модел на управление

Огнян Минчев: Проектът "Радев" носи риск от авторитарен модел на управление  Кои зодии ще са по-богати през новата 2026?

Кои зодии ще са по-богати през новата 2026?

Медал! Сестри Стоеви обърнаха индонезийки в Индия

Медал! Сестри Стоеви обърнаха индонезийки в Индия  Любов: Индийци вдигнаха 21-метрова статуя на Меси + ВИДЕО

Любов: Индийци вдигнаха 21-метрова статуя на Меси + ВИДЕО  Под ножа! Лудогорец изясни състоянието на Камара след операцията

Под ножа! Лудогорец изясни състоянието на Камара след операцията  7 години по-късно: Линдзи Вон с победа за Световната купа!

7 години по-късно: Линдзи Вон с победа за Световната купа!

Електрически мотоциклет стигна там, където бензинът не може

Електрически мотоциклет стигна там, където бензинът не може  GM реставрира стар седан на Opel и го продаде доста скъпо

GM реставрира стар седан на Opel и го продаде доста скъпо  Как да оправите постоянното прекъсване на Android Auto и Apple CarPlay

Как да оправите постоянното прекъсване на Android Auto и Apple CarPlay  Попадаш в задръстване - връщат ти пътната такса

Попадаш в задръстване - връщат ти пътната такса

продава, Двустаен апартамент, 73 m2 София, Бояна, 157820 EUR

продава, Двустаен апартамент, 73 m2 София, Бояна, 157820 EUR  продава, Двустаен апартамент, 56 m2 София, Горубляне, 99000 EUR

продава, Двустаен апартамент, 56 m2 София, Горубляне, 99000 EUR  продава, Тристаен апартамент, 140 m2 София, Редута, 280000 EUR

продава, Тристаен апартамент, 140 m2 София, Редута, 280000 EUR  продава, Тристаен апартамент, 84 m2 София, Банишора, 209990 EUR

продава, Тристаен апартамент, 84 m2 София, Банишора, 209990 EUR  продава, Двустаен апартамент, 72 m2 Пловдив, Съдийски, 142560 EUR

продава, Двустаен апартамент, 72 m2 Пловдив, Съдийски, 142560 EUR