Отдалеч всички финансови катастрофи могат да изглеждат еднакви. Твърде много ливъридж, неликвидни активи, измами, разпродажби и конфликти на интереси разрушават къщи от карти, за които всички разумни хора знаеха, че няма как да продължат да съществуват. Но един по-внимателен поглед показва, че не всеки във финансите е лош актьор или че новите бедствия имат нови елементи. Нещо повече, ливъриджът и другите неща, за които всеки говори след факта, са от съществено значение за икономическия прогрес.

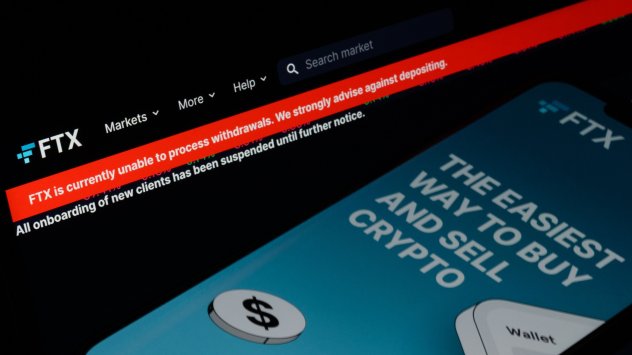

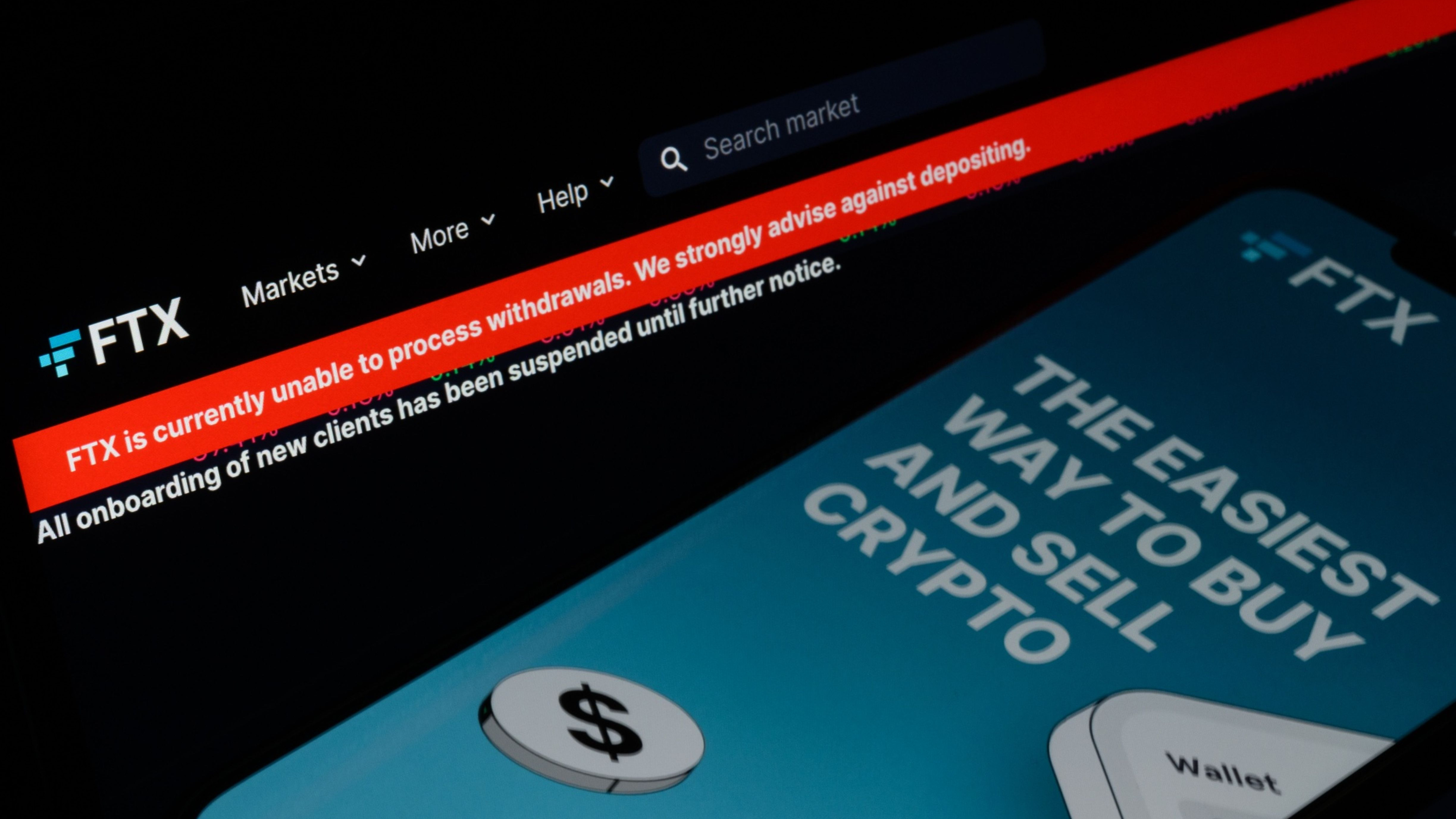

Проблемите в борсата за криптовалута FTX.com на Сам Банкман-Фрийд и свързаната с нея фирма за търговия/хедж фондове, Alameda Research, са пример за това. В петък крипто империята на Банкман-Фрийд подаде молба за защита от фалит в САЩ. Клиентите вероятно са обременени с големи загуби.

Един от проблемите е, че FTX търгува основно с постоянни фючърси и предоставя твърде много ливъридж на своите клиенти. Когато цените на крипто се сринаха. обезпечението загуби стойност и не можеше да бъде продадено, без да предизвика по-нататъшни спадове на цените. Това е подобно на проблемите, изпитани от Лондонската борса за метали - част от "традиционния" свят на финансите - когато цените на никела скочиха по-рано тази година.

Друг проблем може да е, че FTX е инвестирала обезпечението си в спекулативни сделки, вместо да хеджира задълженията си към клиентите. (The Wall Street Journal съобщи в четвъртък, че FTX е дала назаем клиентски активи на стойност милиарди долари за финансиране на рискови залози от Alameda. Говорител на FTX е отказал коментар.) Ако е вярно, това е подобно на колапса на MF Global Holdings Ltd. – също част от традиционния свят на финансите – през 2011 г. MF Global беше брокер и търговец на фючърсни комисиони, а не борса, но FTX действаше и като брокер, и като борса .

След това има спекулации за вътрешни сделки между FTX, Alameda и подразделението за рисков капитал на FTX, известно като FTX Ventures. Трите трябваше да се управляват независимо, но изглежда, че може да са били заплетени, като Alameda получава преференциален достъп до сделки на клиенти на FTX. Дори това да е невярно, подозрението беше една от причините хората да се оттеглят от FTX. (Председателят на Комисията по ценни книжа и борси Гари Генслър каза, че много платформи за цифрови активи може да нарушават законите за ценните книжа, като предлагат нерегистрирани ценни книжа на американци и неправомерно предоставят заеми на своите клиенти.) Тези видове обвинения напомнят на скандалите „Flash Boys” от последното десетилетие. Номинално независими субекти с взаимосвързани заеми и обезпечения изиграха важна роля в срива на стейбълкойна, известен като Terra по-рано тази година.

И накрая, империята FTX беше финансирана отчасти с FTT токени, създадени от FTX. Стойността на токените зависеше от продължаващия успех на FTX. В традиционните финанси възможността да се финансирате със собствена валута обикновено се предполага, че е запазена за правителствата, но частните институции го опитват от време на време. Това е един от начините да мислим за синтетичните задължения, които бяха създадени преди 2008 г. от банките на "Уолстрийт" и след това повторно използвани като обезпечение за повече синтетични задължения, като инструменти на CDO-квадрат.

С всички тези реални и предполагаеми проблеми, може да изглежда, че FTX е най-популярната версия на класически финансови катастрофи. Но това пропуска важния въпрос защо някой се е доверил на FTX на първо място. Основателят на FTX Банкман-Фрийд имаше изключително доверие сред големите фирми за рисков капитал и на "Уолстрийт" – толкова, колкото всеки друг в крипто, освен Виталик Бутерин, който е съосновател на блокчейна Ethereum. Всъщност много подкрепени от рисков капитал криптопроекти са използвали FTX за своите финансови операции.

FTX убеди много интелигентни хора, че е разбрал как да използва безопасно високия ливъридж, с въведени механизми за запазване на стойността на FTT токените и задоволяване на тегления от клиенти дори при сериозни ликвидни напрежения. Alameda изглежда имаше силен рекорд на постоянни печалби от търговия, а FTX Ventures изглежда правеше хитри инвестиции, спасявайки закъсалите крипто фирми при изгодни условия. Това е много необичайно за крипто бедствия, само няколко от които включват хора с доверие в пространството и нито едно не включва толкова много хора с толкова голямо доверие на "Уолстрийт" и в Силициевата долина.

Проблемите във FTX вече доведоха до призиви за повече регулиране на крипто, но има три големи проблема с тази идея. Първият е, че същите тези бедствия се случват често в регулирания финансов свят. Особено големи примери водят до повече регулации, но това изглежда никога не спира хората да намират нови начини да правят стари грешки. Вторият е, че във всички съществени аспекти, свързани с тези проблеми, FTX вече беше обект на регулации. FTX не беше група анонимни офшорни хакери, нито се управляваше от избягващи регулациите либертарианци. Трите му части бяха регулирани, одитирани субекти, които — поне докато някой не докаже обратното — спазваха разпоредбите.

Третият и най-голям проблем е, че FTX имаше добри идеи — проверени от много умни хора — за това как да се избегнат финансови бедствия чрез технология, а не чрез регулиране. Това беше основният тласък за въвеждането на биткойн след финансовата криза от 2008 г. Не можем да отхвърлим тези идеи, защото FTX се провали. Методът на „повече регулиране“ няма някакъв особен успех. Провалът означава, че се нуждаем от повече експерименти с повече нови идеи, докато намерим комбинация, която работи.

Никакви нови разпоредби няма да помогнат на клиентите и кредиторите на FTX. Може да попречат на някого да започне имитатор на FTX, но едва ли някой ще направи това сега, нито някой би му се доверил. Това, което новите разпоредби биха направили, е да блокират една от най-вълнуващите области на крипто иновациите, която е нов тип финансов обмен. Повечето от обещаващите идеи са прости, чисти борси без прикачени обекти и не съдържат клиентски средства. Автоматизирани маркет мейкъри, чести партидни търгове, поръчки с нулево знание, търговия с портфолио и други иновации се опитват да използват криптографска сигурност, за да отнемат способността на хората да мамят, вместо просто да им кажат да не го правят и понякога да глобяват или затварят някои от тях след това. Това са по-скоро катинари, отколкото табели „Влизането забранено“. И ако се окажат успешни, новият механизъм за обмен може да преработи търговията с традиционни активи, както и с криптоактиви.

Без съмнение ще има провали и скандали, свързани с тези нововъведения, точно както без съмнение ще има провали и скандали, свързани с регулираните финансови институции. Но иновациите имат потенциала да коригират проблемите и в крайна сметка да ги премахнат, докато никой не може да повярва, че някой бъдещ кръг от регулации ще бъде този, който най-накрая ще разреши древните проблеми на финансите.

Арън Браун е колумнист за Bloomberg и бивш управляващ директор и ръководител на проучването на финансовия пазар в AQR Capital Management.

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Хиляди протестираха в Румъния против корупцията

Хиляди протестираха в Румъния против корупцията  Румен Радев на Ханука: Да помним поуките от миналото

Румен Радев на Ханука: Да помним поуките от миналото  Мехмед Дикме предрича сблъсък между Борисов и Пеевски

Мехмед Дикме предрича сблъсък между Борисов и Пеевски  Киселова каза в прав текст кое е съборило кабинета

Киселова каза в прав текст кое е съборило кабинета

Археолози откриха огромна подводна структура край Франция

Археолози откриха огромна подводна структура край Франция  Експерти изследват слънчевото магнитно поле с помощта на AI

Експерти изследват слънчевото магнитно поле с помощта на AI  Доц. Николай Димитров: Българинът е песимист по природа

Доц. Николай Димитров: Българинът е песимист по природа  9 храни против деменция

9 храни против деменция

Мощна селекция: ЦСКА с още един трансфер преди Коледа

Мощна селекция: ЦСКА с още един трансфер преди Коледа  Защитник на Нюкасъл бе пратен в болница

Защитник на Нюкасъл бе пратен в болница  Родриго спаси Реал Мадрид от нов срам

Родриго спаси Реал Мадрид от нов срам  Ювентус излъга Болоня и излезе пети

Ювентус излъга Болоня и излезе пети

Нов радар за 230 000 евро всява ужас сред шофьорите

Нов радар за 230 000 евро всява ужас сред шофьорите  Смартфонът се оказва по-важен от двигателя

Смартфонът се оказва по-важен от двигателя  Сбогувахме се с тези коли през 2025

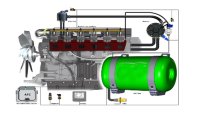

Сбогувахме се с тези коли през 2025  Плюсове и минуси на газовата уредба при дизеловите двигатели

Плюсове и минуси на газовата уредба при дизеловите двигатели

продава, Къща, 180 m2 София област, с.Лопян, 130000 EUR

продава, Къща, 180 m2 София област, с.Лопян, 130000 EUR  продава, Тристаен апартамент, 66 m2 Варна, Младост 1, 115000 EUR

продава, Тристаен апартамент, 66 m2 Варна, Младост 1, 115000 EUR  продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR

продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR  продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR

продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR  продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR

продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR