Nasdaq 100 показва, че мечките сe събудиха твърде рано

Тъй като индексът сега е само на крачка от 52-седмичен връх след ръст от 23% тази година, е ясно, че песимизмът е бил преждевременен. И може би все още е

Редактор: Даниел Николов

Коментарите за гибелта на фондовия пазар в САЩ може все още да са оправдани, но представянето на индекса Nasdaq 100 тази година показва защо времето за такива прогнози е също толкова важно, колкото и дали са верни.

Докато Касандрите метафорично трупаха консерви и копаеха ядрени бункери в подготовка за икономическия Армагедон, Nasdaq 100 отбеляза 23% възвръщаемост тази година и сега е на кракча от 52-седмичен връх. Никой не гарантира, че това е устойчиво, но би трябвало да доведе до известно замисляне сред онези, които предупреждават за рязък спад.

Кой може да забрави септемврийския призив на икономиста Нуриел Рубини за глобален спад, който да започне в края на 2022 г.? Или Илон Мъск, призоваващ Федералния резерв да намали лихвените проценти „незабавно“ през ноември? Или категоричната директива на основателя на Scion Asset Management Майкъл Бъри в Twitter за „продаване“ в края на януари? Не че всички мечки са се оказали грешни (все още), но със сигурност бяха подранили, след като подцениха дълготрайността както на корпоративните печалби, така и на по-широката икономика на САЩ.

Наративите за мечи пазари се разпространиха миналата година, когато Федералният резерв започна най-сериозната си борба с инфлацията от четири десетилетия и мнозина се присъединиха към песимистичната страна. В началото на годината мечките се оказаха прави, тъй като оценките се свиха в отговор на по-строгата парична политика, но те сгрешиха, мислейки, че разпродажбите почти веднага ще навлязат във втора фаза, в която очакванията за печалбите бяха ревизирани рязко надолу.

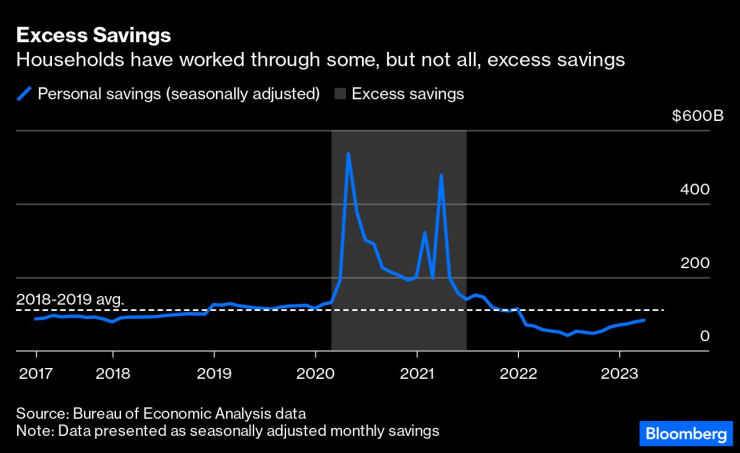

В крайна сметка никога нямаше да е лесно потреблението и приходите да се сринат толкова скоро. Корпоративните и потребителските баланси излязоха от пандемията изключително силни (въпреки че постепенно се влошиха); домакинствата натрупаха около 2 трилиона долара излишни спестявания (въпреки че може да са изхарчили повече от половината от тях); и все още има дълбок резервоар от задържано търсене на работна ръка, услуги, автомобили и жилища (само част от които са задоволени.) Всички тези странности на икономиката след пандемията се оказаха мощни амортисьори в лицето на миналогодишното покачване на цените на петрола, увеличение с 5 процентни пункта на лихвения процент на Федералния резерв и — за капак — регионална банкова криза през март. Въпреки че са ерозирали, странностите не са изчезнали.

Помислете за излишни спестявания. Оценките за това колко американците са спестили по време на пандемията варират значително, но повечето са съгласни, че това е в трилиони долари и че поне част от тях остават. Модел на Bloomberg Economics го определи на около 1,4 трилиона долара през март, а много по-ниска оценка, предложена от Федералния резерв на Сан Франциско този месец, го определи на около 500 милиарда долара. Но дори последното предполага, че излишните средства могат да буферират разходите „поне до четвъртото тримесечие“. Ако разпределите спестяванията по доходи, дори хората с най-ниски доходи все още имат значително повече в банковите си сметки, отколкото през 2019 г., според вътрешни данни на Bank of America.

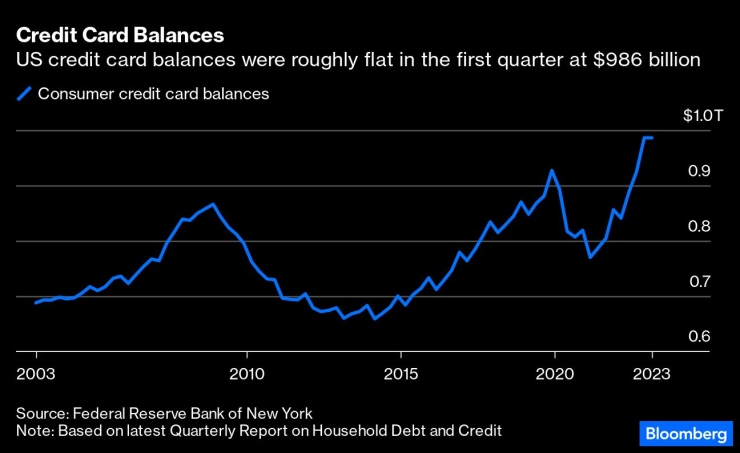

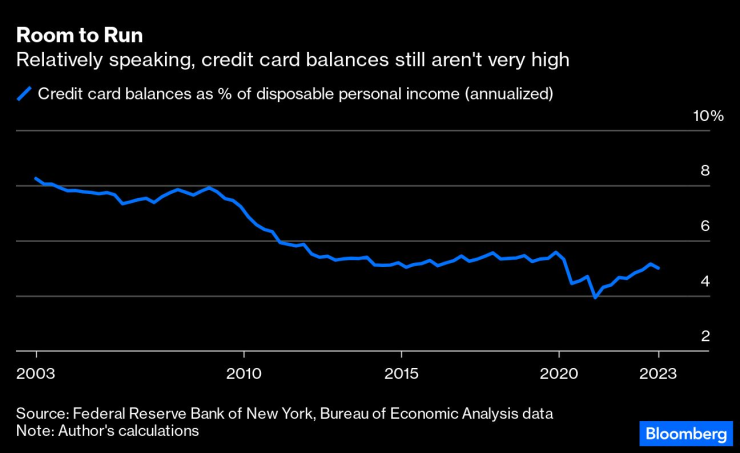

О, но това е, защото всички са натрупали баланса по кредитните си карти, нали? Не точно. Дългът на домакинствата се покачва от най-ниските нива на пандемията и бегъл поглед към тренд линията може да предизвика тревога.

Но припомнете си, че доходите също се увеличават и револвиращият кредит трябва да измине много, преди да достигне неустойчиви нива.

Нещо повече, милиони домакинства в САЩ наскоро рефинансираха съществуващите си ипотеки с по-ниски лихвени проценти, спестявайки средно $220 в месечни плащания, според ново проучване този месец от Федералния резерв на Ню Йорк. Тези спестявания от плащането на най-големия дълг на повечето хора биха могли да им осигурят по-дълъг път за натрупване на други видове дългове.

И накрая, пазарът не е икономиката на САЩ. По-конкретно в случая с Nasdaq 100, той се възползва от ентусиазма на инвеститорите за гигантските компании, които всички разчитат на диверсифицирани глобални потоци от приходи, които могат да издържат на няколко хълцания в икономиката на САЩ. Концентрацията на индекса често се представя като нетно отрицателна - шест компании представляват повече от половината от индекса по тегло - но това състояние на нещата също може да помогне за възвръщаемост във времена като тези. Последните приходи от компании като Microsoft Corp. и Apple Inc. продължават да се противопоставят на най-лошите сценарии и това може да продължи известно време.

Нищо от това не изключва евентуален срив. Преговорите за тавана на дълга на САЩ може да доведат до нестабилност в краткосрочен план, но ще е необходим немислим идиотизъм и егоизъм от страна на законодателите, за да допуснат неизпълнение на задълженията. По-голямата заплаха е от шоковете, които могат да се очертаят в края на 2023 г. и 2024 г., когато излишните спестявания и балансите ще изглеждат много по-малко недооснати. Междувременно фактите заслужават известен скептицизъм относно способността на индекса да продължи да се покачва на фона на нарастващите коефициенти цена-печалба. Но може да се отклони в широк диапазон за известно време. „Не съм силно оптимистичен, защото смятам, че ще бъде бавно“, каза милиардерът Пол Тудор Джоунс в понеделник пред CNBC, като отбеляза, че според него акциите ще завършат годината с повишение.

Все още не бих изключил щети по-нататък по пътя. Вероятно икономическата и пазарна устойчивост само ще насърчи Фед да повиши лихвените проценти, за да потуши инфлацията. Последният доклад за индекса на потребителските цени миналата седмица показа още веднъж, че базисната инфлация остава висока и на практика се движи настрани. Ако политиците трябва да обявят много по-високи лихви и да ги оставят там достатъчно дълго, те в крайна сметка ще разбият икономиката. Но може да отнеме известно време, докато всичко това се разиграе и всеки, който удвоява хиперболичните мечи разкази сега, може да е пропуснал ключовия урок от изминалата година: крайната негативност вероятно е най-малкото преждевременна.

Джонатан Левин е работил като журналист на Bloomberg в Латинска Америка и САЩ, отразявайки финанси, пазари и сливания и придобивания (M&A). Последно е бил шеф на бюрото на компанията в Маями.