Как да печелите от енергийната криза като Уорън Бъфет

Оракулът от Омаха удари джакпот с дяловете си в големите търговски къщи в Япония

Редактор: Даниел Николов

Когато петролната платформа Deepwater Horizon експлодира в Мексиканския залив през 2010 г., предизвиквайки най-големия петролен разлив в САЩ, всички погледи се насочиха към BP Plc, британската компания зад сондажа. Но BP не беше сама в проекта. Сред нейните партньори беше японската Mitsui & Co., която притежаваше 10% дял.

Малко известна извън индустрията на природните ресурси, Mitsui е част от група от пет японски компании, които инвестират в енергийни и суровинни проекти по целия свят. Те са суровинната ръка на Japan Inc. с интереси във всичко - от въглищни мини в Австралия до нефтени полета в Оман и силози за пшеница в Канада. От години това е монотонен бизнес, на който малцина обръщат внимание.

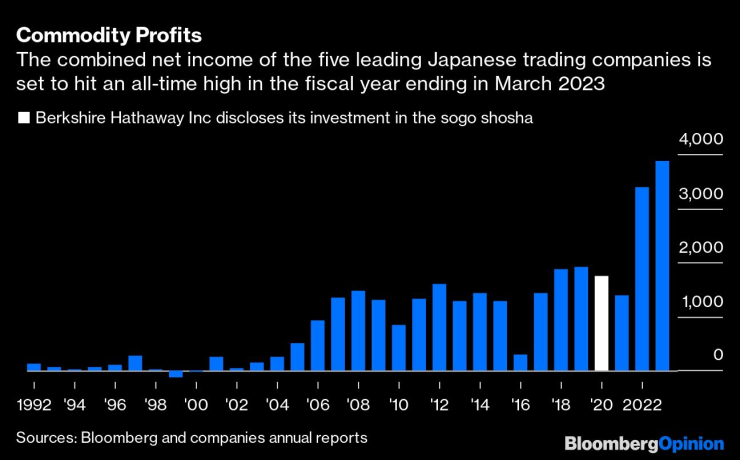

Но сега, благодарение на продължилия година период на изключително високи цени на суровините, японските търговци изстискват повече пари от всякога от тези проекти, превръщайки се сред най-големите – макар и под радара – победители от инфлационния бум през 2022 г. Добавете печалбите от покупката и продажбата на стоките и нетният доход е рекорден.

Японските търговци може да са до голяма степен неизвестни, но един от техните най-големи инвеститори — и бенефициенти — е доста виден: Уорън Бъфет.

Оракулът от Омаха превърна двегодишен залог за петте компании – известни общо като sogo shosha или общи търговски компании – в чисто злато, като наскоро повиши залога, като увеличи дела си във всяка. Днес Бъфет е третият по големина акционер в Mitsui и водещ инвеститор в Mitsubishi Corp., Itochu Corp., Sumitomo Corp. и Marubeni Corp. С някои разлики, петте следват един и същ бизнес модел: вземат дялове в проекти за природни ресурси, търгуват стоките, които произвеждат, и използват парите за бавна диверсификация.

Berkshire Hathaway Inc., инвестиционният инструмент на Бъфет, за първи път разкри инвестицията в sogo shosha през август 2020 г., с 5% дялове във всеки на обща стойност 6 милиарда долара по обменния курс на деня. Тези позиции са спечелили повече от 50%, дори като се отчете обезценяването на йената спрямо долара. Преди два месеца Berkshire разкри закупуването на още акции, с което делът достигна около 6,5% — или приблизително 12 милиарда долара по днешния обменен курс.

Berkshire уточни точно времето за влизането си. Верен на мотото си да бъде „уплашен, когато другите са алчни, и алчен, когато другите се страхуват“, Бъфет инвестира в sogo shosha, след като много други бяха изоставили компаниите поради дълъг период на стагнация на печалби и лошо пазарно представяне. Преди 2020 г. общият им нетен доход се е задържал на около 1,5 трилиона йени ($11,2 милиарда) за повече от десетилетие и малцина са очаквали обрат.

Тенденцията ESG добави още едно препятствие за масовите инвеститори, тъй като sogo shosha са огромни в металургичните въглища, петрола и втечнения природен газ. А за тези, които не са обвързани с принципите на ESG, мнозина през 2020 г. се притесняваха, че петролните проекти ще се превърнат в блокирани активи и че търсенето на изкопаеми горива ще достигне своя връх. Това беше илюзия. Пандемията от Covid само временно дерайлира потреблението на енергия. Веднага след като икономиките се отвориха отново, потреблението – и цените на стоките – скочиха. Търсенето на въглища миналата година се повиши до исторически връх. Междувременно Европа побърза да замени доставките на руски газ с други източници на LNG. И въпреки бавния икономически растеж, потреблението на петрол ще достигне рекордно високо ниво тази година.

Това трансформира sogo shosha в печатници на пари. Точно преди Бъфет да инвестира, петте компании отчетоха общ нетен доход от 1,7 трилиона йени през годината до края на март 2020 г. През фискалната 2023 г., която приключва след малко повече от два месеца, компаниите насочиха инвеститорите да очакват нетни печалби от почти 3,9 трилиона йени. Голяма част от това ще дойде от дялове в проекти за въглища, петрол, мед и LNG. Паричният поток тече към акционерите чрез рекордни дивиденти и солидно обратно изкупуване. Цените на акциите на Mitsubishi и Mitsui, двата най-печеливши sogo shosha, са нараснали съответно със 100% и 130% от навлизането на Бъфет през 2020 г.

Бъфет може да е по-известен с някои от успешните си сделки с американски компании като Apple Inc., Bank of America Corp и The Coca-Cola Co. Но той прави много пари от изкопаеми горива и суровини. Berkshire е най-големият акционер в Chevron Corp., втората по големина американска петролна компания. Тя притежава Burlington Northern Santa Fe Railroad, която превозва огромни количества въглища в САЩ. А нейното дъщерно дружество за комунални услуги също произвежда електричество от въглища и природен газ (и все по-често и от вятър).

Колко дълго може Бъфет да печели от приключението си за търговия със суровини в Япония? Цените на природния газ и петрола се понижиха, но остават високи според историческите стандарти. Цените на въглищата и медта все още са близо до рекордни нива. И за разлика от много западни правителства, Токио насърчава своите компании да се противопоставят на тенденцията за излизане от изкопаеми горива. Въпреки изменението на климата, светът все още се нуждае от въглища, нефт и газ. Дори и да не е толкова висок, колкото през периода 2021-23 г., това означава по-високи от средните печалби за Бъфет и sogo shosha.

Хавиер Блас е колумнист на Bloomberg Opinion, който отразява енергетиката и суровините. Той е бивш репортер на Bloomberg News и редактор за суровини във Financial Times.