Съпротивата на европейските предприемачи е излишна, доходността се покачва

През миналия месец бяха емитирани нови корпоративни облигации на стойност близо 43 млрд. евро от 50 различни емитенти в 76 транша

Редактор: Галина Маринова

При положение че доходността на европейските облигации е на най-високото си ниво от десетилетие насам, може да се очаква, че емитирането на корпоративен дълг ще бъде бавно или изобщо няма да има такова. Вместо това новите продажби на облигации от страна на компаниите всъщност надхвърлиха тези на финансовите и свързаните с правителството кредитополучатели през септември за първи път тази година. Това подсказва, че корпоративните ковчежници приемат, че по-високите лихвени проценти ще се задържат и че няма какво да спечелят от забавяне на излизането на пазара.

През миналия месец бяха емитирани нови корпоративни облигации на стойност близо 43 млрд. евро от 50 различни емитенти в 76 транша. Свързаните с потреблението компании, сред които Reckitt Benckiser Group Plc, Carlsberg Breweries AS, E.ON SE и BMW Finance NV, бяха най-активни, като допринесоха за повече от половината от новите сделки.

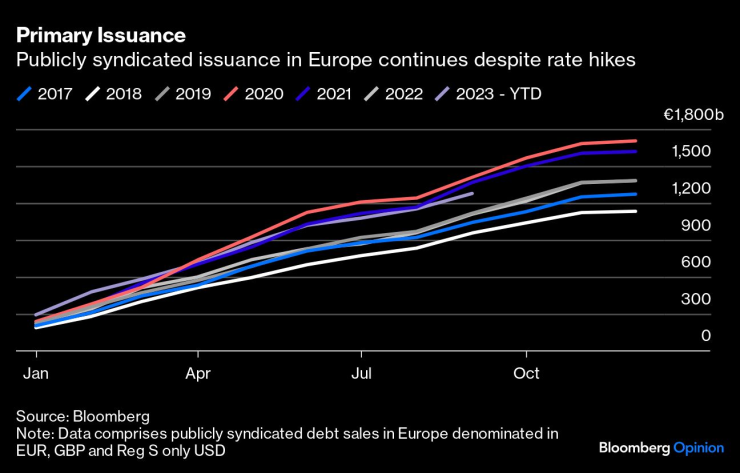

Първична емисия. Публично синдикираното емитиране в Европа продължава въпреки повишаването на лихвените проценти

Тази година беше най-активната за нови емисии от десетилетие насам, като оставим настрана 2020 г. и 2021 г., когато кредитополучатели от всякакъв вид се възползваха от предизвикания от пандемията скок в търсенето на фиксирана доходност. Най-съпоставимата година вероятно е 2019 г., а тазгодишните общи емисии я надхвърлят с 15%, като досега предлагането е за над 1,28 трлн. евро. Въпреки това, открояващият се сектор е корпоративното емитиране на стойност 250 млрд. евро - почти 50% повече от темпото през 2022 г. Това е особено впечатляващо, тъй като правителствата в световен мащаб увеличават собствените си нужди от заеми.

Също толкова важно е, че корпоративните емисии бяха широко разпространени по цялата крива на доходността и във всички видове облигационни формати. Въпреки че доходността на 10-годишните германски облигации се повиши с почти 100 базисни пункта през тази година до 3%, това не отказа купувачите на облигации да поемат кредитен риск. Засега нарастващата доходност по-скоро привлича инвеститорите, отколкото ги отблъсква.

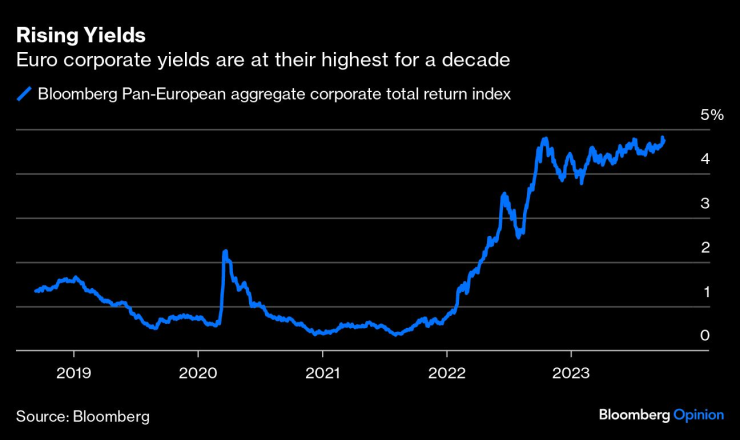

Нарастваща доходност. Доходността на корпоративните облигации в евро е най-висока от десетилетие насам

Това е така, въпреки че общата възвръщаемост от началото на годината на глобалния пазар на висококачествени корпоративни облигации стана отрицателна тази седмица за първи път от 2023 г. насам. Нарастващият доход от облигации не може да преодолее тласъка нагоре на основната доходност. Всичко това се дължи на по-високите официални лихвени проценти, тъй като Европейската централна банка удвои депозитната си лихва до 4% тази година в рамките на шест повишения. Но пазарът на еврооблигации приема това с лекота, а потокът от предстоящи сделки остава силен. Средният купон на облигациите в евровия корпоративен индекс, чийто среден матуритет е малко повече от пет години, в момента е 2,3%, но дните на евтините пари свършиха. Последната сделка на BMW с падеж през октомври 2028 г. е с лихва от 3,875%, което показва скока на разходите по заемите, пред които са изправени компаниите.

Допълнително доказателство за това, че дълговите капиталови пазари в Европа остават напълно отворени, са облигациите от подинвестиционен клас за близо 10 млрд. евро, пуснати в 20 различни сделки през миналия месец. Освен това дългът, свързан с ESG, допринесе за една четвърт от всички сделки, възлизащи на повече от 31 млрд. евро. Наблюдава се дори забележителен ръст на корпоративните хибридни сделки с безсрочен падеж от известни имена като Bayer AG, Telefonica Europe BV и Volkswagen AG.

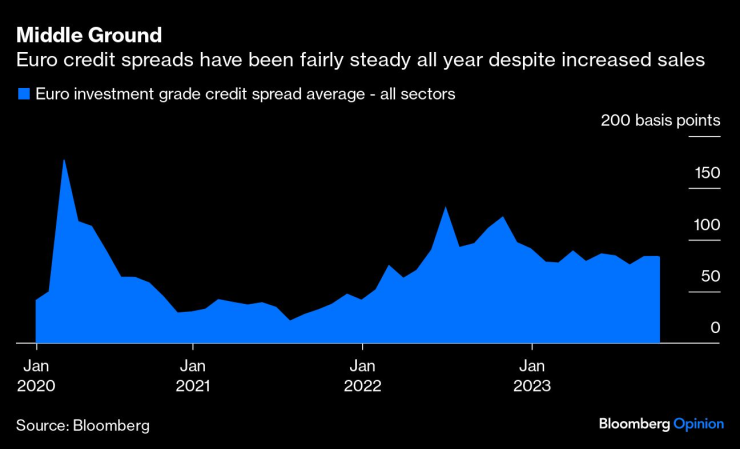

Средна позиция. Кредитните спредове в евро бяха сравнително стабилни през цялата година въпреки увеличените продажби

През този напрегнат период може да се очаква, че премията за доходност, която корпоративните облигации предлагат в сравнение с държавния дълг, може да се разшири. Вместо това кредитните спредове се запазиха сравнително добре и са по-близо до най-ниските стойности за годината, отколкото до най-високите. Въпреки че спредовете са доста над най-тесните нива, наблюдавани благодарение на пандемичните стимули, те са почти в съответствие със средните стойности за последното десетилетие. При две трети от новите корпоративни сделки през тази година спредът се е свил от момента на стартирането им, което е малко по-добро постижение в сравнение с други сектори.

По-високите разходи по заемите може и да се отразяват негативно на икономиката на еврозоната като цяло, но поне капиталовите ѝ пазари функционират безпроблемно, като корпорациите приемат новата среда на много по-висока доходност, а инвеститорите се съобразяват с нея. В условията на много слабо банково кредитиране и свиване на паричното предлагане ЕЦБ трябва да действа внимателно, за да гарантира, че този канал за корпоративни заеми остава отворен. Ако "ястребите" си върнат контрола върху кормилото на лихвените проценти във Франкфурт, динамиката на кредитните пазари може да се промени много бързо - и то не към по-добро.

---

Актуални данни за световните икономически промени и предизвикателствата пред държавата и бизнеса ще бъдат представени във финансовия мултиплатформен проект “Ин%лацията – уравнения и решения” на 17 октомври. Водещи експерти в сектора ще очертаят какво предстои през 2024 г., а след дискусията ще се проведе ексклузивна Q&A сесия, в която присъстващите ще могат да задават своите въпроси към специалистите при затворени врати и изключени камери. Билети за тазгодишното издание могат да се закупят ТУК.