Рекордните дивиденти не успокояват притесненията от рецесия, завладяващи пазара

Глобалните дивиденти от минното дело са намалели с една пета през първото тримесечие; банките и производителите на петрол, от друга страна, допринесоха най-много за растежа

24 May 2023 | 15:10

Обновен:

24 May 2023 | 16:28

Автор:

Ксения Галучко и Майкъл Мсика

Редактор:

Даниел Николов

Дори рекордните дивиденти не изкушават достатъчно инвеститорите да залагат на акции, които смятат за по-уязвими в рецесия.

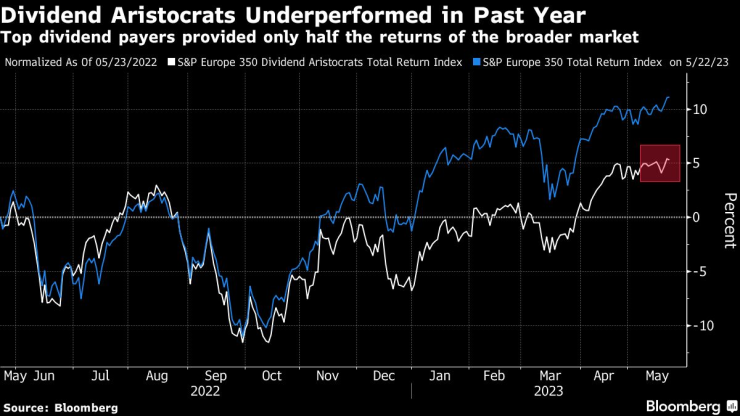

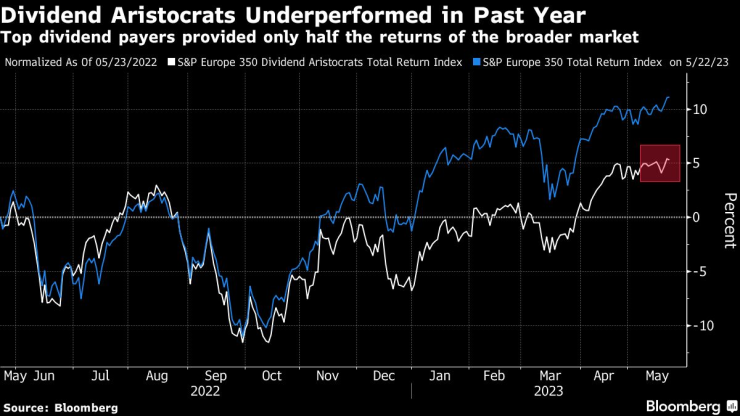

Големите платци в енергийния, минния и финансовия сектор изостанаха от пазара тази година, тъй като инвеститорите се отклониха от цикличните към отбранителни и растежни сектори. Това прави дивидентната доходност сред най-зле представящите се инвестиционни фактори в Европа и САЩ, според данни, събрани от Bloomberg.

Рисковете от рецесия нарастват в Европа и САЩ, като моментът на пика в кампаниите на централните банки за повишаване на лихвите се обсъжда горещо. Компаниите със стабилни баланси, ръст на печалбите и потенциал за експанзия намериха благоволение, докато има несигурност относно това дали дивидентните аристократи могат да запазят своята щедрост в по-слаби времена. Неотдавнашните банкови сътресения също накараха търговците да бъдат предпазливи по отношение на финансите.

Загрижеността е „колко устойчив е растежът за онези бизнеси, които демонстрират високи дивиденти“, каза в телефонно интервю Люк Барс, управляващ директор и глобален ръководител на основното управление на портфолио от клиенти в Goldman Sachs Asset Management. Въпреки че дивидентът е много ценен актив, „единственият начин да го поддържате във времето е, ако продължите да увеличавате основните печалби в бизнеса“, добави той.

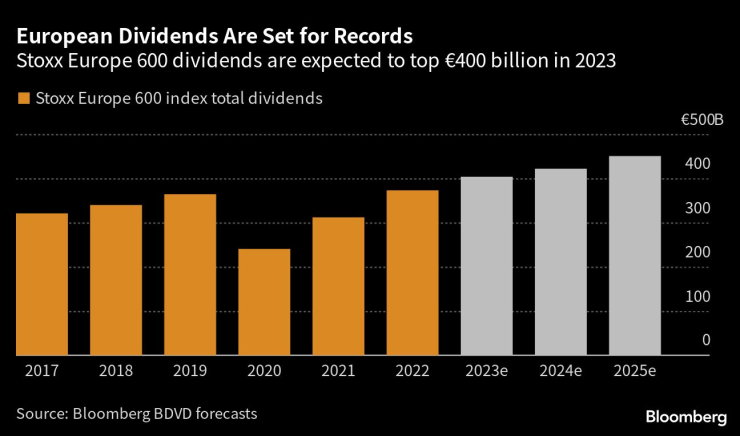

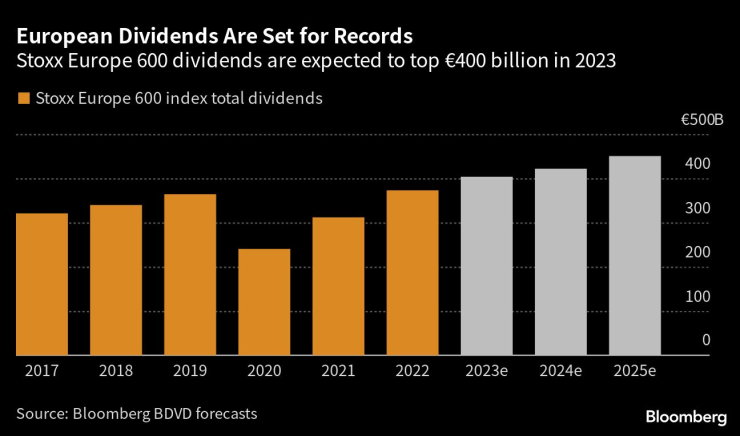

Глобалните дивиденти скочиха с 12% на обща база до рекордните 327 милиарда долара през първото тримесечие, подсилени от специални еднократни плащания, според Janus Henderson Investors. И европейските компании са напът за най-големите годишни изплащания, като сумата за индекса Stoxx Europe 600 се очаква да надхвърли 400 милиарда евро през 2023 г., показват прогнозите на Bloomberg за дивиденти.

Все пак се появяват някои предупредителни знаци. В минното дело, сектор, известен със силни изплащания, падащи цени на металите и неравномерно възстановяване в Китай, са затруднения - гигантите BHP Group Ltd. и Rio Tinto Plc намалиха дивидентите си по-рано тази година. Между другото, фирмата за спортно облекло Adidas AG намали изплащанията, докато шведската компания за недвижими имоти, известна като SBB, спря дивидентите, отбелязвайки сътресения в сектора.

Глобалните дивиденти от минното дело са намалели с една пета през първото тримесечие, според Janus Henderson. Банките и производителите на петрол, от друга страна, допринесоха най-много за растежа на изплащанията.

В регионално отношение Европа изглежда силна засега. При измерване на компаниите, проследени от Janus Henderson, 96% са увеличили изплащанията или са ги задържали стабилни през първите три месеца на годината. И фирмата очаква дивидентите да нараснат допълнително през второто тримесечие.

Стивън Пейн, портфолио мениджър в екипа за глобални доходи от акции на Janus Henderson, каза, че тазгодишното слабо представяне при плащащите дивиденти се дължи главно на ротацията към растеж и технологични акции, тъй като търговците залагат на пик на лихвените проценти, а не поради някакви основни проблеми с дивидентните акции. Той вижда стратегията да се завърне, ако САЩ и Европа успеят да избегнат рецесия тази година.

Стратегиите за дивидент са склонни да превъзхождат в дългосрочен план, като се оказват особено силни по време на бичи пазар. Те победиха по-широкия пазар с големи маржове през 2009-2011 г. и отново между 2018 г. и 2020 г.

„Някои от тези сектори с висока дивидентна доходност са сравнително циклични. Тъй като пазарът стана малко по-предпазлив по отношение на цикличната експозиция, това играе роля в този диференциал на факторите“, каза Пейн в телефонно интервю. „Мисля, че привлекателността на дивидентните стратегии остава и че определено ще видите интерес към тези области.“

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?

Идват коледните банкети: Как да се забавляваш, без да рискуваш кариерата си?  До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект

До дни ще се родят първите бебета, създадени с помощта на изкуствен интелект  Какви защити имат евробанкнотите и как да разпознаем истинските?

Какви защити имат евробанкнотите и как да разпознаем истинските?  Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Броят на чужденците в Европа се увеличава, нужни са за работна ръка

Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре

Максимумът на метеорния поток Геминиди за 2025 г. ще настъпи утре  Станишев: Никога не бих оставил страната в такава ситуация

Станишев: Никога не бих оставил страната в такава ситуация  Нищо драстично не се случва с цените на имотите у нас, няма балон

Нищо драстично не се случва с цените на имотите у нас, няма балон  Експерти: Няма да е приятно да видим наполовина банковите си сметки

Експерти: Няма да е приятно да видим наполовина банковите си сметки

ВИДЕО: Кубрат Пулев - Мурат Гасиев

ВИДЕО: Кубрат Пулев - Мурат Гасиев  ВИДЕО: Славия – ЦСКА 1948

ВИДЕО: Славия – ЦСКА 1948  Капитан Рафиня извади каталунската армия от блатото

Капитан Рафиня извади каталунската армия от блатото  Шеф на ЦСКА с интересно изказване за селекцията на "червените"

Шеф на ЦСКА с интересно изказване за селекцията на "червените"

Volkswagen попадна в капан

Volkswagen попадна в капан  Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск

Stellantis иска да увеличи пазарния дял, но някои марки са изложени на риск  Японците са лидери по надеждност и при колите на старо

Японците са лидери по надеждност и при колите на старо  Грешка ли е да сменяте единствено амортисьорите

Грешка ли е да сменяте единствено амортисьорите

продава, Четиристаен апартамент, 92 m2 Варна, Победа, 185000 EUR

продава, Четиристаен апартамент, 92 m2 Варна, Победа, 185000 EUR  дава под наем, Магазин, 35 m2 София, Център, бул. Прага, 750 EUR

дава под наем, Магазин, 35 m2 София, Център, бул. Прага, 750 EUR  продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR  продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR

продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR