Еднорозите властваха едно десетилетие. Сега секторът се нуждае от нов звяр

Ерата на обсебване от високи оценки трябва да приключи. Време е да се съсредоточиm отново върху приходите

Обновен: 10 June 2024 | 14:45

Редактор: Даниел Николов

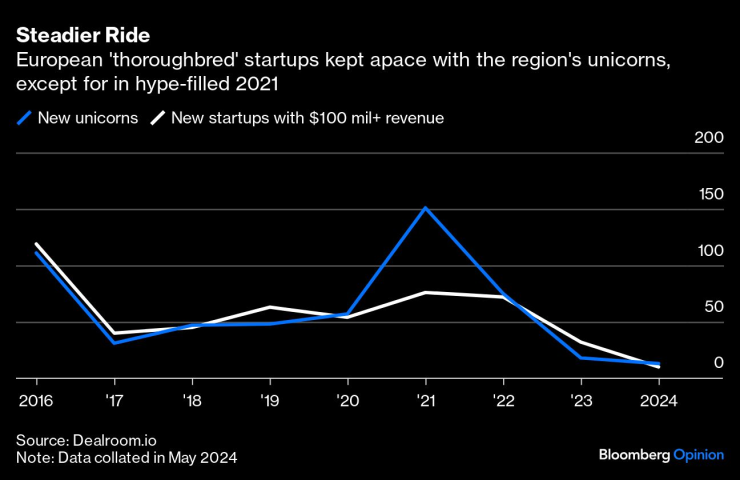

Измина десетилетие, откакто терминът „еднорог“ беше измислен от инвеститора в рисков капитал от Силициевата долина Айлийн Лий, за да опише стартиращи фирми, достигнали оценка от 1 милиард долара. Името бързо стана желано. Но днес еднорозите не са толкова редки. След като достигна своя връх през опияняващите, ликвидни дни на 2021 г., броят на стартиращите еднорози, създадени в световен мащаб, сега намалява до 95 миналата година от 621 през 2021 г., според фирмата за пазарно проучване CB Insights, благодарение отчасти на по-високите лихвени проценти и по-голям контрол от страна на инвеститорите.

В известен смисъл това беше здравословна корекция. Тъй като възходът на генеративния AI заплашва отново да създаде повече вълнение на пазара, обаче, инвеститорите трябва да запазят фокуса си върху стартиращи компании, които имат силни основи, както и дългосрочни обещания. Ето ново име за фирми, които отговарят на изискванията: чистокръвни.

Това са компании, които носят най-малко $100 милиона приходи годишно, според Сол Клайн, основател на лондонската фирма за рисков капитал LocalGlobe, който настоява за промяна в инвестиционната лексика. Стартиращите компании, които имат поне 25 милиона долара годишен оборот, са „жребчета“, добавя той.

Той не е първият, който се опитва да насочи разговора към по-рационално инвестиране с нова метафора. Други са предложили дракони или кентаври, въпреки че Клайн иска да избегне митичните зверове. „Не става въпрос само за надежда и обещание, но и за основите на надеждата и обещанието“, казва той. Последните няколко десетилетия показаха, че новите технологии могат да променят индустриите и да се похвалят с експоненциален растеж, поради което рисковият капитал се превърна в един от най-добре представящите се класове активи през последното десетилетие, според Morgan Stanley.

Но етикетът „еднорог“ излезе извън контрол, като стартиращите компании понякога прибягват до отчаяни мерки, за да постигнат желания статус възможно най-бързо. Някои ще участват в множество кръгове за набиране на средства за кратки периоди, за да достигнат магическия праг от 1 милиард долара, докато други се ориентират към тенденции като блокчейн или AI, за да се възползват от пазарния шум. Известно е, че WeWork рекламира нереалистични цели за растеж, докато оценката ѝ скочи над "decacorn".

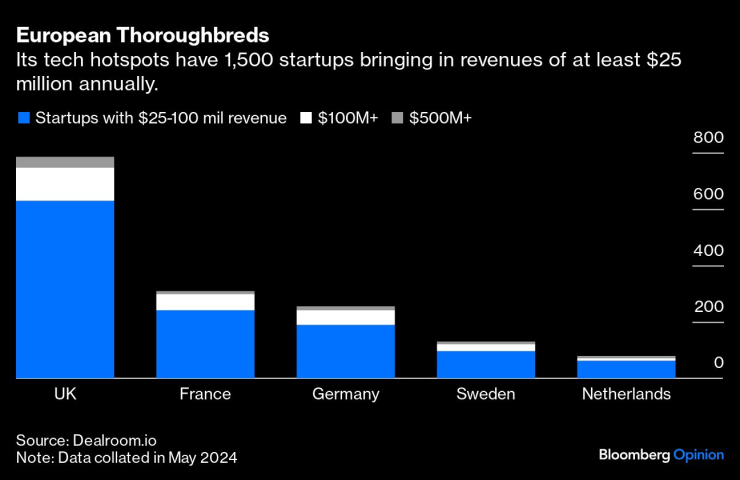

Европа е добро място за изместване на фокуса върху приходите, благодарение на изискванията си за прозрачност. Стартъпите в региона все още изостават от Силициевата долина в способността си да придобиват по-високо финансиране на по-късен етап, което затруднява мащаба им, за да се превърнат в следващата Microsoft Corp. или Alphabet Inc. Но местните фирми за рисков капитал вече дават приоритет на устойчивите бизнес модели пред показателите за оценка, в частност, защото могат да видят числата. За разлика от своите колеги в САЩ, европейските стартиращи фирми са обект на по-строги разпоредби, изискващи финансово оповестяване.

Въпреки че е почти невъзможно да се намерят данни за приходите на американски компании като базираната в Сан Франциско Scale.ai (която току-що събра 1 милиард долара при оценка от 14 милиарда долара) или нейния съсед Anthropic (за който се твърди, че струва между 15 и 20 милиарда долара), можете лесно да ги получите за всяка частна фирма от двама души в Обединеното кралство, тъй като всички регистрирани фирми трябва да подават годишни финансови отчети в Companies House, правителствения регистратор.

Досега европейските институционални инвеститори възприемаха този подход твърде присърце, избягвайки да влагат парите си в нова технология, която имаше големи обещания. Когато лабораторията за изкуствен интелект DeepMind започваше да работи, нейните основатели се бореха да намерят поддръжници, които биха вложили повече от £30 000 в предприятието и трябваше да отлетят до Силициевата долина, за да получат милионите, от които се нуждаеха, от хора като Питър Тийл и Илон Мъск. (В крайна сметка Google купи DeepMind за 650 милиона долара.)

Не помогна и фактът, че европейските инвеститори бяха принудени да изпълнят своя патриотичен дълг, като „подкрепят“ местните технологични екосистеми – например френският президент Еманюел Макрон да иска 25 еднорога до 2025 г. „Инвеститорите разумно казваха „За какво?“, казва Клайн. „За тези научни проекти? Това са пенсионните спестявания на хората. Ние не сме благотворителни организации." Институционалните инвеститори биха могли да допринесат за промяна на тенденцията, като обърнат внимание на големия брой чистокръвни компании в цялата страна и в по-широкия европейски регион.

Британските инвеститори, от една страна, са готови да направят по-големи залози сега, след като техните местни пенсионни доставчици – които управляват активи на стойност около 3 трилиона долара – са обещали да алокират 5% от своите средства по подразбиране към „некотирани акции“ до 2030 г., осигурявайки тласък на технологичния сектор на страната. Би било добре да насочат вниманието си към 118-те стартиращи фирми в Обединеното кралство, които носят повече от 100 милиона долара приходи, според фирмата за пазарно проучване Dealroom.io.

Самите стартиращи компании също трябва да се противопоставят на завистта към еднорозите. В дългосрочен план успехът може да стане толкова митичен, колкото и името.

Парми Олсън е колумнист на Bloomberg, който пише мнения за технологиите. Бивш репортер на Wall Street Journal и Forbes, тя е автор на книгата „Ние сме Анонимни“.