Размерът на лихвения ръст на ЕЦБ ще зависи от 2 ключови доклада

Има ясно съгласие в рамките на 26-членния Управителен съвет на ЕЦБ, че лихвата по депозитите, която в момента е 3%, трябва да се повиши допълнително

Редактор: Николета Рилска

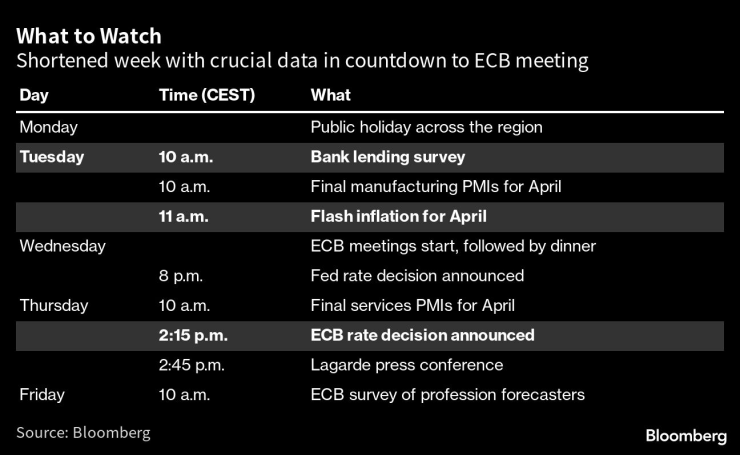

Решението за размер на повишението на лихвените проценти по време на тазседмичното заседание на Европейската централна банка (ЕЦБ) ще зависи от реакцията на служителите към два ключови икономически доклада, които ще бъдат публикувани само ден преди срещата, пише Bloomberg.

Във вторник сутринта първо ще бъде публикувано тримесечното проучване на ЕЦБ за банковото кредитиране – предлагащо първи поглед върху това как неотдавнашните сътресения във финансовия сектор са повлияли на кредитния растеж.

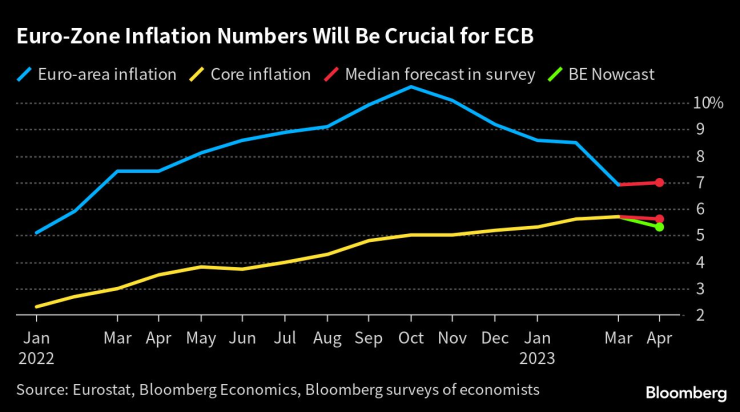

Един час по-късно Евростат ще представи отчета за инфлацията за април, като анализаторите прогнозират повишаване на основната мярка, но забавяне на базовия показател, на който служителите в момента обръщат повече внимание.

Има ясно съгласие в рамките на 26-членния Управителен съвет на ЕЦБ, че лихвата по депозитите, която в момента е 3%, трябва да се повиши допълнително, за да се ограничи ръста потребителските цени, които все още далеч надхвърлят целта от 2%.

Но за разлика от предишни заседания, когато много служители изразиха предпочитанията си за коригиране на разходите по заеми предварително, важността на оставащите точки от данни - да не говорим за решението на Федералния резерв от сряда - оставя ЕЦБ да избира между увеличение от 25 или 50 базисни пункта.

Данните за инфлацията в еврозоната ще са водещи за ЕЦБ. Графика: Bloomberg

„Еврозоната беше устойчива през зимата, но не толкова, че да предизвика тревога сред членовете на Управителния съвет. След като данните за инфлацията и банковото кредитиране излязат преди срещата на ЕЦБ, все пак остава възможността за увеличение от 50 базисни пункта“, изтъква Джейми Ръш, старши икономист в Bloomberg Economics с фокус върху еврозоната.

Инвеститорите смятат, че по-малката корекция в посока нагоре, която би била най-малкото увеличение от началото на лихвения цикъл от миналия юли - е по-вероятно да се случи, като дават само 12% шанс на алтернативата. Членът на УС на ЕЦБ Изабел Шнабел обаче каза, че стъпка от половин процентен пункт „не е изключена“.

За икономистите в Axa Group обаче четвърт пункт е най-вероятният сценарий. Но голям шок в данните от вторник все още може да принуди УС на ЕЦБ да реагираха с повишение от 50 базисни пункта.

„Ако видим възходяща изненада при инфлацията плюс оптимистично проучване за банковото кредитиране, тогава (служителите) може да се насочат към 50 базисни пункта“, изтъкват от Axa.

Всъщност стойностите, публикувани в петък, сочат неравномерна траектория за 20-членната еврозона. Макар регионът да избегна предизвикана от енергетиката зимна рецесия, тъй като Франция и Италия се върнаха към растеж, а Испания набра скорост, Германия едва избегна спад със стагнация през първото тримесечие.

Очаква се вълна от данни в по-кратката работна седмица. Графика: Bloomberg

По подобен начин на фронта на инфлацията Франция и Испания отбелязаха ускоряване на ценовите ръстове, докато Германия регистрира неочаквано забавяне.

Извършването на правилното калибриране на паричната политика в момента е „най-голямото предизвикателство пред ЕЦБ“, смята ръководителят на хърватската централна банка Борис Вуйчич. Неговият кипърски колега Константинос Херодоту предупреди, че рисковете „могат да действат по противоположни начини по отношение на динамиката на инфлацията“.

Колкото и да е сложно, служителите на регулатора са нетърпеливи да разберат какво се е случило с банковото кредитиране през тримесечието, в което американският кредитор Silicon Valley се срина финансово, а Credit Suisse Group AG беше погълната от UBS Group AG.

Въпреки че банките вече ограничаваха кредитирането в края на 2022 г., всяко допълнително затягане на условията, произтичащо от финансовите сътресения, може да усложни въздействието на повишаването на лихвените проценти на ЕЦБ и да я убеди да повиши разходите по заемите с по-малко от предвиденото.

Въздействието „със сигурност трябва да се вземе предвид при оценката на ефекта от мерките, които вече сме предприели“, подчертава Шнабел миналия месец.

От друга страна, има причини за тревога относно основния ръст на цените, който все още може да изисква по-строги действия. Въпреки че общата инфлация се охлади заедно със спада в разходите за енергия, маржовете на печалбата на компаниите се увеличиха, като оказва възходящ ефекти при заплатите.

За Вероника Рохарова, икономист в Credit Suisse, комбинацията от все още висок натиск върху основните цени и намаляващите банкови рискове позволява на ЕЦБ да продължи да затяга - но вероятно с по-бавни темпове – политиката си.

„Нямам точен праг, който би ни тласнал към 50 базисни пункта, но мисля, че равен или по-висок основен CPI индекс би представлявал силна индикация, че може да се наложи да го направят“, коментира Рохарова. „От друга страна, по-притеснителни признаци в проучването на банковото кредитиране и действителните данни за кредитирането, показващи, че стресът се подхранва и ускорява затягането, вероятно биха изключили увеличение от 50 базисни пункта“, добавя тя.