Лошите дългове на Silvergate не са нейните активи, а нейните депозити

Банката се нуждаеше само от понижен интерес към крипто, за да започнат да изчезват вложителите

Редактор: Николета Рилска

Ако Silvergate фалира, може да се превърне в първата банка, която се проваля поради лоши пасиви, а не поради лоши активи, пише Bloomberg.

Базираната в Калифорния банка предупреди в декларация миналата седмица, че може да не успее да продължи да работи, което засили отлива на вложители към други банки. Обикновено бягството от дадена финансова институция е предизвикано от страхове, че тя е направила заемите толкова ужасни, че загубите биха „изяли“ спестяванията на нейните клиенти. Ситуацията обаче е различна в Silvergate.

Silvergate стана известна като банката за криптотрейдъри и борси, след като навлезе в сектор, към който и няколко други кредитори проявяваха интерес. Тя държеше пари в брой от името на много борси, включително FTX. Тя също така привлече криптоспекуланти, като обеща незабавно да уреди доларовата страна на криптосделките между клиенти – проста услуга, която ѝ даде името Silvergate Exchange Network.

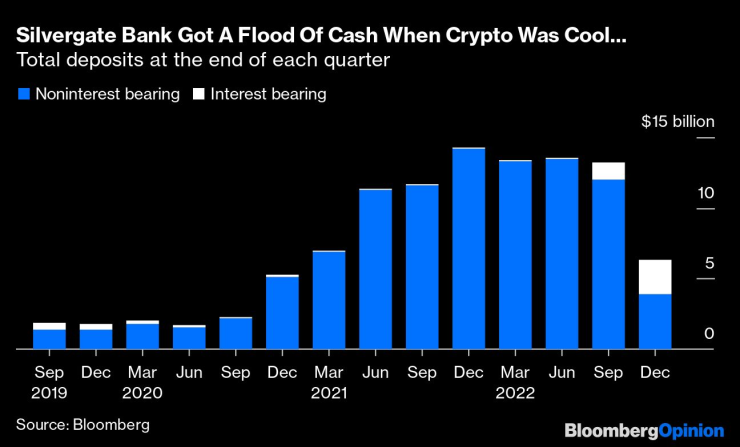

Депозитната база на Silvergate беше силна по време на криптобума в условията на пандемията — до връх от 14,3 милиарда долара в края на 2021 г. от 1,8 милиарда долара в края на 2019 г. Ситуацията обаче се промени, особено през през четвъртото тримесечие от миналата година след колапса на FTX. Акциите на банката също бяха ударени.

Общи депозити към края на всяко тримесечие. Графика: Bloomberg

Банката даде някои заеми срещу криптоактиви и през януари стана ясно, че е изправена пред наказателно разследване от Министерството на правосъдието за връзките ѝ с FTX. Но основният недостатък на нейния бизнес модел беше ясен и преди това. Казано просто – нейните депозити всъщност не бяха депозити в обичайния смисъл. Техният характер приличаше повече на паричните средства, държани от бизнеси за парични преводи, като MoneyGram или Western Union.

Единствената причина, поради която Silvergate привлече пари в брой, беше за сетълмент на трансакции във и от конкретен набор от активи. Целта на разполагането на средства в или преминаването през Silvergate беше да се търгува с този продукт – ако даден инвеститор спре да търгува, той вече не би имал нуждата да държи парите си там.

Това е малко по-различно от бизнеса с парични преводи: парите в наличността на Western Union са предимно на път някъде. Депозитите на Silvergate вероятно се движат малко по-бавно, но с колко?

При традиционните банкови депозити – като разплащателна сметка, чрез която хората получават заплатите и плащат сметките си – може да преместят въпросната сметка в друга банка за по-добро обслужване или по-висока лихва, но те обикновено не го правят. Това финансиране е много предвидимо за една банка. Ако потребителите имат свободни пари, може да потърсят спестовни сметки, които предлагат малко по-високи лихви. Хората правят това, но често доста бавно.

Silvergate се нуждаеше само от понижен интерес към крипто, за да започнат да изчезват вложителите. Тя знаеше това и го каза в годишния си доклад за 2021 г.

„Депозитите, дължащи се на клиентски инвеститорски средства в цифрова валута, са с най-голяма потенциална волатилност“, посочи банката в него. В края на 2021 г. те възлизаха на 82-процентен дял от депозитната ѝ база.

Големите банки трябва да поддържат достатъчно висококачествени ликвидни активи, за да покрият тегленията на депозити за 30 дни при стресови условия. JPMorgan, например, държеше 733 милиарда долара такива активи в края на 2022 г. срещу 2,3 трилиона долара в различни, традиционни депозити. Три четвърти от тези ликвидни активи бяха на депозит във Фед и други банки, а останалата част беше в комбинация от съкровищни книжа и спонсорирани от правителството ипотечни облигации.

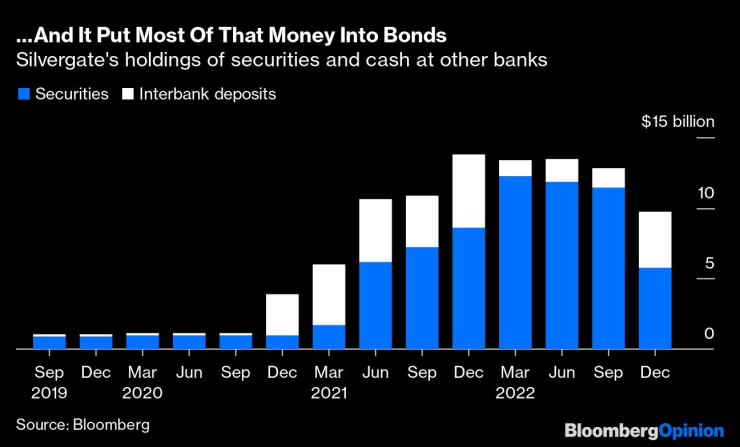

Silvergate пое повече риск. Той насочи повечето от новите си средства в дългосрочни ценни книжа. До края на третото тримесечие на миналата година, преди депозитите да започнат да се свиват бързо, само 11% от това, което трябваше да бъде най-ликвидните ѝ активи, бяха пари във Фед и други банки, а останалата част в ценни книжа. Само 11% от тези ценни книжа са държавни облигации. Повечето от останалите бяха обезпечени с ипотека облигации с договорен матуритет над 10 години.

Silvergate действа рисковано, залагайки на облигациите. Графика: Bloomberg

Silvergate е твърде малка, за да бъде подчинена на правилата за ликвидност. Можеше да ги посрещне така или иначе, но предвид изключително бързия растеж и общия източник на депозитите ѝ, нейните регулатори трябваше да се вгледат по-внимателно, преди парите да започнат да изчезват толкова бързо, колкото са пристигнали.