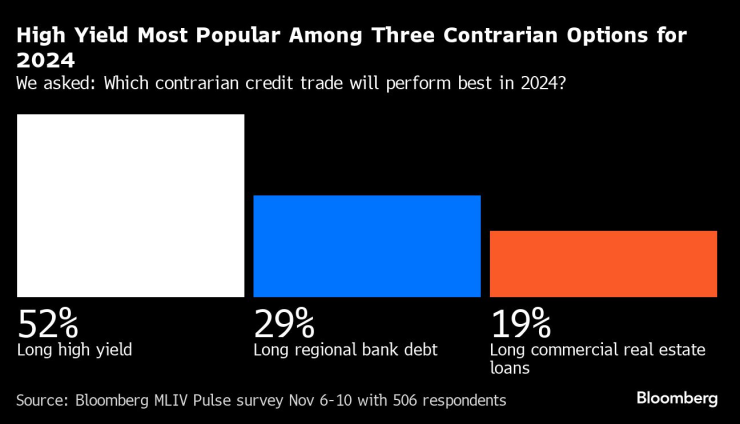

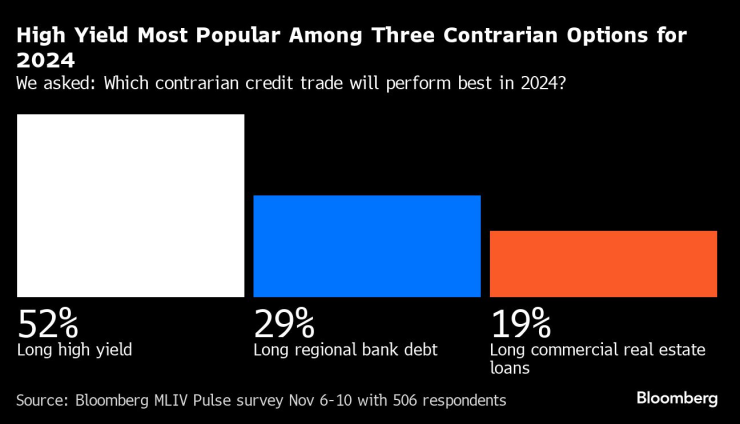

Купуването на нежелани облигации е най-популярната противоречива търговия за 2024 г.

Дългосрочните позиции по кредити с висока доходност изглеждат по-добри от дълга на регионалните банки, заемите за бизнес недвижими имоти, твърдят мнозинството в проучване на Bloomberg

13 November 2023 | 09:57

Автор:

Деница Цекова

Редактор:

Даниел Николов

Притесненията за икономически спад не са достатъчни, за да разубедят пазарните участници от това да бъдат оптимистично настроени по отношение на рисковите дългове с рейтинг "боклук" като предпочитана търговия, според последното проучване на Bloomberg Markets Live Pulse.

Въпреки тежките изходящи потоци през 2023 г. и безбройните предупреждения за здравето на силно задлъжнелите компании, 52% от 506 респонденти виждат възможности във високодоходните облигации, като същевременно остават по-предпазливи по отношение на някои от тазгодишните изоставащи, включително дълга на регионалните банки и заемите за бизнес имоти.

Резултатите са знак за доверие в балансите на корпоративна Америка, въпреки че Федералният резерв се стреми да натисне растежа, за да овладее инфлацията. Техническите катализатори може да са друга причина, в противен случай предпазливите инвеститори все още виждат възможности в нежеланите облигации. Глобалният високодоходен пазар се е свил с повече от 20% от пика си през 2021 г. до 1,94 трилиона долара, според данни на Bloomberg. По-малкото предлагане вече помогна за увеличаване на печалбата от повече от 6% в класа активи тази година.

„Всъщност е имало изходящи потоци за висока доходност, но вселената се е свила още повече в същото време“, каза Мат Брил, ръководител на кредита с инвестиционен клас в Северна Америка в Invesco Ltd. „Ако можете да получите входящи потоци – което трябва да се случи, когато Фед натисне паузата и доходността се стабилизира – в комбинация със свиваща се вселена, това е много добра комбинация.“

Повече от три четвърти от анкетираните все още очакват САЩ да изпаднат в рецесия, а мнозинството казват, че купуването на облигации остава най-добрият начин за противодействие на волатилността на акциите.

Това е вот на доверие в стратегията за балансиран портфейл, която беше подложена на критики в епохата на инфлацията, тъй като облигациите не успяха да хеджират спада на капитала.

Преминаването към дълги позиции на активи като Walmart Inc. или Costco Wholesale Corp, сравнително сигурна стратегия, беше най-популярната контрарна борсова търговия. Тя изпревари мечите залози за американските технологични акции и японските акции. И Nasdaq 100, и Nikkei генерираха двуцифрени печалби досега тази година.

„Инвеститорите бяха много отбранително позиционирани, насочвайки се към тази година, очаквайки рецесия“, каза Нелсън Янцен, анализатор в JPMorgan Chase & Co. „Устойчивостта на икономиката и печалбите бяха положителна изненада и в подкрепа на оценките.“

Големите промени в рисковите активи през миналата година бяха тясно свързани с промените в позиционирането на инвеститорите - печалбите дойдоха, след като инвеститорите рязко намалиха рисковите залози, а спадовете настъпиха след купуване. Докато финансовите мениджъри се притесняваха от почти сигурна рецесия през 2023 г., устойчивата глобална икономика и стабилните корпоративни печалби защитиха спекулативните дългови инвеститори.

Борсово търгуваните фондове за нежелани облигации виждат приток на пари от последното заседание на Фед, на фона на сигнали от председателя Джеръм Пауъл и други служители, че цикълът на нарастване на лихвите може да е към края си. Високодоходните фондове отбелязаха парични потоци от 7 милиарда долара през ноември, обръщайки месеци на тежки изходящи потоци.

Рецесиите исторически са причинили корпоративните спредове да се разширят, но биковете остават уверени на фона на силни печалби. Освен това някои залагат, че дори и икономическо свиване да се материализира, то ще бъде плитко, което няма да доведе до голям скок в неизпълненията.

Такъв е случаят с Джоф Маршал, портфолио мениджър в CI Global Asset Management в Торонто. Той казва, че кредитите с нежелана оценка са в солидна финансова форма и са заредени с по-малко ливъридж, което ги прави по-добре подготвени да издържат на потенциален спад.

„Получаваме голяма мигаща зелена светлина за доходността и цената на пазара с висока доходност“, каза Маршал. „Неизпълнението на задълженията при следващия спад може да достигне връх от 4%. Цифрите показват, че САЩ ще преминат през по-кратка и по-плитка рецесия и ние навлизаме в нея с по-добро качество сега на пазара на високодоходни облигации от всякога.“

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Над 5 300 души са станали жертва на домашно насилие за 10 месеца

Над 5 300 души са станали жертва на домашно насилие за 10 месеца  Протестите започнаха със загрявка за довечера

Протестите започнаха със загрявка за довечера  Важно! Вижте как да се предпазите, за да не пострадате по време на протест

Важно! Вижте как да се предпазите, за да не пострадате по време на протест  Областната дирекция на МВР във Варна получава държавен имот

Областната дирекция на МВР във Варна получава държавен имот

В кадър: Протестиращи започнаха да се събират пред МС

В кадър: Протестиращи започнаха да се събират пред МС  3 зодии с голям късмет през 2026 г.

3 зодии с голям късмет през 2026 г.  Студенти протестират пред Софийския университет

Студенти протестират пред Софийския университет  Европа се нуждае от по-интелигентен подход към имиграцията

Европа се нуждае от по-интелигентен подход към имиграцията

Драконовски мерки за сигурност на мача Щутгарт – Макаби Тел Авив

Драконовски мерки за сигурност на мача Щутгарт – Макаби Тел Авив  7 от 7! Родният шампион гази в Адриатическата лига

7 от 7! Родният шампион гази в Адриатическата лига  Ливърпул прибира милиони: 5 клуба пожелаха Салах

Ливърпул прибира милиони: 5 клуба пожелаха Салах  Асен Митков аут от Левски

Асен Митков аут от Левски

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай  С кого ще се конкурира новата суперкола на Toyota

С кого ще се конкурира новата суперкола на Toyota  Основните прилики между класическото Renault 5 и новото ЕV

Основните прилики между класическото Renault 5 и новото ЕV  Блокче глина може да направи чудеса при почистване на автомобила

Блокче глина може да направи чудеса при почистване на автомобила

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR  дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR

дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR  продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR

продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR  продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR

продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR  дава под наем, Заведение, 500 m2 София, Център, 5997 EUR

дава под наем, Заведение, 500 m2 София, Център, 5997 EUR