Дигиталните валути на централните банки – приложимост и предизвикателства

Въпросът за регулацията на парите в дигитализиращия се свят остава сложен

Обновен: 6 February 2021 | 15:21

Автор: Радостина Ивчева

Със съвременните технологии, улесняващи глобалното преминаване към безкасови икономики, и алтернативни концепции като биткойн, централните банки усещат необходимостта да създадат свои цифрови проекти.

Така един ден плащанията, които правим със смартфона си, могат да бъдат изцяло подкрепени от държавата, но преди това централните банки трябва да се изправят пред разрешаването на нова формулировка на въпросите за неприкосновеността на личния живот, социалното равенство и финансовата стабилност, пише Bloomberg.

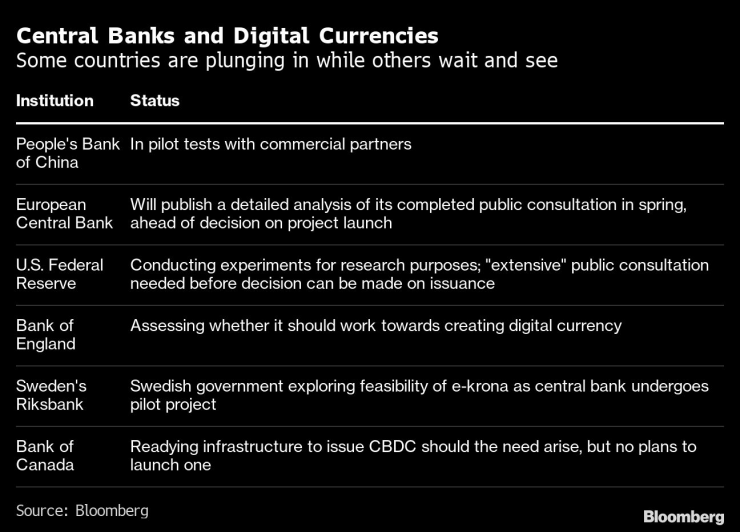

Централни банки и цифровите валути – някой страни вече предприемат усилия в областта. Източни: Bloomberg

„Цялото усилие е с цел защита“, каза Дейвид Долар, старши сътрудник в Brookings Institution във Вашингтон. Централните банки „се опитват да се върнат на ключовата позиция за контрол на валутата и паричното предлагане“.

Най-активната страна в тази област е Китай, който провежда реални изпитания на дигитален юан, партнира си с глобалната система за трансакции SWIFT и предприема репресии срещу платежни услуги като Alipay на Джак Ма.

Идеята зад дигиталните валути на централните банки е, че за разлика от конвенционалните електронни разплащания те не са обвързани с конкретна търговска банки. Нито са дългове, както при кредитна карта. И със сигурност не са частна валута като биткойн.

Те са пари - създадени от държавата, точно както банкнотите и монетите - се държат директно в електронния „портфейл“ или телефонното приложение на съответния гражданин без финансов посредник.

Тази идея е концептуално различна от криптовалутите като биткойн, които е твърде нестабилни, за да бъдат носители стойност и недостатъчно широко приети, за да бъдат използвани за плащания. По същия начин инструменти като Alipay са посреднически платформи за плащане, а не валути сами по себе си.

В Шенжен, технологичният мегаполис в Южен Китай, гражданите вече тестваха пробен цифров юан в Walmart, бензиностанции и магазини. През октомври централната банка разпространи експерименталната валута чрез специално приложение за смартфони, което получателите използват по подобен начин на съществуващите електронни плащания.

Едно предизвикателство пред политиците е, че такава система предлага по-малко поверителност и би създало дискомфорт у част от гражданите относно способността на правителствата да проследяват трансакциите. Подобна намеса едва ли ще бъде толерирана в Европа или САЩ. ЕЦБ проучи възможността за „ваучери за анонимност“, позволявайки на потребителите да прехвърлят частно ограничено количество дигитална валута за определен период от време.

Друг неотложен въпрос е този за достъпа. Необходимостта от използване на смартфон и интернет за харчене на такива пари може да постави бедните хора в неравностойно положение.

„Потребителите трябва да имат достъп до цифрови технологии“, каза Каталина Маргулис, адвокат в МВФ. „Ако универсалният достъп не може да бъде осигурен от държавата, това би повдигнало основни въпроси относно пропорционалността, справедливостта и финансовото включване, ако дигиталните валути на централните банки (CBDC) придобият статут на законно платежно средство“, заяви тя.

Още по-екзистенциален въпрос произтича от структурната зависимост на банковата система от депозити и спестявания. Докато не се появиха гиганти за интернет плащания като PayPal или Alipay, обикновените финансови институции често бяха единственият канал за ежедневни транзакции.

Само в еврозоната заемодателите разполагат с около 11,4 трилиона евро (13,8 трилиона долара) от потребителски и корпоративни депозити, което представлява около една трета от тяхното финансиране.

„Ако дадете лесен достъп до парите на централната банка, това може да има неблагоприятен ефект върху банковите депозити. Ако не бъде смекчено по някакъв начин, това може трайно да промени състоянието на банковите депозити като източник на финансиране за банките“, каза Беноа Кьоре, бивш член на Изпълнителния съвет на ЕЦБ, а сега ръководител на иновационния център на Банката за международни разплащания в Базел.

Малко централни банкери имат интерес да подкопаят финансовата система, дори ако биха искали да си възвърнат известен контрол върху плащанията и парите. Това е една от причините Кьоре да смята, че напредъкът по отношение на цифровите валути на централните банки ще бъде бавен.

Дигиталната валута обаче може да предложи на централните банки способността да стимулират икономиките по-директно от всякога, като вливат пари в брой директно в портфейлите на потребителите - с всички опасности, които това може да донесе.

Засега много дискусии остават теоретични. Миналата година американският Федерален резерв разкри, че работна група от клонът на Фед в Бостън работи с MIT Media Lab в Кеймбридж, Масачузетс по изследователски проект за изграждане и тестване на хипотетичен цифров долар.

Проучване на BIS, публикувано през януари, установи, че паричните институции, обслужващи една пета от световното население, очакват да емитира цифрова валута през следващите три години.

„Централните банки трябва да бъдат подготвени бързото развитие на разплащанията. Би било разумно за тях да бъдат готови, дори ако нямат интерес от емитирането на цифрова валута или дали изобщо някога ще го направят“ , каза Неха Нарула, директор на Инициативата за цифрови валути в MIT Media Lab.