Поскъпването на медта до 10 000 долара за тон само няколко дни след бомбастичната новина, че BHP Group се опитва да купи Anglo American Plc, подчертава основното разминаване в сърцето на индустрията: миньорите просто не строят достатъчно мини.

Всички най-големи производители искат да увеличат добива на мед, за да се възползват от нарастващото търсене на електрически превозни средства, мрежова инфраструктура и центрове за данни. BHP направи своето предложение за закупуване на Anglo American на стойност 39 млрд. долара до голяма степен защото най-големият световен миньор иска да увеличи производството на мед.

И все пак този бичи дух все още не се превръща в огромни инвестиции, свързани с разработването на нови кариери, шахти и свързаната с тях инфраструктура. Успешното поглъщане би направило BHP най-големия производител на мед с около 10% от пазара, но няма да допринесе за задоволяване на световните нужди от доставки.

Още по темата

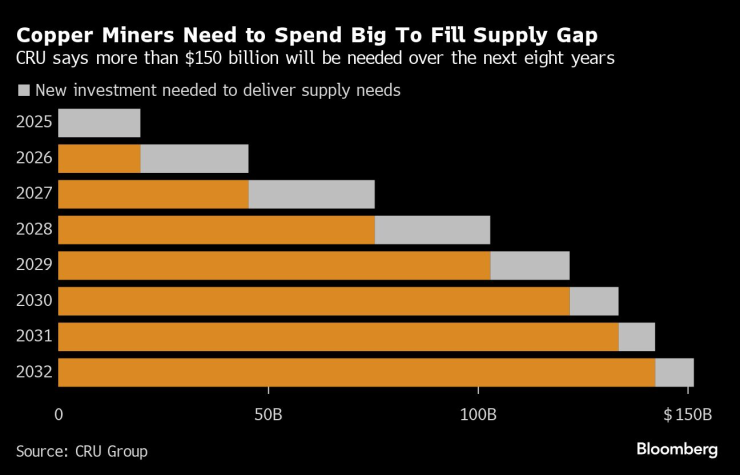

Производството от съществуващите мини ще намалее рязко през следващите години и според CRU Group миньорите ще трябва да похарчат над 150 млрд. долара между 2025 и 2032 г., за да задоволят нуждите на индустрията от доставки.

Предлагането на мед ще спадне, ако миньорите не започнат да харчат | CRU казва, че са необходими мащабни инвестиции, за да се преодолее недостигът на мед

"Медта изглежда като последния оставащ риск за доставките за индустрията на електромобилите", каза Бернар Дахда, старши анализатор на суровини в Natixis SA. "При сценарий с нулеви нетни емисии ще се нуждаем от огромно количество мед и ще ни е необходима различна стратегия за увеличаване на доставките."

Въпросът за предлагането беше движещата сила за поскъпването на медта с 16% от началото на годината. За разлика от последния път, когато цените достигнаха 10 000 долара, търсенето на мед засега е сравнително слабо и физическият пазар е добре снабден.

Вместо това скокът се подхранва от инвеститорите, които залагат на предстоящ недостиг и очакването, че ръководителите на минните компании и техните акционери не са готови да финансират и изграждат достатъчно нови проекти - и вместо това предпочитат да изкупят своите конкуренти.

Причините за недостатъчното инвестиране не са нови, но всички те се влошават: все по-трудно се намират висококачествени находища, както и финансирането на малките изследователи; социалната и екологичната съпротива срещу минното дело нараства, а разходите за труд, оборудване и суровини са се увеличили рязко. А шепата миньори, които продължават да строят, преживяват трудни времена напоследък.

Още по темата

В изказване на годишната среща Cesco Week на медната индустрия по-рано този месец - и един ден след като BHP направи предложението си към Anglo - ръководителят на стратегията на BHP за медта и поташа Лора Уитън даде оценка на начините, по които добивът на мед е станал по-труден и по-скъп.

Според нея светът е по-зависим от по-стари мини с по-ниско качество на рудата, отколкото в миналото.

Предлагането на мед ще спадне, ако миньорите не започнат да харчат | CRU казва, че са необходими мащабни инвестиции, за да се преодолее недостигът на мед

"Предлагането е истинско предизвикателство." Макар че засега пазарът на мед е сравнително добре снабден, анализаторите от инвестиционните банки и нарастващата тълпа от инвеститори от хедж фондовете са все по-оптимистично настроени към перспективите, като смятат, че той има потенциал да се повиши до безпрецедентни нива през следващите няколко години, тъй като пазарът е изправен пред нарастващ недостиг.

Едно от основните предизвикателства е, че изграждането на нови мини отнема години, а често и десетилетия, поради което решенията трябва да се изчисляват въз основа на това дали цените на медта в далечното бъдеще ще оправдаят инвестицията.

Според Оливия Маркъм, която е съуправител на BlackRock World Mining Fund, миньорите се нуждаят от мед на цена $12 000 за тон, за да оправдаят разходите за нови мини. И дори тогава инвеститорите им може да не са склонни да ги финансират.

"На геоложко ниво имаме проектите - това, от което се нуждаем, са парите", казва Дахда. "Последният път, когато цените на медта бяха на 10 000 долара, миньорите не увеличиха разходите си, а увеличиха дивидентите си."

Медта се върна на ниво $10,000 за тон | Биковете се връщат на пазара на фона на все по-силните предупреждения за доставките

Уроците от последното десетилетие подсказват, че ако действително бъдат направени инвестиции, те могат да дойдат от Китай, но и там има предизвикателства. Китайските миньори са отговорни за около 40% от нетното увеличение на предлагането през последното десетилетие, но според McKinsey and Co. през следващите пет години този дял ще намалее до 16%.

Мащабните китайски инвестиции в чуждестранни минни активи вече разстроиха пазарите на ключови метали за акумулатори като никел, литий и кобалт, като доведоха до излишъци при всички тях. Медта също е ключов компонент в батериите и двигателите на електромобилите, но световният пазар е толкова голям, че Китай няма да може сам да реши проблема с доставките в индустрията.

"Съществува ясна и непреодолима необходимост от пускане в експлоатация на допълнителен минен капацитет", казва Уилям Танкард, главен анализатор за цветни метали в CRU. "Това е предизвикателство за минните компании, което те ще изпълнят много трудно." В понеделник медта поскъпна с 0,4% до 10 003 долара за тон, с което тя продължава да поскъпва за пета седмица поред.

Още по темата

- 1 САЩ искат да вземат от Китай добавената стойност при соларните технологии

- 2 Китай не иска Русия да изгуби войната в Украйна

- 3 Новата търсачка на Google е лоша новина за уеб икономиката

- 4 Límite на Георги Николас - за границата между САЩ и Мексико, между живота и смъртта

- 5 TASR: Словашкият премиер Фицо е прострелян и откаран в болница

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Wall Street затвори на червено и Dow Jones не можа да удържи нивото от 40 хил. пункта

Wall Street затвори на червено и Dow Jones не можа да удържи нивото от 40 хил. пункта  Конкуренцията за младите таланти става все по-ожесточена, смята експерт

Конкуренцията за младите таланти става все по-ожесточена, смята експерт  Централните банкери от ЕЦБ не се ангажират с посоката на лихвите след юни

Централните банкери от ЕЦБ не се ангажират с посоката на лихвите след юни  Експерт: Надпреварата между AI асистентите ще е в полза на потребителите

Експерт: Надпреварата между AI асистентите ще е в полза на потребителите

Рецепта за лесен бананов кекс с шоколад

Рецепта за лесен бананов кекс с шоколад  Празнично "море" от жълто-черни фенове заля Пловдив, празнуват с "Ботев" купата (СНИМКИ)

Празнично "море" от жълто-черни фенове заля Пловдив, празнуват с "Ботев" купата (СНИМКИ)  Ига Швьонтек е на финал в Рим след 6:4, 6:3 над Коко Гоф

Ига Швьонтек е на финал в Рим след 6:4, 6:3 над Коко Гоф  Зодиите с най-силен дух - житейските бури не ги плашат

Зодиите с най-силен дух - житейските бури не ги плашат

продава, Офис, 265 m2 София, Хладилника, 600000 EUR

продава, Офис, 265 m2 София, Хладилника, 600000 EUR  продава, Парцел, 954 m2 София, Банкя (гр.), 71550 EUR

продава, Парцел, 954 m2 София, Банкя (гр.), 71550 EUR  продава, Тристаен апартамент, 80 m2 София, Толстой, 150000 EUR

продава, Тристаен апартамент, 80 m2 София, Толстой, 150000 EUR  продава, Къща, 80 m2 Добрич област, гр.Каварна, 66496.16 EUR

продава, Къща, 80 m2 Добрич област, гр.Каварна, 66496.16 EUR

Селена Гомес и гаджето ѝ обсъждат възможността за брак

Селена Гомес и гаджето ѝ обсъждат възможността за брак  Дъщерята на Гуинет Полтроу стана на 20 г.

Дъщерята на Гуинет Полтроу стана на 20 г.  Най-накрая: Брад Пит е щастлив!

Най-накрая: Брад Пит е щастлив!  Смъртността от инсулт у нас - четири пъти по-висока от тази в Европа

Смъртността от инсулт у нас - четири пъти по-висока от тази в Европа

6 легендарни коли на Ford от киното

6 легендарни коли на Ford от киното  Най-мощното Bentley ще получи 771 конски сили

Най-мощното Bentley ще получи 771 конски сили  Минувачи бутат звезда от F1 с кола за 1,75 млн евро да запали

Минувачи бутат звезда от F1 с кола за 1,75 млн евро да запали  Renault представи най-мощното Rafale

Renault представи най-мощното Rafale