Преди година правителството на САЩ ни съобщи, че инфлацията, измерена чрез индекса на потребителските цени, е скочила до 9,06% през юни 2022 г. спрямо година по-рано, най-високото ниво от 1981 г. Докладът предизвика кресчендо от коментари около идеята, че инфлацията беше толкова горещо, че нищо по-малко от рецесия и милиони безработни не би я овладяла. Сравненията с неустоимата спирала на заплатите и цените от 70-те години бяха повсеместни.

Всичко звучеше правдоподобно, ако не беше един неудобен факт: една малка част от пазара на американски държавни ценни книжа от 30 трилиона долара – ежедневната справка за предпочитанията на глобалните инвеститори – въобще не обърна внимание. Тук непрестанното бърборене, че Федералният резерв е „зад кривата“, не развълнува никого. Днес няма никакво съмнение кой е бил прав. Тази седмица се очаква правителството да каже, че нивото на инфлацията е паднало до 3% през юни, според данни, събрани от Bloomberg, нещо, което пазарът на облигации прогнозира преди година.

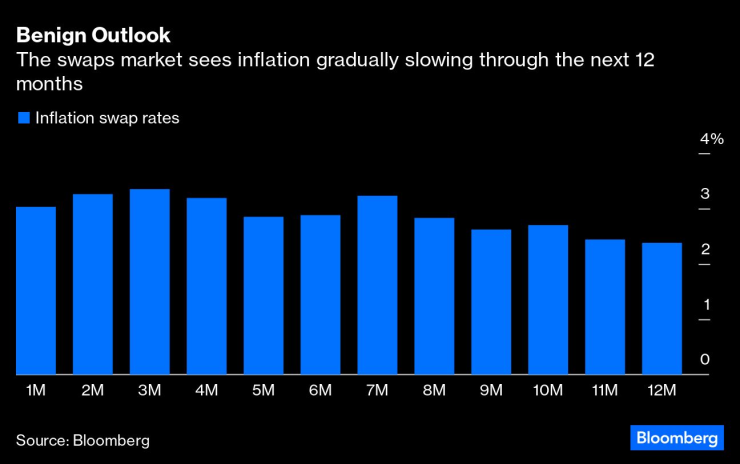

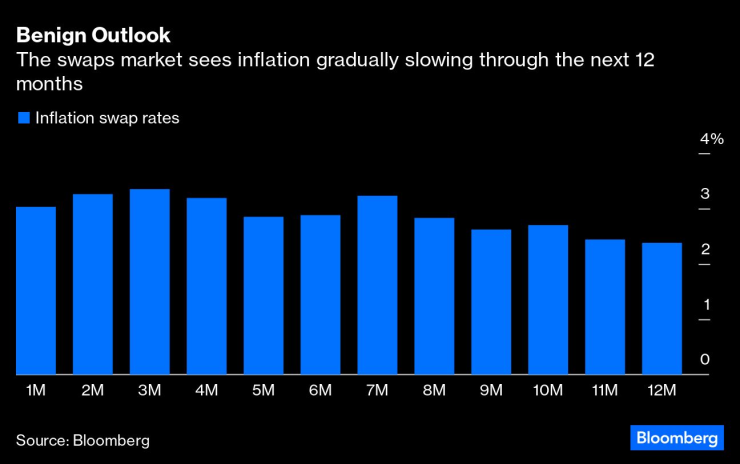

Това, което пазарът на облигации – или по-точно деривати – показа е, че най-разнообразната група от купувачи и продавачи заложи репутацията и богатството си на убеждението, че инфлацията ще се ускори за две години поради световното блокиране на пандемията от Covid-19 преди да намалява рязко през следващите осем години. Доказателствата са, че през последните 12 месеца пазарът на инфлационни суапове успя да предскаже пътя на потребителските цени с процент на точност, убягващa на всеки коментатор, точно предвиждайки CPI до най-близкия десетичен знак, в контраст с консенсуса на икономистите и критиците на председателя на Фед Джером Пауъл и президента Джо Байдън.

Инвеститорите, които хеджират срещу покачващите се цени, традиционно се насочиха към държавните ценни книжа, защитени от инфлация, или TIPS, които нямат месечната навременност на инфлационните суапове. Тези деривати позволяват на едната страна да плати фиксиран лихвен процент върху условна сума в замяна на плаващ лихвен процент, обвързан с инфлационен показател, като CPI. Например, ако една страна очаква потребителските цени да се повишат с най-малко 2,7% през следващите 12 месеца, но друга смята, че най-много ще се повишат с 2,7%, те биха сключили договор за суап с условна сума от $1000. Първата страна плаща на втората страна 1027 долара на година от сега, независимо какво се случва с цените, но получава 1040 долара от втората страна, ако CPI се окаже, да речем, 4%. Инфлационните суап транзакции се отчитат на Depository Trust & Clearing Corp., доставчик на услуги за клиринг и сетълмент на финансовите пазари.

Докато толкова много хора се тревожеха през 2022 г., че инфлацията е извън контрол, инфлационните суапове на обща стойност милиарди долари преди 14 месеца правилно предвидиха показанието през май от 4% за CPI (след като се търгуваше в диапазон от 3,1% до 4,1% повече от година ), според данни, събрани от Bloomberg. Онези, които организираха суаповете тогава, бяха убедени – правилно – че CPI през май 2023 г. ще бъде по-малко от половината от преобладаващото ниво от 8,6%. Това не беше аномалия. Месец преди публикуването на тазгодишните данни за CPI за април, инфлационните суапове бяха оценени на 4,9% и останаха около това ниво, докато правителствените данни бяха публикувани на 10 май, показващи, че CPI наистина е официално 4,9%. Инфлационните суапове през март и февруари бяха също толкова точни до степента, в която прогнозираха месечните числа, според данни, събрани от Bloomberg.

Сега идва докладът за индекса на потребителските цени за юни, планиран за пускане на 12 юли, който пазарът на инфлационни суапове оценява да бъде между 2% и 3,3% от юни 2022 г. Ако миналото е пролог, правителството ще каже, че потребителските цени са се повишили с около 3,03% от година по-рано, или почти процентен пункт по-малко от отчета за предходния месец, според данни, събрани от Bloomberg.

Инфлационните суапове на обща стойност 82 милиарда долара миналия месец са сянка на пазара от 314 милиарда долара за TIPS. Но „след проследяване на данните на месечна база, очакванията за CPI на годишна база, получени от инфлационните суапове, са статистически по-близки до действителните числа, отколкото медианата на консенсусното проучване на икономистите“, каза Оуен Минде, специалист по икономически приложения и валути, който управлява функцията за инфлационни суапове на терминала на Bloomberg. „Снабдени с прозрачността на загатнатите от пазара очаквания за пътя на годишния индекс на потребителските цени, инвеститорите могат да сравнят своята гледна точка с тази на пазара и след това да вземат решения за разпределение на активите по съответния начин.“

Това е друг начин да се каже, че пазарите осигуряват поне толкова - ако не и повече - надеждност при оценката на инфлацията от всеки коментатор. Някои икономисти изтъкнаха това риторично преди повече от година, когато Фед беше широко критикуван, че е изчакал до март 2022 г., за да затегне паричната политика, след като инфлацията се ускори през 2021 г.

„Може би има аргумент“, че милиони хора на пазара на облигации „са странници, които не са свързани с инфлационните очаквания, вградени в участниците в икономиката“, чиито „вярвания и очаквания наистина имат значение, защото те ръководят решенията“, написа през март 2022 г. Брад ДеЛонг, историк и професор по икономика в Калифорнийския университет в Бъркли и бивш заместник-помощник министър на финансите при президента Бил Клинтън. „Може би има аргумент, че трябва да се страхуваме не от участниците на пазара на облигации, а по-скоро от други актьори и агенти, чиито очаквания за инфлация са станали съществено разкачени от фундамента и които вече предприемат стъпки, които ще произведат постоянна инерционна инфлационна спирала."

ДеЛонг последва това с публикация в Substack миналия месец, пишейки, че „поне пазарът на облигации изглежда абсолютно сигурен, че Федералният резерв е разбрал това. Неговите имплицитни очаквания за това каква ще бъде инфлацията след пет до десет години са абсолютно стабилни на ниво малко под едно, което е в съответствие с целта на Федералния резерв от 2%” годишно за инфлация, измерена чрез индекса на цените на личните потребителски разходи.

Дейвид Уилкокс, бивш директор по изследванията и статистиката във Фед и в момента икономист за Bloomberg Economics, задава единствения въпрос, който вълнува всеки инвеститор и икономист. „Възможно ли бе по-ранните действия на Фед да намалят значително размера на проблема с инфлацията от епохата на пандемията“, зачуди се той в скорошен изследователски доклад. „Цикълът на нарастване започна през март 2022 г. – но да предположим, че Фед точно бе предвидил накъде се е насочила инфлацията и бе започнал да повишава лихвените проценти“ през второто тримесечие на 2021 г. „Дали опитът с инфлацията би се различавал значително?“ Уилкокс се съмнява. „Нов модел, разработен от Bloomberg Economics, предполага, че по-ранните действия биха ограничили инфлационния скок, но не и да го премахнат. Според този модел, ако Фед беше започнал да затяга девет месеца по-рано, инфлацията на CPI щеше да достигне връх от 7,6% вместо 8,6%. Това не е тривиална разлика, но не и голяма промяна на общата картина.”

Междувременно инфлационните суапове се оказват по-ефективни сред инструментите за прогнозиране на инфлацията от такива неща като месечното инфлационно проучване на Мичиганския университет сред 600 произволно избрани домакинства, около 60-те прогнози на икономистите, редовно съставяни от Bloomberg, и процентите на рентабилност на пазара на държавни облигации, които предполагат среден темп на инфлация за следващите една, пет, десет и тридесет години.

И така, какво прогнозират сега? По-нататъшно постепенно забавяне на инфлацията до доста под 3% през следващите 12 месеца. И всички онези икономисти, които казаха, че само дълбока рецесия ще намали инфлацията? Много от тях сега казват, че икономиката може да избегне спад.

Матю Уинклър е почетен главен редактор на Bloomberg News.

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Надзорът потвърди: плащания към аптеките се отлагат – заплашени са хиляди пациенти

Надзорът потвърди: плащания към аптеките се отлагат – заплашени са хиляди пациенти  Шофьор получи 10 глоби, направени от друг водач

Шофьор получи 10 глоби, направени от друг водач  Наградиха призьорите на спортното училище във Варна за 2025 г.

Наградиха призьорите на спортното училище във Варна за 2025 г.  Банско открива зимния сезон в събота

Банско открива зимния сезон в събота

Теменужка Петкова защити бюджета и свъшеното от кабинета

Теменужка Петкова защити бюджета и свъшеното от кабинета  "Величие" за контрапротеста: Жалък панаир на бедността и страха

"Величие" за контрапротеста: Жалък панаир на бедността и страха  ЕС договори намаляване на парниковите емисии с 90% до 2040 г.

ЕС договори намаляване на парниковите емисии с 90% до 2040 г.  Кое е най-важното събитие в света за отминаващата си 2025 година?

Кое е най-важното събитие в света за отминаващата си 2025 година?

Кими Антонели се извинил на Макс заради Катар

Кими Антонели се извинил на Макс заради Катар  Ливърпул изигра перфектен мач срещу силен домакин

Ливърпул изигра перфектен мач срещу силен домакин  Героят за Барса: Можехме да им вкараме още

Героят за Барса: Можехме да им вкараме още  Най-после! Левски обяви важна новина + ВИДЕО

Най-после! Левски обяви важна новина + ВИДЕО

Opel Astra получи малки, но важни промени

Opel Astra получи малки, но важни промени  Най-готините автомобилни цветове на 2025

Най-готините автомобилни цветове на 2025  BYD произведе 113 GWh батерии и обяви война на дефектите

BYD произведе 113 GWh батерии и обяви война на дефектите  Mercedes прелетя над кръгово, след като шофьорът припадна

Mercedes прелетя над кръгово, след като шофьорът припадна

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR

продава, Тристаен апартамент, 126 m2 София, Лозенец, 429000 EUR  дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR

дава под наем, Тристаен апартамент, 101 m2 София, Лозенец, 1000 EUR  продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR

продава, Тристаен апартамент, 132 m2 София, Център, 380000 EUR  продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR

продава, Четиристаен апартамент, 134 m2 София, Младост 4, 295144 EUR  дава под наем, Заведение, 500 m2 София, Център, 5997 EUR

дава под наем, Заведение, 500 m2 София, Център, 5997 EUR