Защо Уорън Бъфет трябва да обича Robinhood

Вижте кой печели пари от парите на обикновения вложител

Обновен: 18 February 2023 | 13:02

Редактор: Галина Маринова

Даването на трудно спечелените ви пари на заем на дадена компания безплатно звучи като лоша сделка (за вас) - особено когато тя може да остави парите в банка и да прибере лихвите. Но в действителност клиентите правят това доброволно през цялото време, когато плащат предварително за стоки и услуги или поверяват парите си на финансов посредник.

С повишаването на лихвените проценти компаниите за бизнес софтуер, онлайн брокерите, финтех компаниите и туристическите групи, чиито бизнес модели са разработени така, че да събират така наречените "плаващи приходи" - лихви, получени от средствата на клиентите - получават неочаквани финансови приходи, които ги предпазват от икономическото забавяне, което Федералният резерв се опитва да предизвика, за да потисне инфлацията.

Банките и застрахователите са добре познати печеливши от повишаването на лихвите - привързаността на Уорън Бъфет към застрахователната индустрия се дължи на нейната способност да инвестира премиите на клиентите доста преди да изплати застрахователните загуби. Но застрахователите не са единствените, които могат да използват този трик.

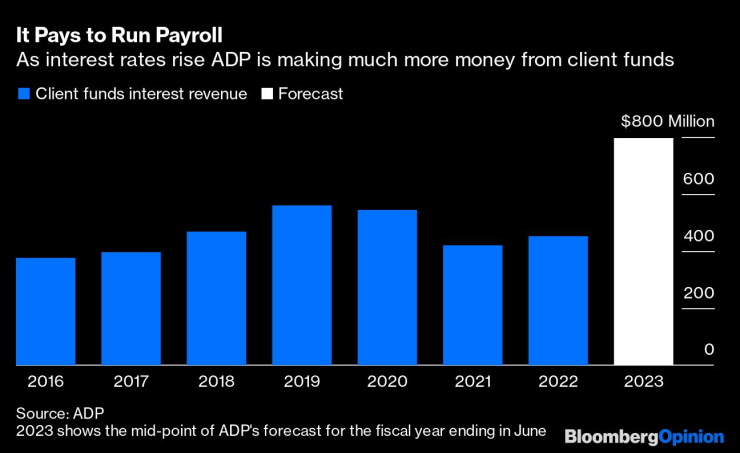

На компаниите за обработка на заплати като Automatic Data Processing Inc., Paychex Inc., Paycom Software Inc. и Paylocity Holding Corp. са поверени милиарди долари от парите на клиентите, преди те да ги прехвърлят на служителите на клиента и на данъчните власти. През това време парите се поставят в банкова сметка, инвестират се в търговски ценни книжа, държавни облигации или други подобни сигурни активи.

До неотдавна тези парични средства носеха нищожни приходи, но благодарение на повишаването на лихвените проценти от Фед до диапазона 4,5 % - 4,75 % приходите от плаващи ценни книжа станаха все по-доходоносни.

През шестте месеца до декември Paylocity спечели 24,5 млн. долара от своите около 3 млрд. долара клиентски средства, което представлява почти цялата ѝ печалба преди данъци за този период.

ADP, много по-голям конкурент, притежава 33 млрд. долара клиентски средства, а лихвите, спечелени от тях, се увеличиха със 77% до 187 млн. долара през тримесечието от октомври до декември. Групата прогнозира около 800 млн. долара приходи от плаващи лихви през фискалната 2023 г., което се равнява на около 18% от очакваната печалба преди облагане с данъци.

Изплаща се да се управлява заплащането. С повишаването на лихвените проценти ADP печели много повече пари от средствата на клиентите

Повишаването на лихвените проценти все пак може да има негативни последици за обработващите заплати, ако техните клиенти съкращават персонал, докато по-нататъшно повишаване на лихвените проценти може да доведе до намаляване на стойността на дълговите ценни книжа, в които те са инвестирали. Но засега те са в удобна позиция.

"При нас има голям попътен вятър от лихвените проценти и нямам усещането, че това ще се промени отново в близко бъдеще", заяви пред инвеститорите през октомври председателят на ADP Карлос Родригес, който тогава беше главен изпълнителен директор.

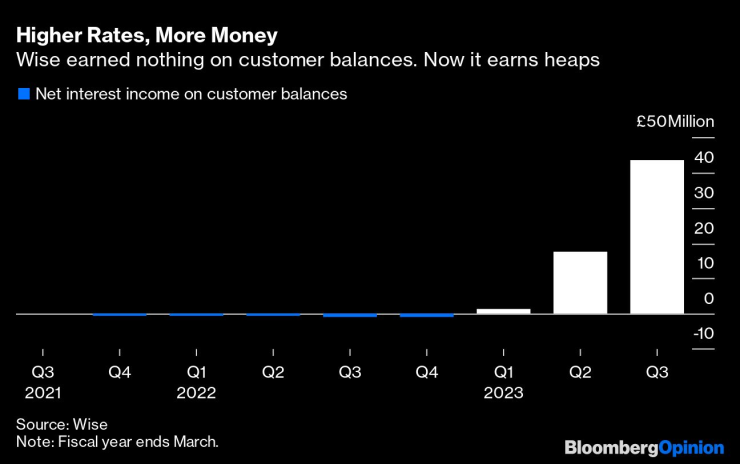

Подобна е историята и при финтех компаниите, които държат милиарди долари парични средства на клиенти, когато клиентът се готви да инвестира или да прехвърли пари.

Лихвите върху клиентските салда доведоха до 26% увеличение на приходите на PayPal Holdings Inc. от "други услуги с добавена стойност" (OVAS) през четвъртото тримесечие, което беше пет пъти по-бързо от темпа на нарастване на приходите от транзакции. Базираната в Лондон Wise Plc отчете 43,5 млн. паунда (52,6 млн. долара) нетни приходи от лихви по клиентски салда през тримесечието от октомври до декември, или 16% от общите приходи. През същия период на предходната година компанията отчете отрицателен нетен лихвен доход от тези салда.

По-високи лихвени проценти, повече пари. Wise не печели нищо от клиентските салда. Сега тя печели много

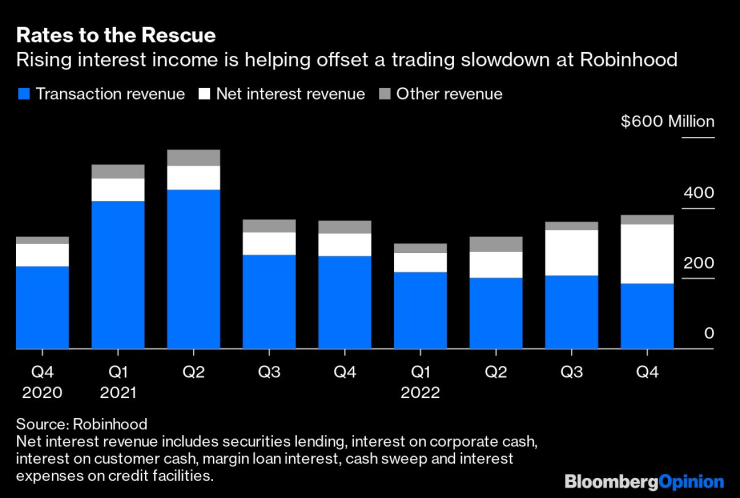

Нетните приходи от лихви са допринесли за 44% от общите приходи на Robinhood Markets Inc. през четвъртото тримесечие - доста над два пъти повече от приноса за същия период преди година. Макар че голяма част от тях са свързани с кредитирането на ценни книжа, лихвите, плащани от клиентите по техните маржин салда, и лихвите по собствените парични средства на компанията, активите на Robinhood на стойност 18,5 млрд. долара с приходи от лихви помагат да се противодейства на спада в търговията на дребно. Нетната загуба за четвъртото тримесечие в размер на 166 млн. долара е най-ниската като публична компания. Нетните приходи от лихви в много по-голямата Interactive Brokers Group Inc. почти се удвоиха през четвъртото тримесечие и допринесоха за повече от половината от общите приходи. Този месец акциите на компанията достигнаха рекордно високо ниво.

Напоследък някои от тези компании подчертават как споделят финансовата полза от повишаването на лихвените проценти с клиентите, което от своя страна ще ограничи финансовия им ръст.

Лихвените проценти на помощ. Нарастващите приходи от лихви помагат да се компенсира забавянето на търговията в Robinhood

Wise, която няма банков лиценз, през декември стартира продукт, който позволява на клиентите да инвестират салдата си в лихвоносни фондове, които държат държавни ценни книжа (от които след това печели такса). Robinhood увеличи лихвения процент, плащан върху неинвестираните парични средства на клиентите, които плащат за нейния златен премиум абонамент, на 4,15% в сравнение с 1,5% за обикновените сметки. Неизползваните пари на клиентите се събират и паркират в банки, които плащат лихви, а Robinhood събира такса. Interactive Brokers прехвърля всички увеличения на лихвените проценти над първите 50 базисни пункта върху паричните средства на клиентите (при условие че балансът им е достатъчно голям).

Туристическите компании и авиокомпаниите също държат милиарди долари в брой от клиенти, тъй като те често плащат за пътувания месеци предварително. Въпреки това компаниите за круизни пътувания и авиокомпаниите бяха принудени да поемат много скъпи дългове или дългове с плаващ лихвен процент, за да оцелеят след пандемията, и следователно всяко положително въздействие от нарастващите приходи от лихви често се неутрализира от много по-високи разходи за лихви.

В края на ноември Carnival Corp. държеше около 5 млрд. долара депозити на клиенти, които заедно със собствените ѝ парични средства доведоха до 74 млн. долара лихвен доход за финансовата 2022 г., което е хубаво да се има предвид. Въпреки това разходите за лихви възлизат на 1,6 млрд. долара, което не е добре.

Airbnb Inc. е забележително изключение от дълговите проблеми на туристическата индустрия. Тя отчете 58,5 млн. долара приходи от лихви през третото тримесечие върху авоарите си от 14,4 млрд. долара парични средства и ценни книжа, която включва почти 5 млрд. долара парични средства на клиенти, изплащащи се на собствениците на имоти само след като гостите се настанят. Това далеч надхвърля тримесечните разходи за лихви в размер на 5,6 млн. долара и се равнява на почти 5% от печалбата преди данъци. Струва си да се припомни, че гостите на Airbnb обикновено могат да изберат да платят само 50% от общата сума предварително и по този начин да запазят по-голяма част от парите си в брой до момента на резервацията.

Приходите от лихви не са панацея: по-високите лихвени проценти повишават доходността на богати на парични средства фирми като Apple Inc, но вредят на оценките на фондовия пазар. Въпреки че паричните средства на Tesla в размер на 22 млрд. долара сега носят "смешна възвръщаемост", по думите на главния изпълнителен директор Илон Мъск, по-високите лихвени проценти също така затрудняват потребителите да си позволят автомобили.

Дори и така, при положение че лихвените проценти ще останат високи за известно време, инвеститорите трябва да се оглеждат за предприятия, които генерират плаващи приходи. Междувременно техните клиенти трябва да бъдат внимателни, за да не се окаже, че губят от това.