Войната усложнява ролята на Русия в доставките на суровини за Китай

Преди войната в Украйна значението на Русия за Китай като доставчик на суровини само нарастваше

Автор: Зорница Крушарска

Търговските отношения между Китай и Русия се усложниха след началото на войната преди повече от три седмици, което повдига въпроси за бъдещия поток от енергия, метали и земеделски култури между двете държави.

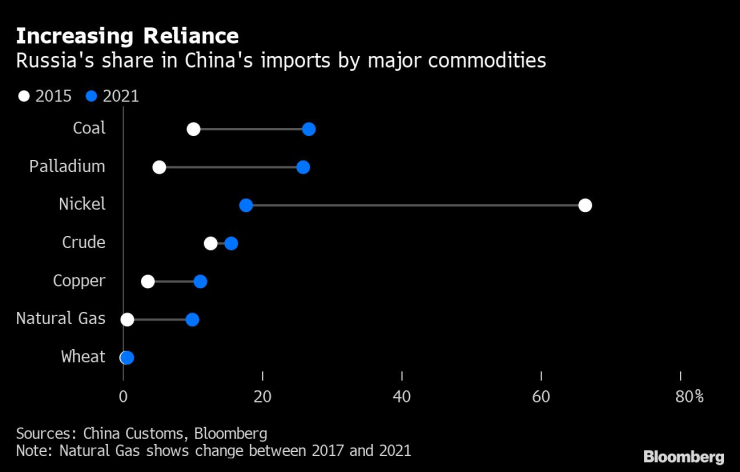

Преди войната в Украйна значението на Русия за Китай като доставчик на суровини само нарастваше. Това беше затвърдено в обявеното "безгранично" приятелство между двете страни преди Зимните олимпийски игри в Пекин, което беше отбелязано с подписването на нови сделки за снабдяване на Китай с руски петрол, газ и пшеница, информира Bloomberg.

Веднага след инвазията китайски официални лица заявиха, че не са съгласни с едностранните санкции и ще продължат да поддържат нормални търговски отношения с Русия. Оттогава обаче банките спряха финансирането на покупките и търговците се борят с логистиката, а неотдавна външният министър на Китай заяви, че Пекин не иска да бъде засегнат от санкциите.

Ето как стои въпросът с търговията със суровини с Русия и как може да се развие той.

Енергия

Най-големите възможности за търговия може да се окажат в областта на енергетиката. Растежът на икономиката на Китай означава, че страната има постоянно нарастваща нужда от въглища и газ за отопление на домовете и захранване на фабриките. Страната е богата на въглища, но все още е склонна към недостиг, и сравнително бедна на газ, което прави вноса изключително важен за посрещане на търсенето.

Сега Русия е вторият по големина доставчик на въглища за Китай след Индонезия, а износът на газ от нея нарасна значително, след като през 2019 г. започна да тече газопроводът "Силата на Сибир". Доставките на суров петрол също отбелязаха ръст през последните години - включително петрола по тръбопроводите, а през 2021 г. Русия беше доставчик № 2 за Китай, отстъпвайки само на Саудитска Арабия.

Руските въглища помогнаха да се запълни празнината, причинена от забраната на Китай за австралийски доставки от края на 2020 г. и по-скорошните прекъсвания на товарите от Монголия и Индонезия. Освен това САЩ и Австралия доставят на Китай малко над половината от вноса на втечнен природен газ, който се придвижва с кораби, а това е зависимост, която Пекин се опитва да прекъсне.

Но след инвазията китайските купувачи и кредиторите, които финансират покупките им, до голяма степен избягват руските доставки на въглища и втечнен природен газ, както и на суров петрол. Това колебание може да се окаже временно, като се има предвид неизвестната крайна точка на международните действия срещу Москва. Но тя може да отразява и по-дълбоките опасения на компаниите да не бъдат въвлечени в санкции, които биха могли да засегнат глобалните банкови споразумения, както и опасенията на правителството да не бъде отстранено от много по-важни пазари за китайски стоки.

"За всяка китайска фирма със значителни операции в чужбина продължаващият достъп до финансовата система на САЩ е по-ценен от сделките, които може да сключи с Русия, въпреки че някои малки фирми може да са готови да поемат риска", заяви Capital Economics .

Логистиката също е проблем. Няколко китайски вносители на въглища и руски компании се срещнаха този месец, за да обсъдят увеличаването на обемите, но посочиха няколко пречки, включително дали китайската система за трансгранични плащания, базирана на юани, ще може да се използва, както и проблеми с транспортния капацитет и качеството на въглищата, според Китайската асоциация за транспорт и дистрибуция на въглища.

Със сигурност Китай е ангажиран с дългосрочния успех на най-големите енергийни проекти на Русия. Обсъжда се още един газопровод, а Wood Mackenzie Ltd. оценява инвестициите на Китай в съседната държава в областта на нефта и газа на 24 млрд. долара, включително дяловете в проектите Ямал и Арктика за втечнен природен газ в Русия.

Китай няма как да последва международните компании и да се откаже от руските си енергийни активи, казва Нийл Беверидж, старши енергиен анализатор в Sanford C. Bernstein, базиран в Хонконг.

При тези обстоятелства би било странно Китай да намали покупките на руски втечнен природен газ в дългосрочен план. Но перспективите за въглищата са съвсем различни. Планът на Пекин да увеличи капацитета на въглищната си индустрия с 300 млн. тона предполага, че той се стреми да повиши енергийната си сигурност, като се откаже изцяло от вноса.

Зърно

Нарастващите транспортни разходи също са вероятна пречка пред Москва да разшири продажбите си на зърно. Русия продава пшеница на повече от 100 държави, но Китай е един от малкото големи пазари, на които тя трудно успява да пробие. Доскоро доставките бяха ограничени, тъй като повечето руска пшеница беше забранена поради опасения от гъбички.

През февруари Китай даде зелена светлина за внос на пшеница от цяла Русия като част от редица сделки, сключени по време на посещението на Владимир Путин в Пекин. Очакваше се този ход да постави под въпрос продажбите от Франция, Австралия, Канада и САЩ.

Но въпреки че ограниченията бяха премахнати, Китай вероятно ще продължи да внася от обичайните си източници, заяви Дарин Фридрихс, съосновател и директор на пазарните проучвания на Sitonia Consulting в Шанхай.

"Не мисля, че е възможно да се внасят огромни количества от нови източници като Русия. Те ще трябва да плащат повече", каза той.

Метали

При някои метали зависимостта на Китай от Русия само отслабва през последните години. Индонезия се превърна в основен доставчик на никел. И въпреки че делът на Русия във вноса на рафинирана мед се е увеличил, разрастването на китайската медна индустрия означава, че вносът на руда директно от компании в места като Южна Америка е станал по-важен.

Във всеки случай Китай вече купува по-голямата част от руския износ на рафинирана мед.

За паладий, който се използва главно за намаляване на замърсяването от автомобилите, руският износ за Китай се е увеличил през последните години и теоретично може да нарасне още повече. Потенциална пречка според UBS е фактът, че компании, регистрирани в Европа, произвеждат по-голямата част от конверторите, продавани в Китай, и те може да не искат руски доставки.