"Съвършената цена" започва да се разпада, тъй като пазарите на дълг са разтревожени

Отдръпването беше предизвикано отчасти от коментарите на президента на Федералната резервна банка на Ню Йорк Джон Уилямс, който заяви, че не се бърза с намаляването на лихвените проценти и е възможно икономическите данни дори да оправдаят увеличението им, ако инфлацията се запази

21 April 2024 | 13:00

Автор:

Ронан Мартин

Редактор:

Галина Маринова

Джон Уилямс. Снимка: Виктор Й. Блу/Bloomberg

Тази седмица инвеститорите в кредити получиха доза икономическо и геополитическо отрезвяване, тъй като ястребовите коментари на представители на централните банки относно разходите по заемите и напрежението в Близкия изток предизвикаха тревога на дълговите пазари.

Отдръпването беше предизвикано отчасти от коментарите на президента на Федералната резервна банка на Ню Йорк Джон Уилямс, който заяви, че не се бърза с намаляването на лихвените проценти и е възможно икономическите данни дори да оправдаят увеличението им, ако инфлацията се запази.

Осъзнаването, че обръщането на лихвените проценти все още не е настъпило, идва в момент, когато американската икономика продължава да постига добри резултати, което доведе до разхлабване на финансовите условия през последните месеци. В резултат на това пазарът все още не показва сигнали, че централната банка е ограничила политиката си достатъчно, за да започне облекчаване, заяви Бил Зокс, портфолио мениджър в Brandywine Global Investment Management.

Завръщането на мантрата "по-високи лихви за по-дълъг период" е главоболие за застрахователните компании и пенсионните планове, които, разполагайки с пари в брой, предизвикаха рязко нарастване на търсенето на облигации през тази година, тъй като се опитаха да фиксират доходността преди очакваните намаления. В отговор корпорациите емитираха облигации на стойност над 1 трлн. долара в световен мащаб досега през тази година, което е второто най-високо ниво поне от 2013 г. насам. Сега обаче инвеститорите изтеглят парите си от високодоходните фондове, а потоците към по-краткосрочни висококачествени продукти се забавиха драстично.

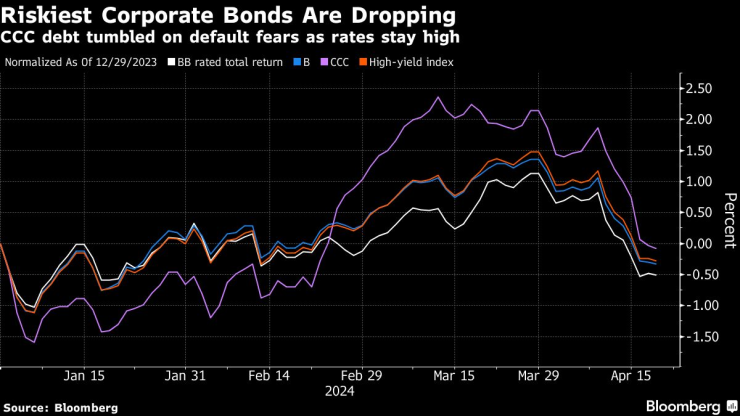

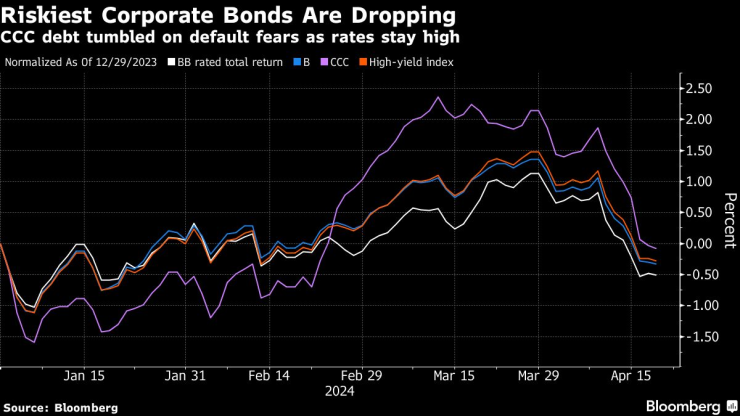

Най-рисковите корпоративни облигации поевтиняват. Дългът CCC се понижи поради опасения от неизпълнение, тъй като лихвите остават високи

При американския дълг с инвестиционен рейтинг спредовете само се разширяват, а търсенето на много нови емисии все още е силно. Но на кредитните пазари се наблюдават ясни признаци на нарастваща предпазливост: Спредовете по американския дълг с висока доходност се разшириха след засилването на негативните настроения, а високодоходният дълг е на път да претърпи най-голямата месечна загуба на база обща доходност от септември 2022 г. насам. Това е явен обрат в усещането за самодоволство, което по-рано този месец доведе до това, че глобалното възприемане на рисковете от кредитирането достигна най-ниските си нива от февруари миналата година, според проучване на Bank of America Corp. сред мениджъри на фондове.

Към проблемите за политиците се прибави и фактът, че ответните удари между Израел и Иран доведоха до повишаване на цените на петрола, което може да подхрани инфлацията. Напрежението в Близкия изток рискува също така да намали търсенето на кредити, тъй като инвеститорите търсят убежища, като например държавни ценни книжа.

Отпор от страна на инвеститорите

Една от областите, в които инвеститорите дават отпор, е пазарът на заеми с ливъридж. Макар че търсенето продължава, през последните дни финансовите мениджъри успешно се отдръпнаха от условията, търсени от емитентите.

Според запознати Rocket Software Inc. е била принудена да се откаже от плановете си за преносима дългова структура през последните дни след обратна връзка от страна на финансовите мениджъри. Ако тенденцията се запази, това е потенциален положителен фактор за частните доставчици на кредити, които през последните месеци са изправени пред засилена конкуренция от страна на банките.

В Европа ситуацията е различна. Трейдърите оценяват намаленията на Европейската централна банка с около 80 базисни пункта през тази година, а официалните лица подчертаха, че все още планират да намалят първо през юни и не е необходимо да чакат Фед.

Въпреки това волатилността през тази седмица означава, че над 70% от облигационните сделки, емитирани в Европа, са били на червено от петък сутринта в Лондон, което вреди на инвеститорите на дребно, сочат данни, събрани от Bloomberg News.

В САЩ някои фирми, занимаващи се с "junk" облигации, рискуват да бъдат засегнати от затягането на паричната политика.

"Ако тези съкращения се отложат след изборите, това може да се окаже предизвикателство за някои от емитентите с по-ниско качество с плаваща лихва", които трябва да се рефинансират, заяви Меган Робсън, ръководител на кредитната стратегия за САЩ в BNP Paribas, в интервю за подкаста Credit Edge от 10 април. "Този риск все още не е включен в цената, но може да се появи в дебата, когато се приближим до сроковете през юни и юли."

Какво да наблюдаваме

- През следващата седмица се очакват продажби на висококачествени облигации в САЩ на стойност около 20-25 млрд. долара, като е вероятно по-голямо участие на регионални банки и корпоративни емитенти, които излизат от периодите на прекъсване.

- В Европа 55% от анкетираните специалисти очакват продажби за над 25 млрд. евро (26,6 млрд. долара) през следващата седмица.

- В САЩ БВП за първото тримесечие - на 25 април - вероятно ще се охлади до около 2,7% след средния ръст от 4,2% през втората половина на 2023 г.

- Данните, които се очакват на 26 април, вероятно ще покажат, че повишеното наемане на служители и по-високите средни седмични възнаграждения са довели до нарастване на доходите и са подкрепили личните разходи през март.

- Очаква се на заседанието си на 25-26 април Японската централна банка да запази целевото равнище на краткосрочните си лихвени проценти на 0%-0,1% след повишението им миналия месец.

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Кои са професиите за които работодателите дават тлъсти заплати?

Кои са професиите за които работодателите дават тлъсти заплати?  Европол предвижда война между роботи и хора до 2035 г.

Европол предвижда война между роботи и хора до 2035 г.  Поскъпнали ли са двойно зъболекарските услуги?

Поскъпнали ли са двойно зъболекарските услуги?  ВКС с решение: Eвропрокуратурата правилно е разследвала Портних

ВКС с решение: Eвропрокуратурата правилно е разследвала Портних

Шакира се качи на сцената със синовете си Саша и Милан

Шакира се качи на сцената със синовете си Саша и Милан  Сидни Суийни разкри кой е идеалният мъж за нея

Сидни Суийни разкри кой е идеалният мъж за нея  Джъстин Тимбърлейк и Джесика Бийл в очакване на празниците с двамата си сина

Джъстин Тимбърлейк и Джесика Бийл в очакване на празниците с двамата си сина  Петър Москов: Надявам се, че от гнева на хората ГЕРБ си е извадила поука

Петър Москов: Надявам се, че от гнева на хората ГЕРБ си е извадила поука

Никола Цолов завърши тестовете в Абу Даби

Никола Цолов завърши тестовете в Абу Даби  Партизан взе дербито срещу Звезда след драма и обрат

Партизан взе дербито срещу Звезда след драма и обрат  Ливърпул - Брайтън

Ливърпул - Брайтън  Челси - Евертън

Челси - Евертън

Haval H9 вече изминава 1400 км без зареждане

Haval H9 вече изминава 1400 км без зареждане  Пет комбита с 4х4, с които трябва да се внимава

Пет комбита с 4х4, с които трябва да се внимава  Брюксел приема предложението на България и ще помилва ДВГ

Брюксел приема предложението на България и ще помилва ДВГ  Google Maps намира колата, ако сте забравили къде e паркирана

Google Maps намира колата, ако сте забравили къде e паркирана

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR  продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR

продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR  продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR

продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR  продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR

продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR