Зелените облигации имат голяма преднина пред дълга, свързан с изкопаеми горива

Прозрачността все още е основен проблем на този пазар - не е ясно как точно се използват всички тези средства и какво означава това за енергийния преход

6 July 2023 | 18:36

Обновен:

6 July 2023 | 18:36

Автор:

Тим Куинсън

Редактор:

Галина Маринова

За първи път компаниите и правителствата набират значително повече средства на дълговите пазари за проекти, щадящи околната среда, отколкото за изкопаеми горива.

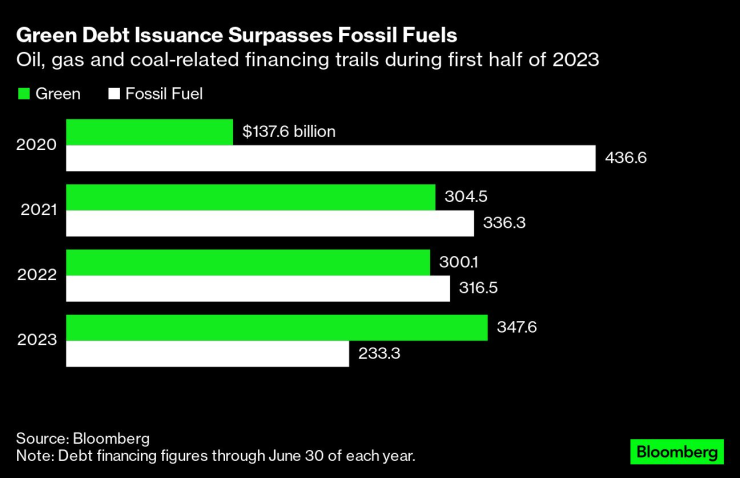

Според данни, събрани от Bloomberg, през първата половина на тази година са набрани почти 350 млрд. долара от продажби на зелени облигации и кредитни споразумения, в сравнение с по-малко от 235 млрд. долара за финансиране, свързано с петрол, газ и въглища. През същия период на миналата година съотношението е било приблизително 300 млрд. долара за зелени облигации спрямо 315 млрд. долара за изкопаеми горива.

От гледна точка на климата обаче "е твърде рано да се каже дали това е добра новина", каза Ейприл Мерло, ръководител на изследванията в екологичната организация с нестопанска цел Rainforest Action Network.

Емитирането на екологичен дълг надминава това на изкопаемите горива. Финансирането, свързано с петрол, газ и въглища, е на опашката през първата половина на 2023 г.

Голяма част от тазгодишните зелени емисии са от финансови институции, правителства, шепа комунални услуги и сравнително малко компании за възобновяеми енергийни източници и не е ясно как точно се използват всички тези средства и какво означава това за енергийния преход, каза Мерло.

"Прозрачността все още е основен проблем на този пазар", каза тя.

Да вземем за пример RWE AG. Германската компания за комунални услуги е набрала 1 млрд. евро тази година, продавайки зелени облигации. Компанията твърди, че приходите са предназначени за проекти за слънчева и вятърна енергия.

Но RWE е най-големият замърсител с парникови газове в Европа и основен разработчик на въглища, каза Мерло. "Енергийният преход недвусмислено се нуждае от повече финансиране, но не съм убедена, че финансирането на възобновяеми енергийни източници трябва да се предоставя на компании, които в същото време откриват нови въглищни мини", каза тя.

Все пак дълговите пазари са много по-различни от това, което са били, да речем, през 2020 г., когато се появи пандемията Covid-19. Това може да даде обяснение защо зелените облигации напоследък превъзхождат по-мръсните си събратя.

Размерът на финансирането за изкопаеми горива през тази година е повече от три пъти по-голям от този, който компаниите и правителствата са набрали от зелени облигации и заеми. Сега повечето компании, използващи изкопаеми горива, разполагат с много пари, подкрепени от по-високите цени на енергията, дължащи се до голяма степен на войната на Русия срещу Украйна.

Паричните потоци, които генерират (и се очаква да продължат) петролните рафинерии, са толкова стабилни, че компаниите вероятно няма да имат нужда от достъп до пазарите с фиксирана доходност, за да поддържат дейността си или да посрещат падежите на дълговете си, казва Джеймин Пател, старши кредитен анализатор в Bloomberg Intelligence.

Всъщност компаниите, сред които Valero Energy Corp., Marathon Petroleum Corp., Phillips 66 и HF Sinclair Corp., разполагат с достатъчно парични средства, за да покрият падежите на облигациите си поне до 2025 г., като общият им падеж е само 4,3 млрд. долара, а консенсусният свободен паричен поток е над 60 млрд. долара, казва той.

Реалността в момента е, че много компании, работещи в рафиниращата промишленост, могат да използват излишните си средства за увеличаване на дивидентите и обратно изкупуване на акции, за да увеличат възвръщаемостта на акционерите, казва Пател. Като се има предвид недостигът на мощности за рафиниране, особено в САЩ, вероятно тази тенденция ще продължи в обозримо бъдеще.

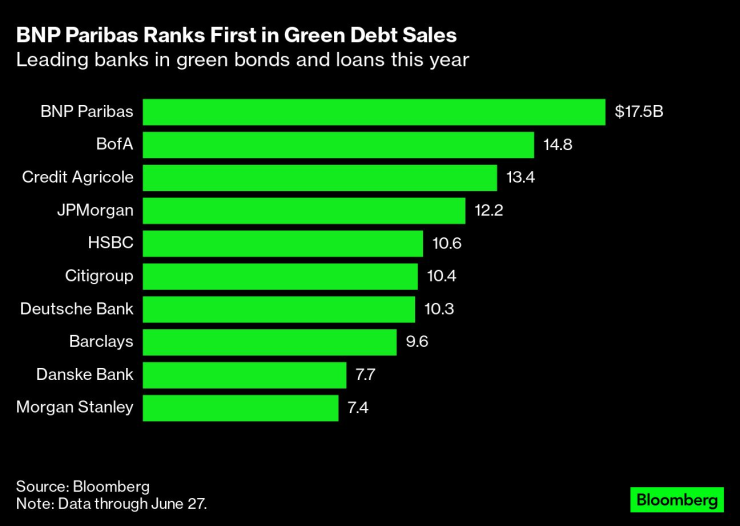

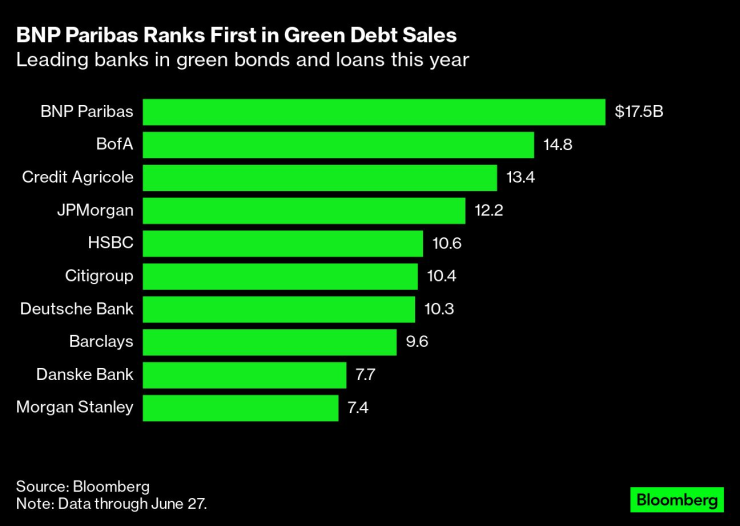

BNP Paribas се нарежда на първо място по продажби на зелени дългове. Водещи банки в областта на зелените облигации и заеми през тази година

Междувременно банковата индустрия се възползва от рязкото увеличение на продажбите на зелени облигации, като по данни на Bloomberg през първото полугодие BNP Paribas SA, Bank of America Corp. и Credit Agricole SA са спечелили такси в размер на над 60 млн. долара от сделките. Те също така се нареждат сред водещите емитенти на облигации и заеми.

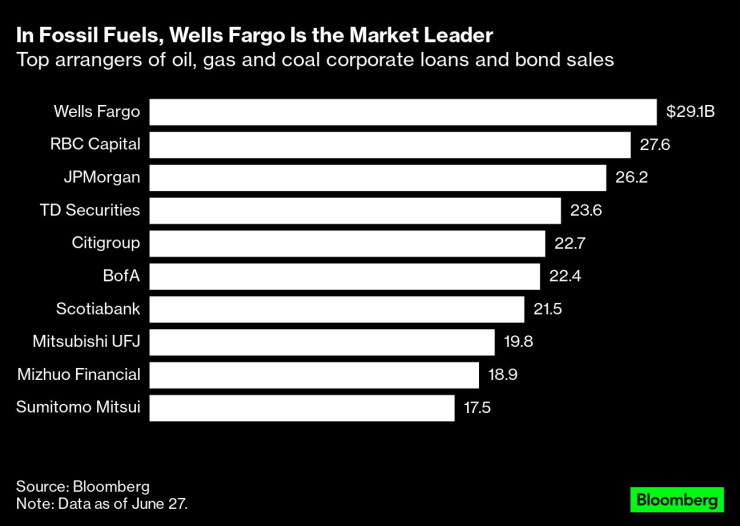

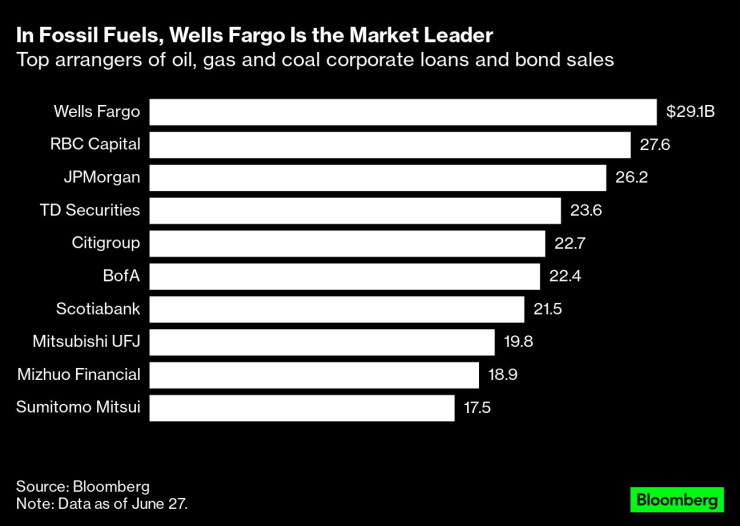

При изкопаемите горива Wells Fargo е лидер на пазара. Най-добри организатори на корпоративни заеми и продажби на облигации за нефт, газ и въглища

Що се отнася до финансирането на изкопаемите горива, Wells Fargo & Co, RBC Capital Markets и JPMorgan Chase & Co бяха водещите координатори на облигации и заеми за компании за добив на нефт, газ и въглища, сочат данните на Bloomberg. През първото полугодие Wells Fargo отчете приходи от почти $105 млн.

Update – предаване за високите технологии с водещ Елена Кирилова

Update – предаване за високите технологии с водещ Елена Кирилова

Киселова каза в прав текст кое е съборило кабинета

Киселова каза в прав текст кое е съборило кабинета  Ива Митева: ИТН прекрачиха една граница, от която няма връщане назад

Ива Митева: ИТН прекрачиха една граница, от която няма връщане назад  Над 20-километрова колона от тирове на границата

Над 20-километрова колона от тирове на границата  101 проверки на обекти и лечебни заведения извърши РЗИ за седмица

101 проверки на обекти и лечебни заведения извърши РЗИ за седмица

Дрифтаджия с “Мерцедес” кара с над 303км/ч ВИДЕО

Дрифтаджия с “Мерцедес” кара с над 303км/ч ВИДЕО  WSJ: Пийт Хегсет и неговият "Зомби-рейгънизъм"

WSJ: Пийт Хегсет и неговият "Зомби-рейгънизъм"  Радев за атаката в Сидни: Нека помним поуките от миналото

Радев за атаката в Сидни: Нека помним поуките от миналото  Митева за ИТН: Прекрачиха една граница, от която няма връщане

Митева за ИТН: Прекрачиха една граница, от която няма връщане

Владимир Зографски зае 14-о място на Световната купа в Германия

Владимир Зографски зае 14-о място на Световната купа в Германия  Букайо Сака вярва, че Арсенал ще стане шампион

Букайо Сака вярва, че Арсенал ще стане шампион  Ван Дайк каза дали Ливърпул трябва да бие шута на Салах

Ван Дайк каза дали Ливърпул трябва да бие шута на Салах  Локо Пловдив разби Монтана и е на 1/4 финал за Купата

Локо Пловдив разби Монтана и е на 1/4 финал за Купата

Нов радар за 230 000 евро всява ужас сред шофьорите

Нов радар за 230 000 евро всява ужас сред шофьорите  Смартфонът се оказва по-важен от двигателя

Смартфонът се оказва по-важен от двигателя  Сбогувахме се с тези коли през 2025

Сбогувахме се с тези коли през 2025  Плюсове и минуси на газовата уредба при дизеловите двигатели

Плюсове и минуси на газовата уредба при дизеловите двигатели

продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR

продава, Едностаен апартамент, 58 m2 Кюстендил област, гр.Бобовдол, 10225.84 EUR  продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR

продава, Заведение, 330 m2 София, Студентски Град, 450000 EUR  продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR

продава, Парцел, 480 m2 Перник област, с.Рударци, 120000 EUR  продава, Тристаен апартамент, 71 m2 Варна, Владиславово, 122000 EUR

продава, Тристаен апартамент, 71 m2 Варна, Владиславово, 122000 EUR  продава, Двустаен апартамент, 48 m2 Варна, Трошево, 122000 EUR

продава, Двустаен апартамент, 48 m2 Варна, Трошево, 122000 EUR