Защо някогашният оживен фондов пазар в Лондон е в застой?

През последните години обемът на търговията спадна и някои британски компании избраха други пазари за листване на акциите си

Редактор: Антоанет Василева

Откакто министър-председателят Маргарет Тачър отприщи вълна от приватизации през 80-те години на миналия век, Лондонската фондова борса е символ на свободната пазарна икономика във Великобритания. Индексът FTSE 100 е международен бенчмарк и е дом на компании, които доминират в световната индустрия, включително AstraZeneca Plc, Shell Plc и HSBC Holdings Plc. През последните години обаче обемът на търговията спадна и някои британски компании избраха други пазари за листване на акциите си. Изглежда, че това се вписва в историята на една страна, чиято икономика е спъвана от слабата производителност, недостатъчните инвестиции и сътресението в търговията от Брекзит. Все пак има и други, по-сложни фактори.

1. Какво се е объркало?

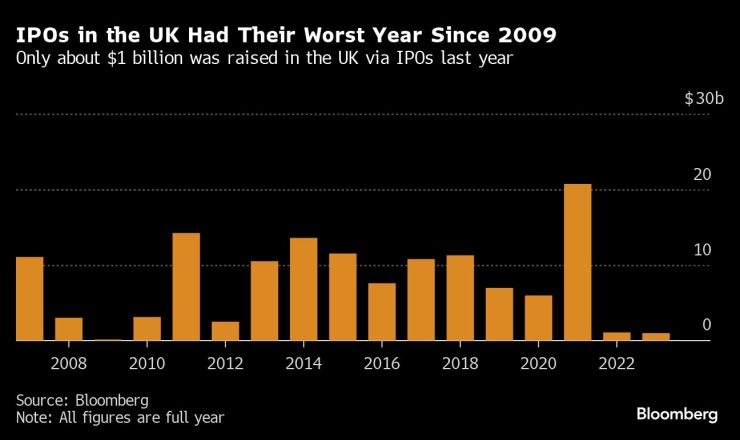

През 2023 г. на Лондонската фондова борса компаниите набраха само 1 млрд. долара - най-малко от 2009 г. насам. Слабото представяне е забележително дори в контекста на глобалната суша при първичните публични предлагания. Особено горчив удар беше неуспехът на Лондон да осигури листването на една от най-важните технологични компании в Обединеното кралство - базираната в Кеймбридж, Англия, компания за проектиране на чипове Arm Holdings Plc. Въпреки разгорещеното лобиране от страна на правителствени министри и предложението за облекчаване на правилата за листване в Обединеното кралство, японската компания майка на Arm SoftBank Group Corp. избра Ню Йорк за своето завръщане на публичните пазари. На 26 февруари Bloomberg съобщи, че китайският гигант в областта на масовата мода Shein обмисля възможността да премести своето IPO от Ню Йорк в Лондон, където е изправен пред сериозни регулаторни пречки. Анализаторите заявиха, че подобна перспектива в най-добрия случай е несигурна, а листването в Лондон би било спорно предвид опасенията относно етиката и устойчивостта на бизнес модела на Shein за бърза мода.

Само около 1 млрд. долара са набрани в Обединеното кралство чрез IPO през миналата година

2. Колко лошо е това?

Активността се е свила драстично от пика си преди световната финансова криза, като средният дневен търгуван обем на индекса FTSE All-Share е спаднал до около 3,4 млрд. паунда (4,3 млрд. долара) през февруари 2024 г. от почти 15 млрд. паунда през същия месец на 2007 г. Инвеститорите са склонни да плащат по-малко за неликвидни акции, тъй като рискуват по-голяма загуба, когато се наложи да ги продават. Към края на февруари британският индекс на акциите MSCI се търгуваше с 46% отстъпка от американския си аналог въз основа на форуърдното съотношение цена/печалба.

3. Защо Лондон е станал по-малко привлекателен за IPO?

Освен тези относително ниски оценки, привлекателността на Лондон като център за IPO дейности е размита от пренасищането с алтернативно финансиране от частни капиталови фондове. Към това се прибавиха и някои плачевни резултати на акциите след значими листвания, сред които Deliveroo Plc, Dr Martens Plc и Ithaca Energy Plc. Междувременно заглавията за компании, които напускат Лондон и се насочват към други борси, накърняват имиджа на Ситито като място за IPO.

През февруари свиващият се лондонски фондов пазар претърпя нов удар, след като британският производител на лекарства Indivior Plc заяви, че може да премести основното си листване в САЩ. През същия месец акционерите на TUI AG гласуваха за отписване от Лондонската фондова борса и преместване на търговията основно в Германия, тъй като броят на листванията в Обединеното кралство намалява.

Сливане на стойност 20 млрд. долара в опаковъчната промишленост създаде перспективата Лондон да загуби още една от водещите компании - Smurfit Kappa Group Plc - от своя бенчмарков индекс. Ирландската компания за строителни материали CRH Plc премести основното си листване от Лондон в Ню Йорк през септември 2023 г. През май 2023 г. съоснователите на британската компания за финансови технологии Revolut заявиха пред лондонския вестник Times, че не обмислят листване в Обединеното кралство, тъй като регулаторната среда в страната ги възпрепятства, а привлекателността на Лондон намалява.

През 2022 г. минната компания BHP Group Ltd. прехвърли основното си листване в Сидни, слагайки край на двойното споразумение с Лондон, което датираше от създаването на компанията в резултат на сливане 20 години по-рано. Също през 2022 г. Abcam Plc, базираната в Кеймбридж биотехнологична компания на стойност около 3,3 млрд. долара, премести основното си листване от Лондон на американския Nasdaq. През 2021 г. доставчикът на водопроводни и отоплителни продукти Ferguson Plc премина към САЩ, след като няколко години се търгуваше като компания от FTSE 100.

4. Къде се нарежда Лондон?

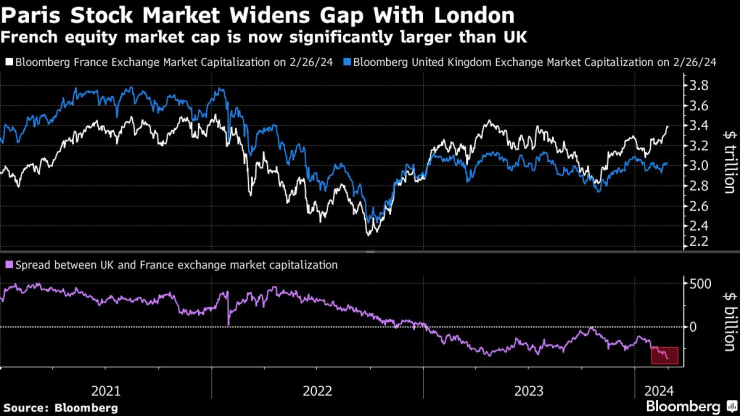

LSE е изтласквана настрана от конкурентни фондови борси. Общата капитализация на листваните в Лондон акции е спаднала от високите 4,3 трилиона долара през 2007 г. до около 3 трилиона долара през февруари 2024 г., според данни, събрани от Bloomberg. За същия период стойността на американските акции почти се е утроила до 53 трлн. долара. През 2022 г. Париж изпреварва Лондон като най-голям фондов пазар в Европа. Лондон е едва седми по големина в световен мащаб, като изостава и от САЩ, Китай, Япония, Хонконг и Индия, което е сериозна проверка на реалността за институцията, чиято история продължава повече от 200 години. Спадът започна много преди Брекзит и пандемията от коронавирус, тъй като по-дълбоката криза на производителността тласна икономическите резултати на Великобритания в бавната лента спрямо другите развити държави от Групата на седемте.

Фондовият пазар в Париж увеличава разликата с този в Лондон

5. Кой е виновен?

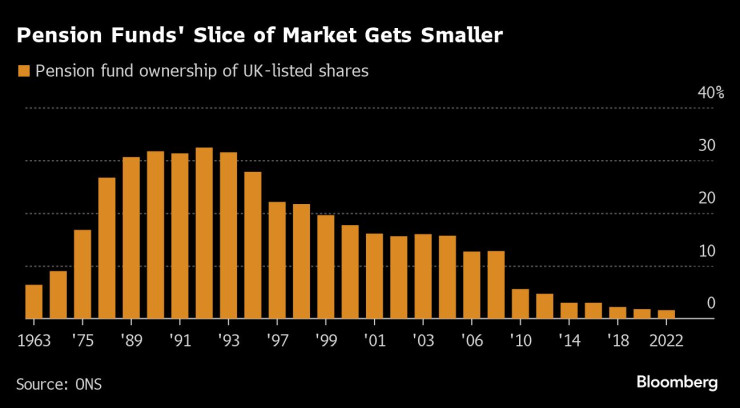

В началото на 2000 г. правителството на Обединеното кралство въведе нови правила, които принудиха управителите на пенсионни фондове да бъдат по-открити по отношение на своите инвестиции и на това как планират да изпълняват бъдещите си пенсионни задължения. Един от резултатите беше изместването на по-рисковите акции - предпочитаните до този момент инвестиции на пенсионната индустрия - към по-безопасни държавни облигации. Тенденцията се засили през следващото десетилетие, когато милиони работници с т.нар. пенсионни планове с дефинирани ползи се пенсионираха. Пенсионните мениджъри удвоиха държавния дълг за сметка на акциите, за да могат по-добре да съчетаят дългосрочните си задължения с тези пенсионери. Нещо повече, малката част от акциите, които фондовете запазиха, се влагаше все повече в акции на други пазари, тъй като те се опитваха да диверсифицират своите авоари. По данни на Службата за национална статистика през 2022 г. пенсионните фондове в Обединеното кралство са притежавали 1,6% от акциите, регистрирани в Обединеното кралство, което е спад от около 32% през 1992 г.

Пазарният дял на пенсионния фонд става все по-малък

6. Има ли значение Брекзит?

Трудно е да се направи пряка връзка. Това, което е ясно, е, че Брекзит принуди банките да засилят присъствието си в конкурентни финансови центрове като Париж, Амстердам или Франкфурт. Лондон вече не се смята за основното място за листване в Европа, а някои компании избират Амстердам, привлечени от по-благоприятната регулаторна среда. През 2023 г. делът на британската столица в европейските постъпления от IPO спадна до 7,1%, което е най-ниското ниво от световната финансова криза насам.

7. Какво прави Обединеното кралство по въпроса?

През декември финансовият регулатор на Обединеното кралство изложи най-новите си планове за опростяване на режима за листване и съживяване на интереса към фондовите пазари в Лондон. Органът за финансово поведение потвърди, че ще замени правилата за стандартни и премиум листвания с един набор от „рационализирани изисквания за допустимост и текущи изисквания“. Надзорният орган също така се придържа към плана си да позволи на дружествата да извършват повече дейности, без да ги подлагат на гласуване от акционерите. Канцлерът на хазната Джереми Хънт допълнително обмисляше идеи, включващи създаването на освободена от данъци спестовна сметка за инвестиране в британски акции - т.нар. британска ISA - както и изискването пенсионните фондове да оповестяват разпределението на средствата си в различни класове активи в Обединеното кралство.