Търсенето на дълг в Европа вече е половин трилион долара през 2023 г.

Традиционните инвеститори вече започват да заемат мястото на ЕЦБ на дълговите пазари

Редактор: Даниел Николов

Търсенето на продажби на дълг в Европа надхвърли половин трилион евро още тази година, тъй като инвеститорите се стремят да вложат пари в облигации, предлагащи едни от най-високите доходности от години.

Инвеститорите са предложили 530 милиарда евро - повече от три пъти повече от 168 милиарда евро емисии на европейския синдикиран първичен пазар този месец до сряда, според данни, събрани от Bloomberg. Сборът включва всички публично синдикирани предложения на компании и държавни облигации, като търсенето е доста над средното за предходните пет години до същата точка.

„Фиксираният доход най-накрая се завърна за инвеститорите и инвестиционният клас е в най-добрата точка“, каза Хенриета Пакемент, ръководител на глобалния екип за фиксиран доход в Allspring Global Investments. „Има доста голям апетит за кредит с инвестиционен клас, както и пари, които трябва да бъдат инвестирани.“

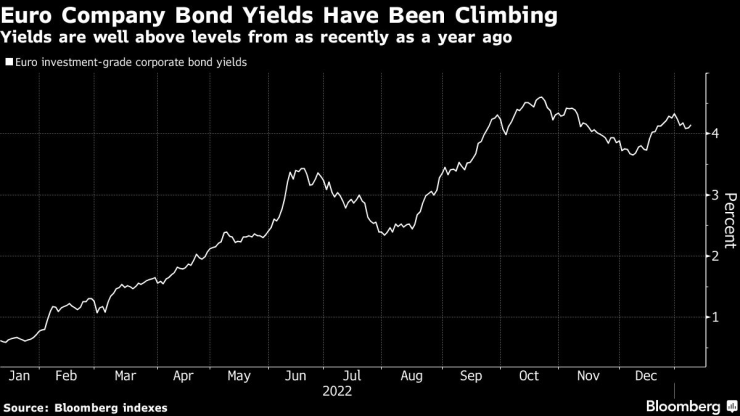

Дълговете от кредитополучатели като германската компания за комунални услуги E.On SE и италианската Enel SpA са търсени на фона на стабилизирането на световните пазари след горещата 2022 г., която отбеляза най-лошата годишна възвръщаемост в историята на кредити с висок клас в евро. Инвеститорите вече могат да получат средна доходност от повече от 4%, когато купуват деноминиран в евро дълг на установени компании - почти седем пъти повече от предложената преди година доходност и близо до най-високото изплащане от повече от десетилетие, въз основа на индексите на Bloomberg.

Помага също така, че портфолио мениджърите разполагат с голям набор от пари, за да преследват тези високи печалби. Европейските висококачествени фондове привличат приток на инвеститори в продължение на 11 последователни седмици, въз основа на данните на EPFR Global, цитирани от стратезите на Bank of America Corp.

Европейските пазари като цяло се върнаха в полза на инвеститорите в началото на 2023 г. след като по-мека от очакваното зима и някои по-добри данни за инфлацията в региона успокоиха страховете за болезнена рецесия.

Със сигурност светлите точки в началото на годината не елиминират риска от икономическо забавяне във време, когато кредитните инвеститори вече не могат да разчитат на централните банки да ги подкрепят.

„В портфейл, в който можете да инвестирате навсякъде, има смисъл инвеститорите да се възползват от по-високи доходи при висок клас, без да поемат твърде много кредитен риск“, каза Томас Лейс, базиран в Лондон инвестиционен директор в abrdn plc. „Базовата инфлация все още расте, геополитическите рискове са все още високи, перспективите за потребителите са все още слаби и рискът от рецесия остава повишен – докато ЕЦБ вече не купува голяма част от всяка сделка.“

Има обаче нарастващи доказателства, че традиционните инвеститори вече започват да заемат мястото на ЕЦБ. Фондовете с инвестиционен клас са привлекли лъвския дял от потоците към ETF с фиксиран доход през четвъртото тримесечие на 2022 г., според Пол Симс, ръководител на управлението на продуктите на ETF с фиксиран доход за EMEA в Invesco.

„Миналата година имаше известна предпазливост по отношение на поемането на кредитен риск, но с навлизането в новата година има преоценка на доходността и спредовете, което кара инвеститорите да започнат да търсят джобове със стойност“, каза Симс, който вярва, че 2023 г. „може да бъде годината за кредитиране“.