Устойчивостта на икономиката на САЩ вече е неоспорима

Двама ключови политици от Федералния резерв имат различни мнения относно последните данни за инфлацията. След миналата седмица те могат да се съгласят за едно нещо

Редактор: Даниел Николов

Разумните хора може да не са съгласни относно това дали дезинфлацията в САЩ действително спира и какво може да означава това за паричната политика на Федералния резерв. Но става много по-трудно да се отрече основната сила на икономиката, което предполага, че централните банкери могат да си позволят да чакат, преди да намалят референтните лихвени проценти.

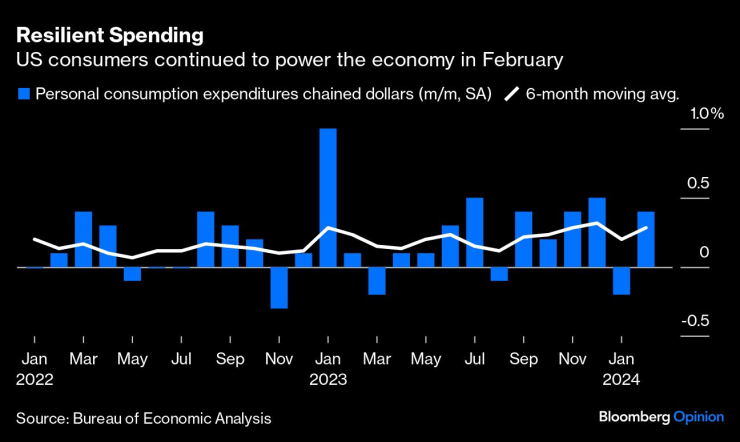

Нови данни в петък от Бюрото за икономически анализи показаха, че дори след коригиране на инфлацията, личните разходи са се повишили с 0,4% през февруари, удобно надвишавайки средната оценка на анкетираните от Bloomberg икономисти за увеличение от 0,1%. Ден по-рано отделни доклади показаха, че потребителските настроения са се повишили до най-високото си ниво от юли 2021 г., седмичните първоначални молби за безработица са намалели и предстоящите продажби на жилища са се върнали през февруари от спад през януари. В икономика, която постоянно се представя по-добре и непрекъснато се претърсва за пукнатини, е трудно да се намерят грешки в най-новите данни.

Развитието идва на фона на фини признаци на несъгласие във Федералния комитет за отворения пазар, който определя лихвите на Фед, когато става въпрос за тълкуването на последните доклади за инфлацията. Данните от петък също така показаха, че предпочитаният от Фед измерител на инфлацията - индексът на цените на личните потребителски разходи - се е повишил с 0,3% през февруари след увеличение от 0,4% месец по-рано. Притесненията този месец, че тенденцията към по-бавна инфлация се прекъсва, разтревожиха части от финансовите пазари, противодействайки на поредицата от обнадеждаващи данни за инфлацията през втората половина на 2023 г. Някои наблюдатели отхвърлиха всичко това като шум, докато други предупредиха, че може да бъде знак за спорадична дезинфлация, която налага преосмисляне на това колко пъти Фед може да намали лихвите тази година.

В оптимистичния лагер председателят на Фед Джером Пауъл прие данните спокойно. На пресконференция на 20 март, след като Федералният резерв задържа целта си за лихвата по федералните фондове в диапазон от 5,25% до 5,5%, той каза пред репортери, че данните за инфлацията през януари може да са били повлияни от статистическа странност, известна като прекомерна сезонност, и че данните от февруари всъщност не са „ужасно високи“. По това време той изчисли, че основната PCE инфлация ще достигне „доста под 30 базисни пункта“, а официалните числа, публикувани в петък, потвърдиха неговата рамка: взета до два знака след десетичната запетая, тя се увеличи с 0,26% - едва ли е катастрофа за централна банка, която се надява на ниво на или под 0,2%. Вземайки двете заедно, той каза, че числата не са „наистина променили цялостната история, която е тази на инфлация, която постепенно намалява по понякога неравен път“.

Звучейки малко по-загрижен, гуверньорът на Фед Кристофър Уолър каза в сряда, че сега може да се наложи лихвеният процент да се задържи „в сегашната му ограничителна позиция може би за по-дълго време, отколкото се смяташе досега“, за да се запази инфлацията към целта на централната банка от 2%. Той също така предположи, че 275 000 работни места, добавени в САЩ през февруари, може да са „знак, че търсенето не намалява толкова, колкото е необходимо за поддържане на продължаващия напредък по отношение на инфлацията“.

Забележките на Пауъл първоначално понижиха доходността на облигациите, а забележките на Уолър ги повишиха, подчертавайки усещането за раздор. Но и двамата мъже основно се съгласиха с идеята, че не могат да кажат със сигурност накъде се насочват цените, а икономиката изглеждаше достатъчно силна, за да издържи междувременно по-високите ставки. Нито един от двамата не беше решил за нищо друго освен да чака. Дори Уолър отбеляза, че може да бъде убеден да започне да намалява лихвените проценти след само „два“ по-добри отчета за инфлацията, което предполага, че юни и юли остават много в игра по отношение на времето за намаляване на лихвените проценти. Данните от миналата седмица изглежда потвърждават всичко това.

Все още съм отявлен инфлационен оптимист, така че съм склонен да се придържам към интерпретацията на данните на Пауъл. В допълнение към прекомерната сезонност, данните за януари бяха помрачени от очевиден статистически шум в категорията еквивалентни наеми на собствениците – голям компонент, който има за цел да изрази инфлацията, изпитвана от собствениците на жилища – а данните за февруари бяха под натиск от прословутата нестабилност на самолетните билети. Подозирам, че данните ще се върнат в правилната посока след месец-два.

Но няма нужда да правите прибързани заключения. Политическите избори ще станат неясни само ако Пауъл и аз се окажем грешни и инфлацията остане упорито повишена още месеци, удължавайки играта за изчакване за намаляване на лихвените проценти до есента или след това. И макар макро данните да са силни днес, има много области на уязвимост във взаимосвързаната глобална икономика. Китай се колебае и европейският растеж е анемичен, а много централни банки не желаят да понижават лихвените проценти преди Фед, което повишава риска от икономическа катастрофа, която започва другаде, но в крайна сметка се връща в Северна Америка. Мандатът на Фед засяга само цените и безработицата у дома, но политиците не могат да пренебрегнат и глобалните последици.

За щастие засега данните показват, че политиците имат време да видят как се развива ситуацията. В това отношение не изглежда да има много различия между Пауъл и Уолър.

Джонатан Левин е колумнист на Bloomberg за пазарите в САЩ и Федералния резерв. Преди това е работил като журналист на Bloomberg в Латинска Америка и САЩ, отразявайки финанси, пазари и сливания и придобивания (M&A).