Рейтингите на държавния дълг продължават да се оказват безполезни

Що се отнася до държавните облигации, представянето на гръцкия дълг показва, че си струва да се игнорират S&P, Moody's и Fitch

7 February 2024 | 20:03

Обновен:

7 February 2024 | 20:19

Автор:

Матю А. Уинклър

Редактор:

Георги Месробович

Ако някога е имало инвестиция, която да опровергава преобладаващото предположение за висок риск, това е дългът на Гърция, който през последните пет години е донесъл възвръщаемост от 14% - най-високата сред държавните кредитополучатели с инвестиционен кредитен рейтинг. Необичайното в случая е, че рейтингът на Гърция беше повишен със закъснение от S&P Global Ratings през октомври до BBB-, или най-ниското стъпало от това, което се счита за висок клас. Изводът е, че никоя друга страна не демонстрира по-добре от Гърция безсмислието на използването на традиционните рейтинги за кредитоспособност като нещо друго, освен като противоположен индикатор. През декември рейтинговата агенция Fitch Ratings също повиши рейтинга на страната от високодоходен и високорисков. Moody's Investors Service по някаква причина все още смята финансите ѝ за "боклук".

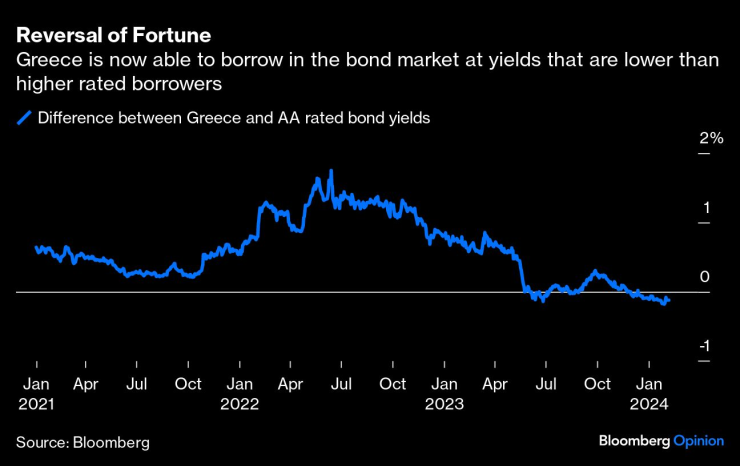

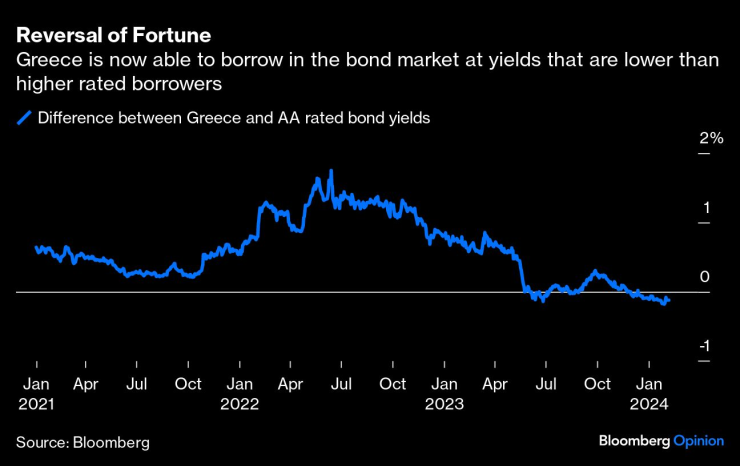

Независимо от доминиращата роля на рейтингите като предполагаем арбитър за това кое е сигурно и безопасно, според данни, събрани от Bloomberg, през последните няколко години Гърция е набирала средства на по-ниска цена, отколкото средно страните с инвестиционен рейтинг. А през май за пръв път през последното десетилетие тя постигна достатъчно висока цена и достатъчно ниска доходност, за да бъде считана в колективната мъдрост на инвеститорите в облигации за подобна на кредитополучател с рейтинг А, или пет нива над този, на който беше оценена по това време, сочат още данните. Пазарните цени показват, че в момента Гърция би могла да вземе заем при лихвен процент, който е с около 18 базисни пункта по-нисък от този на държавите с рейтинг АА, или със седем нива по-висок от официалния ѝ рейтинг.

Обръщане на съдбата/ Гърция вече може да взема заеми на пазара на облигации при доходност, която е по-ниска от тази на кредитополучателите с по-висок рейтинг

Настоящите 10-годишни гръцки облигации се търгуват с доходност, която е с 50 базисни пункта по-ниска от тази на референтните ценни книжа, емитирани от Обединеното кралство. Забележителното тук е, че Обединеното кралство е един от кредитополучателите в този клас АА. С други думи, пазарът на облигации ясно е определил, че кредитоспособността на Обединеното кралство се е влошила в сравнение с Гърция след гласуването през 2016 г. за напускане на Европейския съюз - най-големия търговски блок в света. Референдумът в Обединеното кралство, за който сега повечето британски гласоподаватели съжаляват, се проведе една година след засилените спекулации за "Grexit" - пейоративът на британските медии за широко прогнозираното излизане на Гърция от ЕС - което така и не се случи.

Всеки, който си е направил труда да се запознае с пазара на облигации тогава, би разбрал, че Гърция не е копнеела за неизбежното връщане към драхмите, което би съпътствало излизането ѝ от ЕС, тъй като доходността по нейния дълг е доста под пика, достигнат през 2012 г. в разгара на фискалната криза, сочат данни на Bloomberg. Ако Гърция не напусна през 2012 г. в разгара на дълговата си криза, тя нямаше намерение да го направи и през 2015 г.

Като се противопостави на омаловажаващата британска преса, както и на коментатори, сред които милиардерът инвеститор Джордж Сорос и бившият председател на Федералния резерв Алън Грийнспан, които през 2015 г. заявиха пред телевизия Bloomberg, че Гърция "отива по течението" и че е "въпрос на време" да напусне ЕС, южноевропейската държава надмина Обединеното кралство с годишен ръст на брутния вътрешен продукт от 6% от 2016 г. насам. И все пак, ако бяхте предсказали, че Обединеното кралство ще бъде с по-нисък кредит осем години по-късно, щяхте да бъдете отхвърлени като поклонник на Коалем - бога на глупостта. Това е така, защото рейтингът на Гърция беше постоянно понижаван от А през 2009 г. до CCC през 2015 г. от S&P - ниво, което фирмата запазва за кредитополучатели, които смята за "понастоящем уязвими към неплащане" на задълженията си.

Тези години бяха белязани от финансовата криза и последвалата я Голяма рецесия - събития, които породиха толкова много "общоприета мъдрост", която в крайна сметка се оказа подвеждаща. Дългът на САЩ е доказателство № 1. Изминаха повече от 12 години, откакто S&P предприе безпрецедентната стъпка да лиши Америка от безупречния ѝ рейтинг ААА. "Политическите борби" в Конгреса направиха най-голямата икономика в света "по-малко стабилна, по-малко ефективна и по-малко предвидима", заяви тогава S&P. Напротив, инвеститорите в повечето случаи увеличиха доверието си в американските държавни ценни книжа. Според данни на Bloomberg разходите на правителството за заеми намаляха с 0,14 процентни пункта през 200-те дни след понижаването на рейтинга от S&P на 5-ти август 2011 г., тъй като държавните ценни книжа поскъпнаха. А през следващото десетилетие убедеността на инвеститорите в американския дълг само се увеличаваше, тъй като американската икономика укрепваше и оставаше магнит за глобалните инвестиции.

За да не си мисли някой, че опитът на САЩ и Гърция е изключителен, инвеститорите отхвърлят понижаването на държавните рейтинги на Австрия, Франция, Япония, Нова Зеландия, а напоследък и на Финландия, което се повтаря многократно. Във всеки един от тези случаи цените на облигациите се повишават, а доходността им намалява през 200-те дни след понижаването на рейтинга. През 2015 г., годината, в която се очакваше да настъпи Grexit, гръцките облигации надминаха всички класове активи с обща доходност (доход плюс поскъпване) от 101%.

Гърция продължава да бъде подаръкът, който не спира да дава, генерирайки обща възвръщаемост от 8%, 14% и 73% през последната година, пет години и 10 години в доларово изражение, надминавайки правителствения индекс на Обединеното кралство с 1%, отрицателни 22% и отрицателни 19%, според правителствените индекси на Bloomberg Greece и Bloomberg UK. Дългът с инвестиционен рейтинг като цяло не беше много по-добър, като възвръщаемостта му беше по-ниска с 2%, 3% и 16%, според индекса Bloomberg Aggregate.

Възход към върха/ Възвръщаемостта на държавните облигации на Гърция е по-висока от възвръщаемостта на дълга на Обединеното кралство и на дълга от инвестиционен клас през последните години.

Както би казал Платон за суверенните рейтинги: "Най-богат е този, който се задоволява с най-малкото."

Матю А. Уинклър, почетен главен редактор на Bloomberg News, пише за пазарите.

Made In Green с Роселина Петкова /п/

Made In Green с Роселина Петкова /п/

Авария остави район на Варна без вода днес в събота

Авария остави район на Варна без вода днес в събота  Сашо Андреев и Ивелина Шенкова спечелиха „Златен пояс“ за най-добър спортист за 2025 г.

Сашо Андреев и Ивелина Шенкова спечелиха „Златен пояс“ за най-добър спортист за 2025 г.  Над 12 000 именици във Варна празнуват на Никулден

Над 12 000 именици във Варна празнуват на Никулден  Недоволството продължава: Очакват се нови блокади по границата с Гърция

Недоволството продължава: Очакват се нови блокади по границата с Гърция

Земетресение разлюля Румъния тази сутрин

Земетресение разлюля Румъния тази сутрин  "Арапя" отново наводнен, много вода и по пътищата в района на Царево ВИДЕО

"Арапя" отново наводнен, много вода и по пътищата в района на Царево ВИДЕО  Наводнени булеварди в Пловдив, свлачище на пътя Асеновград-Смолян

Наводнени булеварди в Пловдив, свлачище на пътя Асеновград-Смолян  Вижте резултатите от официалния кантар на SENSHI 29

Вижте резултатите от официалния кантар на SENSHI 29

Перлата на Славия се подигра мощно с Левски

Перлата на Славия се подигра мощно с Левски  Станислав Генчев размаха пръст на лидер на Локо Сф

Станислав Генчев размаха пръст на лидер на Локо Сф  Компани с много силни думи и прогноза за Мусиала

Компани с много силни думи и прогноза за Мусиала  Всички резултати и класирания в НБА

Всички резултати и класирания в НБА

Кога са изобретени електрическите прозорци

Кога са изобретени електрическите прозорци  Новото AUDI E7X изобщо не прилича на... Audi

Новото AUDI E7X изобщо не прилича на... Audi  Мercedes реши близкото бъдеще на G-Class

Мercedes реши близкото бъдеще на G-Class  Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR