Американският фондов пазар поглъща света. Погледнете си само обувките

Модата е непостоянна, но основната тенденция на фондовия пазар не е такава - Европа все повече изостава, защото компаниите избират да се листват в САЩ, привлечени от обещание за по-висока цена и достъп до по-дълбоки капиталови басейни

18 January 2024 | 18:39

Обновен:

18 January 2024 | 18:41

Автор:

Лионел Лоран

Редактор:

Галина Маринова

"Разпространението на Birkenstock" може да звучи като смущаваща неизправност на гардероба. Но това е един от начините да се види как две европейски компании за обувки се представят на фондовата борса, след като станаха публични - едната в Ню Йорк, другата в Лондон. Това би трябвало да накара финансовите центрове на континента, а не само на Обединеното кралство, да забият камбаните за тревога.

Игра на FTSE. Листването на Birkenstock на борсата в Ню Йорк се представи по-добре от това на Dr Martens в Лондон

САЩ очевидно имат предимство в търговията с отворени обувки. Birkenstock Holding Plc се възстанови след един от най-лошите пазарни дебюти от две десетилетия насам, след като пренебрегна германската си родина, за да се листне в Ню Йорк, и сега е с 8% над цената на първоначалното си публично предлагане. Листваната в Лондон компания Dr Martens Plc - чиито англо-германски ботуши са спечелили вниманието на готици, пънкари и ню метъли - се срина с около 40% за същия период и е доста под цената на първичното си предлагане след предупреждение за печалба през ноември. По данни на Bloomberg тези фирми реализират около 45-55% от продажбите си в САЩ.

Модата е непостоянна, както отбеляза моята колежка Андреа Фелстед, но основната тенденция на фондовия пазар не е такава.

Тъй като все повече компании избират да се листват в САЩ заради обещанието за по-висока цена, достъп до по-дълбоки капиталови басейни и по-малко склонни към риск инвеститори, Европа все повече изостава. Американските компании съставляват почти 70% от индекса MSCI World (който проследява най-големите компании от развитите страни по пазарна стойност), докато преди десетилетие този дял беше около 50%. Разбира се, това до голяма степен се дължи на разрастването на американските големи технологични компании, но има и други проблеми. Делът на Обединеното кралство се е свил до около 3,9%, което е около половината от дела му във времето преди Brexit. През последните години обемите на търговия спаднаха, а напускането на ЕС "канибализира" лондонския пул от листвания, тъй като еврозоната насърчава собствените си центрове, а фирмите от развиващите се пазари остават у дома.

Париж и Франкфурт също не са постигнали големи успехи в преодоляването на разликата, като делът на Франция в MSCI World е под 4%, а този на Амстердам леко се е повишил до 1,4%. Дори когато регулаторните органи се опитват да насърчат по-интегриран капиталов пазар на Европейския съюз, континенталните центрове все още се усещат като подчертано национални. По данни на търговската асоциация Amafi през последното десетилетие броят на регистрираните на борсата дружества в Европа е намалял със 17%, докато в САЩ той леко се е увеличил. Миналогодишните 14 млрд. долара, набрани от IPO-та на компании на европейските борси, са най-ниската сума от почти десетилетие. От тазгодишните IPO зависи много - от подразделението на Renault SA Ampere до най-голямото летище в Гърция.

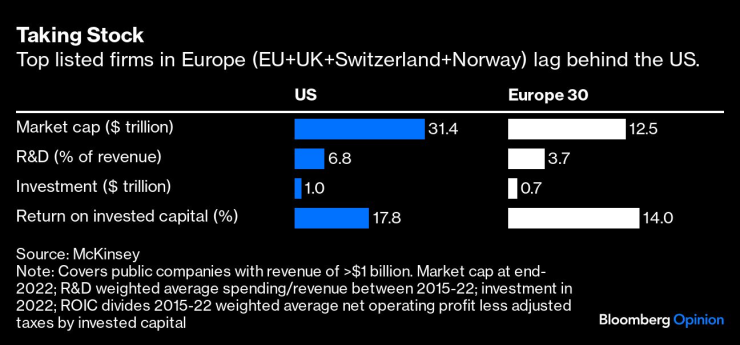

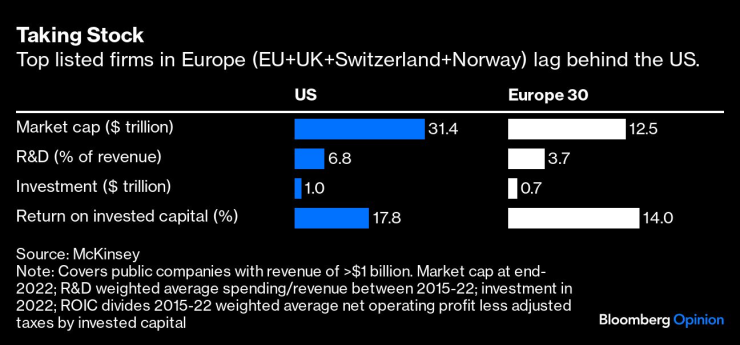

Оценка на състоянието. Най-големите листвани фирми в Европа (ЕС+Великобритания+Швейцария+Норвегия) изостават от САЩ.

Изоставането на европейския пазар има реални разходи. Една от тях е по-високото ниво на достъп на компаниите до собствен капитал в Европа, тъй като инвеститорите изискват по-голяма компенсация за риска, казва Пер Ейнар Елефсен, главен изпълнителен директор на Amundsen Investment Management. Вземете например автомобилния сектор, където способността да се набират парични средства е от първостепенно значение.

През 2020 г. американският производител на автомобили Tesla Inc. набра милиарди в собствен капитал не веднъж или два пъти, а три пъти в рамките на 10 месеца - и видя, че цената на акциите му се покачва, вместо очаквания спад, който обикновено предизвикват продажбите на акции. Трудно е да си представим подобно постижение в Европа, където продажбите на акции на автомобилни производители са по-редки и по-малки: Renault оценява Ampere на 8-10 млрд. евро, но Bloomberg Intelligence твърди, че реалната стойност може да е по-ниска.

Друга причина е геополитическа, на фона на това, което вицеканцлерът на Германия Роберт Хабек казва, че е европейска "конкуренция" със САЩ и Китай. Тъй като търговските потоци стават все по-малко глобални и все повече регионални, е важно къде отиват капиталите и компаниите. Ето защо Германия предостави на разработчика на батерии за електрически автомобили Northvolt AB субсидии в размер на почти 1 млрд. евро, за да построи завод в Германия, а не да се насочи към чужбина. Northvolt също така си е осигурила зелен заем в размер на 5 млрд. долара, което може би е знак за по-силния уклон на Европа към дългово финансиране. Но фондовите пазари все повече ще се превръщат в ценен източник на капитал за енергийния преход. Тъй като IPO-то на Northvolt очевидно е в полезрението на Европа, тя не може да си позволи да пропусне тази надпревара.

Какво може да се направи? Очевидно е, че интегрирането на 27-те различни пазара в ЕС в един общ би променило правилата и регулациите, за да се стимулира насочването на повече спестявания към акции. Но това няма да е никак лесно, тъй като националните органи все още ревниво пазят своите позиции.

Може би едно добро начало би било да се вслушаме в самите фондови пазари. Ръководителят на Ирландската фондова борса Дарил Бърн наскоро предложи по-равнопоставени условия за облагане на инвестициите с гербовите такси, които в Ирландия са 1%, но във Франция са 0,3%, а в Обединеното кралство - 0,5% (и нула в САЩ). Междувременно главният изпълнителен директор на Euronext NV Стефан Буйна призова за преосмисляне на регулациите в областта на застраховането, известни като Платежоспособност 2, които според него през 2016 г. спъват капацитета на институционалните инвеститори да инвестират. В доклад от 2021 г. за Платежоспособност 2 на Института Луи Башелие се оценява, че регулаторните ограничения могат да доведат до 15 процентни пункта разлика в потенциалното разпределение на акции от страна на дългосрочните инвеститори.

Докато Европа не се съвземе, очаквайте спредовете на Birkenstock да бъдат депресираща гледка - както и източник на "дефекти в гардероба".

Цитати на деня

Цитати на деня

НСИ: Работещите българи са 3, 726 млн. души

НСИ: Работещите българи са 3, 726 млн. души  Осем пострадали при тежка катастрофа край Абланица

Осем пострадали при тежка катастрофа край Абланица  Борисов: Помолих Теменужка Петкова да махне от бюджета това, което искаха бизнесът и синдикатите

Борисов: Помолих Теменужка Петкова да махне от бюджета това, което искаха бизнесът и синдикатите  Желязков: Тази година България има два пъти по-висок икономически растеж от средния за Европа

Желязков: Тази година България има два пъти по-висок икономически растеж от средния за Европа

Ватиканът обяви, че жените не могат да стават дякони

Ватиканът обяви, че жените не могат да стават дякони  АПС с очакване вотът на недоверие да е успешен

АПС с очакване вотът на недоверие да е успешен  Украйна потвърди: Неизвестни дронове са преследвали самолета на Зеленски

Украйна потвърди: Неизвестни дронове са преследвали самолета на Зеленски  Ванс: САЩ се надява на "добри новини“ за уреждането на конфликта в Украйна

Ванс: САЩ се надява на "добри новини“ за уреждането на конфликта в Украйна

Страхливият Манчестър Юнайтед играе като кръчмарски отбор

Страхливият Манчестър Юнайтед играе като кръчмарски отбор  Мачовете по телевизията, днес 5 декември

Мачовете по телевизията, днес 5 декември  Готви се грандиозна промяна в Барселона

Готви се грандиозна промяна в Барселона  Томас Тухел готви революция на Мондиал 2026

Томас Тухел готви революция на Мондиал 2026

Малка кола на старо с автоматик – ето 4 сигурни предложения

Малка кола на старо с автоматик – ето 4 сигурни предложения  Lexus LFA се завърна като... електромобил

Lexus LFA се завърна като... електромобил  Нова технология на Mercedes прави задните спирачки безсмислени

Нова технология на Mercedes прави задните спирачки безсмислени  REST - една малко известна екстра в стари Audi-та и VW-та

REST - една малко известна екстра в стари Audi-та и VW-та

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR

продава, Парцел, 20000 m2 Враца, Дъбника, 511291.88 EUR  продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR

продава, Къща, 625 m2 София, Бистрица (с.), 0 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 13000 EUR  дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR

дава под наем, Тристаен апартамент, 70 m2 Пловдив, Южен, 383 EUR  дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR

дава под наем, Двустаен апартамент, 43 m2 Пловдив, Кючук Париж, 306 EUR