Уолстрийт анализира глобалния ефект от шоковите удари на Японската централна банка

Международни инвестиции на Япония са огромни - местните инвеститори държат около 2,5 трилиона долара американски акции, облигации и кредити

Редактор: Галина Маринова

Седем години след като Япония предприе изключително нестандартен паричен експеримент, който помогна да се намалят разходите по заемите на Уолстрийт и отвъд него, централната банка на страната разхлабва своята упорита хватка върху доходността на вътрешните облигации - с потенциално дълбоки последици за високите финанси и домакинствата в САЩ.

Представете си по-високи лихвени проценти за корпоративната Америка, по-скъпи ипотечни кредити за купувачите на жилища и по-ниско търсене на рискови активи, включително акции, в случай че японските купувачи върнат огромните си чуждестранни инвестиции у дома за по-висока възвръщаемост.

"Основният риск е голямото разпределение на активи от американските финансови пазари към японските финансови пазари, предизвикано от по-високата доходност на японските облигации", каза Торстен Слок, главен икономист в Apollo Global Management.

Евентуалното репатриране на капитали може да отнеме месеци, ако не и години, а досега световните пазари приемаха плахо промяната към по-високи разходи по заемите. Макар че Японската централна банка сигнализира, че ще позволи на доходността да се търгува към 1% от сегашните приблизително 0,5%, решението ѝ да излезе на пазара в понеделник подсказва, че това няма да се случи скоро.

Японски инвеститори държат около 2,5 трилиона долара американски акции, облигации и кредити и самата идея, че един ден Япония ще се откаже от нулевите лихви, тревожи Уолстрийт заради нестабилните последици, които биха могли да предизвикат по-дълга епоха на по-високи лихвени проценти.

Инвестиционният институт на BlackRock например твърди, че сега инвеститорите ще изискват повече, за да държат държавен дълг с по-дълъг срок. Това, от своя страна, заплашва да се отрази на световната икономика, като засегне чувствителни към лихвените проценти пазарни сегменти - от сделките с валута с голям ливъридж до високо оценените акции.

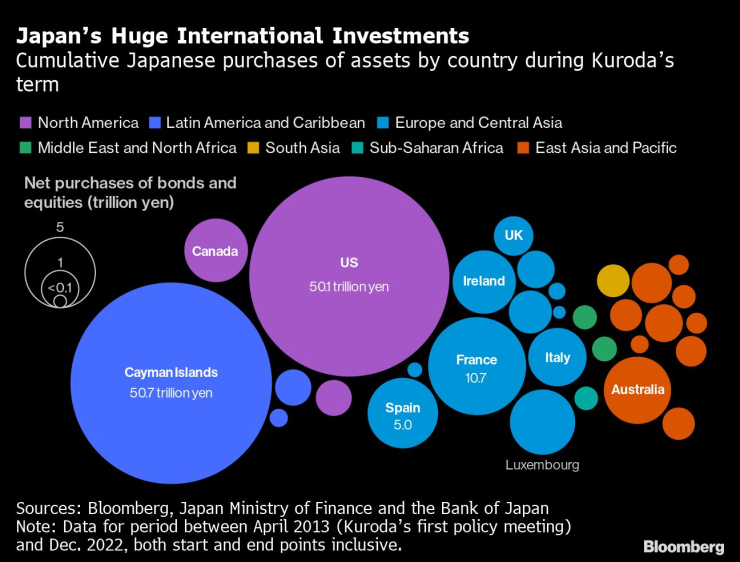

Огромните международни инвестиции на Япония. Кумулативни покупки на японски активи по държави по време на мандата на Курода

Още през 2016 г. японската стъпка за контролиране на кривата на доходността ограничи доходността на 10-годишните облигации на вътрешния пазар, за да помогне на страната да се измъкне от десетилетията на дефлация и икономическо неразположение. Това от своя страна подтикна местните инвеститори да наддават за по-високодоходни активи в чужбина, стимулирайки глобалната ликвидност. Евтината японска йена се превърна и в основен инструмент за финансиране на инвестиции във валути с по-висока доходност, особено на развиващите се пазари.

Първите признаци сочат, че търговците не залагат на голямо репатриране на потоци в скоро време, като йената поевтиня, а акциите на износителите поскъпнаха след стъпката на Японската централна банка. Но все още е рано.

Всяко отдръпване на потоците в американски държавни ценни книжа и дълг на компании би било голям проблем. Още през март стратезите на Deutsche Bank AG изчислиха, че сценарий за нормализиране на дейността на Банката на Япония би могъл да стимулира ребалансиране на стойност 600 млрд. щатски долара в японски държавни облигации от страна на местни инвеститори, наред с други трансмисионни канали.

Япония остава най-големият чуждестранен държател на американски държавни ценни книжа - 1,1 трлн. долара към май, въпреки че нарастващите разходи за хеджиране намалиха относителната привлекателност на класа активи в последно време. Същевременно притежанията на дългосрочен корпоративен дълг на САЩ скочиха до рекордните 333 млрд. долара през април.

"Влиянието на промяната на схемата на Банката на Япония може да бъде допълнение към количественото затягане, което се извършва в САЩ и Европа", заяви Питър Чатуел, ръководител на отдела за търговия с глобални макростратегии в Mizuho International Plc. "Потокът на японски инвеститори към чуждестранни активи - държавен дълг, ликвидни кредити и акции - според моите макромодели е съществен фактор за по-ниските срочни премии при държавните дългови инструменти, по-строгите кредитни премии при ликвидните кредити и по-ниските рискови премии при акциите".

Проучванията на Уолстрийт сочат, че японските стимули са допринесли за намаляване на т.нар. срочна премия на световните пазари на облигации. Това е компенсацията, която инвеститорите получават за това, че ще съхраняват парите си, да речем, в държавни ценни книжа през следващото десетилетие, в сравнение с компенсацията, която получават за закупуване на краткосрочни задължения.

При всички размисли за големите загуби на развитите световни облигации, откакто инфлацията прекъсна бичия пазар, премията за притежание на 10-годишни американски облигации остава под нулата, според широко прилагания модел на Федералната резервна банка на Ню Йорк. Това изглежда по-трудно оправдано, ако такива като японските животозастрахователни фондове се радват на по-висока пределна доходност у дома.

По-висока доходност на 10-годишните облигации, която се доближава до текущия овърнайт лихвен процент на Федералния резерв, би представлявала съществено затягане на финансовите условия чрез по-високи разходи за заеми за собствениците на нови жилища и корпорациите, като същевременно би поставила на изпитание високите оценки на разгорещените кътчета на фондовите и кредитните пазари.

Според Вишну Варатан, ръководител на отдел "Икономика и стратегия" в Mizuho Bank Ltd. в Сингапур, в краткосрочен план европейският дълг изглежда потенциално по-изложен на риск.

"Ако разглеждаме реалната възвръщаемост, може да се твърди, че дезинфлацията на Фед е бърза, докато случаят с Великобритания и Европа не е такъв", каза той. "Така че това означава, че въздействието на по-високата доходност в Япония може да се усети повече в британските и европейските облигации."

Пазарите на облигации наблюдават срочните премии след промяната в политиката на японската централна банка

Не толкова бързо, според Vanguard Asset Management. Глобалният мениджър на активи очаква плавно и умерено покачване на доходността на 10-годишните японски облигации към 0,7%, което ще ограничи трансграничните ефекти. В същото време японските облигации вече са по-скъпи от тези на европейските си аналози след хеджиране на валутния риск, а всяка трайна ястребова промяна в Токио може да отнеме години.

Промяната в позицията на японската централна банка "все още не е фактор, който да промени глобалната срочна премия", заяви Роджър Халам, глобален ръководител на отдел "Лихвени проценти" във Vanguard Asset Management.

Това все още не спира облигационните мечки. Според Сонал Десаи, главен инвестиционен директор по въпросите на фиксирания доход във Franklin Templeton, сценарий, при който японските политици сериозно затягат политиката, ако инфлацията набере скорост, докато техните конкуренти с големи имена също запазят рестриктивна позиция - това е много вероятно - ще предизвика пазарни колебания.

"Безусловно, това оказва влияние върху американските държавни ценни книжа, особено ако Фед не е в състояние да започне да намалява", заяви паричният мениджър пред телевизия Bloomberg.

Наред с това е налице и потенциалното разтрогване на т.нар. преносими сделки, при които трилиони йени се използваха като ливъридж при най-ниски лихвени проценти, за да се финансират по-високодоходни инвестиции в чужбина.

"Доколкото преносната търговия започва да се разгръща, естествената последица би трябвало да бъде по-висока волатилност на лихвените проценти и валутите, което би трябвало да окаже известен натиск върху апетита за рискови активи", каза Слок от Apollo.