Сделка за $27 млрд. за електрически автомобили доказва, че глупостта на SPAC се завръща

Засега VinFast струва 27 млрд. долара, защото компанията и Black Spade твърдят, че е така.

Редактор: Михаела Кирилова

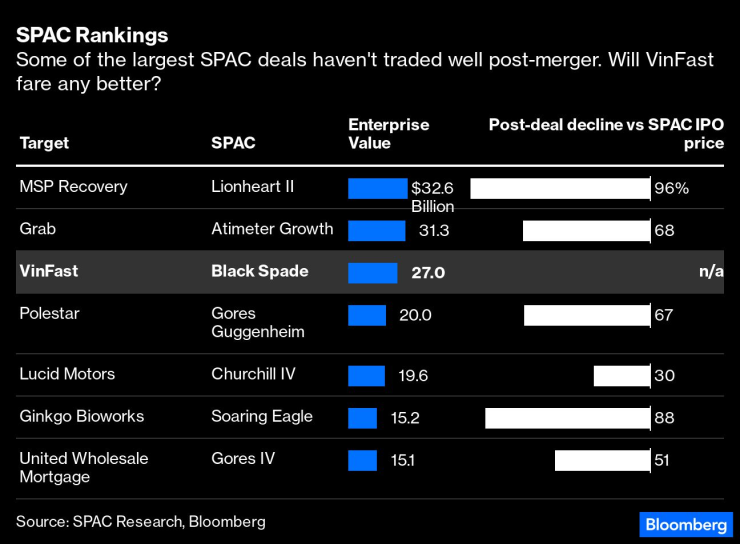

Точно когато си мислите, че фирмите с празни чекове са загубили своята роля, виетнамски производител на електрически превозни средства, който има прекалено високи разходи, казва, че ще излезе на публичния пазар в САЩ чрез SPAC (Дружествата за придобиване със специална цел). Предполагаемата стойност от 27 млрд. долара, която включва и дълга, ще я превърне в третата по големина подобна сделка в историята.

Въпреки това сливането на VinFast Auto Pte. Ltd. с базираната в Хонконг - Black Spade Acquisition Co., обявено в петък, прилича повече на акт на отчаяние, отколкото на възраждане на един злокачествен клас активи. Сделката няма да привлече много пари, а предполагаемата оценка изглежда толкова нестабилна, колкото и автомобилите на VinFast в САЩ.

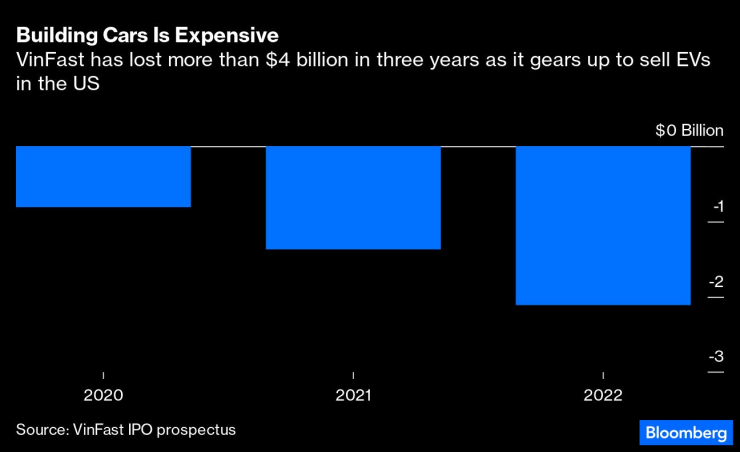

Основана през 2017 г. и подкрепена от най-богатия човек във Виетнам, Фам Нхат Вуонг, VinFast досега е инвестирала около 8 млрд. долара в опит да превърне Виетнам в автомобилна сила. Компанията постигна много за кратко време, но миналата година загуби 2,1 млрд. долара, с което общият дефицит от създаването ѝ досега достигна главозамайващите 5,4 млрд. долара, според финансовите документи от март.

След като първоначално произвеждаше автомобили с двигатели с вътрешно горене и се съсредоточи върху вътрешния си пазар, VinFast насочи вниманието си изцяло към електрическите превозни средства и наскоро започна да изнася за Северна Америка. Очаква се през 2025 г. да бъде открит завод в Северна Каролина, но дотогава автомобилите ѝ няма да се възползват от субсидиите за покупка по Закона за намаляване на инфлацията въпреки че все още може да има държавни стимули.

Автомобилната компания подаде заявление за редовно първично публично предлагане в САЩ през декември, но миналата седмица обяви, че ще стане публична компания чрез SPAC, без да обяснява промяната на решението си. Разбира се, моментът е неподходящ за когото и да било да направи първично публично предлагане, а последните новини за компанията не са обнадеждаващи - първоначалните й доставки на автомобили в САЩ бяха забавени, компанията съкрати част от работната си сила в САЩ и използва финансиране от свързани с Вуонг компании на стойност 2,5 млрд.

Класацията на SPAC

За разлика от някои неопитни фирми за електрически превозни средства, които наскоро се присъединиха към публичните пазари, VinFast поне генерира приходи. Вуонг може да похарчи състоянието си, както пожелае, но и иска от инвеститорите в SPAC, които са се включили в сделката, да платят висока цена. Като се изключи дългът, капиталовата стойност на VinFast от 23 млрд. долара е почти два пъти по-голяма от пазарната капитализация на стартиращите компании за електрически автомобили Lucid Group Inc. и Rivian Automotive Inc., и повече от два пъти по-голяма от тази на утвърдени европейски автомобилни групи като Volvo Car AB и Renault SA.

Един урок, който наистина трябваше да сме научили досега е, че опитите да се произвеждат електрически превозни средства от нулата са скъпо и много рисковано начинание. Неотдавнашната ценова война, която Tesla Inc. изглежда е решила да започне, го прави още по-опасно.

Построяването но автомобил е скъпо

Компаниите Lucid и Rivian изхарчиха много пари, но автомобилите им поне получиха положителни отзиви. За разлика от тях, първите коментари в САЩ за SUV VF8 City Edition на VinFast, струващ 50 000 долара, са мрачни: един от коментаторите твърди, че му е станало лошо от автомобила, когато се е возил в него.

Ако преди две години VinFast се беше опитала да се включи в борсовия пазар, инвеститорите може би щяха да пренебрегнат тези недостатъци. Но балонът се спука и производителите на електромобили трябваше да намалят амбициите си. Когато друга азиатска компания за електрически автомобили, подкрепена от милиардери, Lotus Technology Inc. изпробва пазара на SPAC през февруари, тя избра сравнително скромната цена от 5,4 млрд. долара.

Разбира се, стойностите на SPAC сделките са по-скоро маркер за място, отколкото твърдо обещание, когато се обявяват за първи път. VinFast не е набелязала институционални инвеститори, които да вложат средства заедно със SPAC в рамките на частна инвестиция в публичен капитал. Компанията също така не е публикувала презентация, в която да обясни как е стигнала до оценката. Така че засега VinFast струва 27 млрд. долара, защото компанията и Black Spade твърдят, че е така.

В тези ситуации оценката може да се коригира до нещо по-разумно, след като сделката приключи. Най-ценната сделка на SPAC в историята, сливането на фирмата за съдебни спорове в областта на здравеопазването MSP Recovery Inc. с Lionheart Acquisition Corp. II, не задържа дълго първоначалната си цена от 33 млрд. долара. Оттогава акциите паднаха с 96%, а MSP смени името си на LifeWallet.

Акционерите на SPAC имат възможност да се оттеглят или да поискат парите си обратно, ако не харесват предложената им сделка. Поради това сумата от 169 млн. долара в брой на Black Spade може да се окаже значително по-малка, когато сделката приключи след няколко месеца.

Дори и да никой да не поиска парите си, съществуващите акционери на VinFast ще притежават 99% от акциите. При толкова малък брой акции в обръщение, книжата вероятно ще бъдат нестабилни.

В крайна сметка VinFast може да успее да използва листването на акциите си в САЩ, за да набере повече капитал, а той със сигурност ще й е необходим. Според данните от проспекта за първично публично предлагане нарастващите капиталови разходи се оценяват на около 3 млрд. долара през следващите две години. Компанията все още не е публикувала проспект за първично публично предлагане на SPAC, така че не знаем дали тези оценки ще се променят.

В документацията за първичното публично предлагане като финансов съветник е посочена Deutsche Bank AG, а като поематели - Citigroup Inc., Morgan Stanley, Credit Suisse Group AG и JPMorgan Chase & Co. Тяхното одобрение може да е вдъхнало повече доверие на инвеститорите, но за разлика от тях, консултантите по транзакциите на SPAC - Chardan и JonesTrading Institutional Services, не са толкова известни.

Напоследък банките от големи вериги избягват SPACs на фона на засиления регулаторен контрол, а инвеститорите на дребно не се интересуват от този клас активи. Тази трансакция не се оказа добра реклама и не отговаря на въпроса защо SPAC заслужават втори шанс.