Компаниите за недвижими имоти в Европа играят на нефункциониращ пазар

Делът на европейските акции в MSCI World Real Estate Index намалява наполовина до едва 6% през последното десетилетие

Редактор: Николета Рилска

Биха ли липсвали акциите на европейските компании от сектора на недвижимите имоти на някого, ако те не са съществували?

Всъщност те са странен избор, пише Bloomberg. Най-голям интерес има към германския жилищен сектор и има няколко значителни тръста за инвестиции в недвижими имоти (REIT). За разлика от мащаба и широчината на пазара в Ню Йорк, европейската индустрия е фрагментирана мозайка от акции на предимно малки и средни компании. В сектора липсва очевиден общоевропейски шампион.

Ситуацията е необичайна. Акциите на компаниите, занимаващи се с имоти, трябва да са привлекателно предложение навсякъде, защото дават на инвеститорите експозиция към фундаментално труден за търгуване актив – сгради – като същевременно им позволяват бързо да изтеглят пари.

Във фондове от отворен тип, например, инвеститорите притежават дялове, които могат да бъдат продадени обратно на фонда периодично, но мениджърите имат право да забавят или ограничат заявките, когато много притежатели на дялове поискат да изтеглят едновременно. BlackRock, Schroders и Columbia Threadneedle наложиха такива ограничения върху британските фондове през последните месеци.

Ръководителите на листнати компании от сектора на недвижимите имоти не трябва да продават активи само защото инвеститор продава акции. Преди всичко публично търгуваните акции предоставят на компаниите за недвижими имоти финансиране. Ръководителите могат да продават нови акции, за да съберат пари. Акциите също могат да плащат за придобивания на компании.

Защо инвеститорите все пак биха притежавали акции на европейски компании от сектора?

Популярността на работата от вкъщи и рязкото покачване на разходите за заеми намалиха стойността на европейските акции на компании за недвижими имоти, които се представиха по-слабо от по-широкия фондов пазар. Но глобалното значение на сектора също намалява. Делът на Европа в MSCI World Real Estate Index намалява наполовина до едва 6% през последното десетилетие, докато този на САЩ надхвърли 70% от по-малко от 50%.

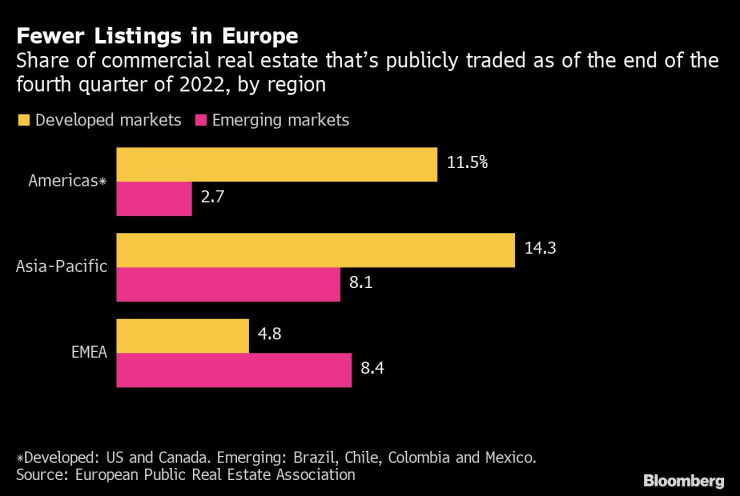

Секторът на листнатите европейски компании за недвижими имоти струва само 4% от общия пазар на търговски имоти в региона, срещу 12% в Северна Америка, показват данни на Европейската асоциация за публични недвижими имоти (EPRA) в края на 2022 г. Секторът е достатъчно голям, за да поддържа много специализирани фондове за имоти, особено на фона на тенденцията към пасивно инвестиране. Междувременно портфолио мениджърите в Европа не гледат на индустрията като нещо, което трябва да притежават.

Недвижимите имоти са незначителна част от пазара и изискват специализирани познания, а някои от по-големите компании са както наемодатели, така и предприемачи в различни видове имоти. Компаниите от Обединеното кралство трябва да се борят с Brexit, а някои от европейците имат големи дългове и лоши резултати при сливания и придобивания.

Разбира се, има международни инвеститори. Но европейските акции на компании за недвижими имоти трябва да се състезават за внимание срещу по-големи, по-ликвидни компании, регистрирани в Ню Йорк, които обхващат набор от специализирани подсектори.

Например, Европа няма нищо подобно на Prologis – американският логистичен и складов гигант на стойност над 100 милиарда долара. Нито има големи регистрирани собственици на центрове за данни. Основният публично търгуван складов и логистичен бизнес в региона Segro се разраства извън вътрешния си пазар в Обединеното кралство, но капиталовата му стойност е около една десета от тази на Prologis. Инвеститорите, които са закупили акции на Segro по време на пандемията, може да са направили краткосрочен залог на електронна търговия, а не на недвижими имоти. Акциите страдат, откакто Amazon.com заяви миналия април, че има твърде много място.

Това се усложнява от недостига на големи нови емитенти в Европа. Когато Blackstone – един от най-големите собственици на търговски недвижими имоти в световен мащаб – искаше да напусне складовия си бизнес Logicor през 2017 г., той реши да не направи първично публично предлагане в Лондон и вместо това продаде компанията на китайски държавен фонд за 12 милиарда евро (13 милиарда долара).

Делът на компаниите от сектора на недвижимите имоти, които са публично търгувани към края на четвъртото тримесечие на 2022 г. по регион. Графика: Bloomberg

Защо компаниите все пак се листват?

Всичко това повдига въпроса дали публичните пазари в Европа работят за компаниите от сектора на недвижимите имоти.

Основното предимство на това да си публична компания е възможността да използваш акции като инструмент за набиране на средства, за възнаграждения за персонала или извършване на придобивания. Това е особено важно за тръстовете, занимаващи се с недвижими имоти. Те се облагат с преференции, стига да изплащат по-голямата част от доходите си от собственост под формата на дивиденти. Това ги прави особено зависими от набирането на свеж капитал или продажбата на активи, за да финансират експанзия.

Някои от по-малките тръстове в Лондон демонстрираха как работи това. Когато LondonMetric Property се листна през 2007 г., тя се фокусира върху търговските паркове, но след това проницателно се насочи към логистиката. Компанията набра капитал в своето IPO и няколко последващи продажби на акции, като същевременно активно купува и продава активи. Tritax Big Box, която излезе на пазара през 2013 г., за да инвестира в складове, също направи множество предлагания на акции след своето IPO.

Проблемът е, че акционерите рядко са там, когато могат да бъдат най-полезни. Особено трудно е да се наберат средства, когато настроението се влоши и цените на активите са евтини - точно в момента, когато ръководителите искат да направят опортюнистични придобивания, които биха могли да генерират изключителна възвръщаемост.

Вината е отчасти в европейския подход към оценката на имотите, който поставя силен акцент върху „чистата стойност на активите“. Методът започва със стойността на портфолиото от имоти на компанията, определена от външни експерти, които формират мнение по отношение на скорошни сделки с имоти или приходи от наем. От това число инвеститорите и анализаторите приспадат определени пасиви - главно нетния дълг на компанията - за да достигнат до справедлива стойност на собствения капитал. В САЩ, обратно, има по-голям фокус върху отчетените печалби и паричния поток.

Има и друг потенциален проблем: сравнително силното присъствие на инвеститори, фокусирани върху дивиденти и други изплащания, на лондонския пазар. Трудно е да се избегне впечатлението, че те упражняват натиск, умишлено или не, върху някои компании да се държат като банкомати.

Търсенето на краткосрочни дивиденти рискува да повлияе на стратегията, като потенциално разубеди компаниите да продават зрели активи, генериращи доходи, като търговски центрове, когато трябва да съберат пари, като ги подтиква вместо това да изхвърлят имоти, които изискват високи цени поради по-добрите им дългосрочни перспективи.

Ако не можеш да ги победиш, присъедини се към тях?

Има някои средства за защита на публично търгуваните компании за имоти. Единият е да се финансират нови проекти чрез създаване на съвместни партньорства с частни капиталови или държавни инвестиционни фондове. Да притежаваш половината от актив е по-добре, отколкото да пропуснеш възможността напълно. Все пак това означава споделяне на плюсовете. Второ решение е инвеститорите и анализаторите да се откажат от тяхното фиксиране на чистата стойност на актива, като насочат вниманието си към оперативни мерки като печалби. Това вече се случва: Land Securities Group разумно започна да предоставя насоки, които са фокусирани върху печалбата на акция.

По-радикалният вариант за сектора би бил да се поканят оферти за придобивания. Това обаче не е лесен процес. Придобиването на компания за имоти означава закупуване на цялото портфолио, включително всички активи с по-ниско качество. Купувачите обикновено предпочитат да загребват отделни сгради със силни перспективи, дори ако това означава плащане на по-висока оценка.

И ерата на евтиния дълг – основното гориво за частния капитал – приключи. Със сигурност навлизаме в период, в който публичните пазари би трябвало да могат да се конкурират по-ефективно с частните купувачи. Въпреки това предимствата на частния капитал надхвърлят ливъриджа.

Но консолидирането на европейския сектор в по-малко, по-големи компании би имало смисъл - ако се направи внимателно. Наоколо има много висококачествени активи: първокласни офиси, които са в по-добра позиция да издържат на предизвикателството на хибридната работа; логистични центрове, които обслужват индустрията за търговия на дребно; дори собственици на лекарски кабинети. И все пак много от тях са твърде малки, за да бъдат на радара на глобалните инвеститори.