С 10% ръст през януари акциите на еврозоната изпреварват тези на САЩ и се радват на най-добрия си старт на годината. Но водещи инвеститори, сред които BlackRock Inc. и Amundi SA, предупреждават, че пазарите са твърде оптимистични по отношение на бъдещите рискове.

Много неща могат да провалят това рали. Нараства броят на пониженията на печалбите, а Европейската централна банка запазва ястребовата си позиция в условията на рецесия, тъй като инфлацията - макар и намаляваща - остава висока. И не се вижда решение на войната в Украйна, която започна преди почти година.

"Опасно е да се мисли, че само защото акциите вървят нагоре, нещата са наред", каза Каспер Елмгрин, ръководител на отдел "Акции" в Amundi. "Сега имаме много голямо убеждение, че устойчивостта на 2022 г. ще се пречупи. Пазарът все още не е оценил мащаба на предстоящите понижения на приходите".

Не се вижда повече възход за Stoxx 600 през тази година. Стратезите в проучване на Bloomberg остават предпазливи по отношение на възвръщаемостта на акциите за 2023 г.

По-ниските цени на енергията, признаците за охлаждане на инфлацията и ускореното отваряне на Китай повишиха нагласите, като индексът Euro Stoxx 50 нарасна с 27% от най-ниската си стойност през септември. Паричните средства също започват да се връщат в европейските фондове за акции след почти едногодишно изкупуване.

Но топ мениджърите на активи остават предпазливи, а данните за търговията показват, че печалбите досега са били предизвикани от късите позиции на продавачите. Стратезите от BlackRock Investment Institute заявиха, че оптимизмът на фондовите пазари е дошъл твърде рано, а тези от Goldman Sachs Group Inc. и Bank of America Corp. предупреждават, че най-добрата част от ралито през 2023 г. може вече да е приключила.

Ето петте най-големи риска, които могат да доведат до срив на европейските акции:

Война в Украйна

Контролът на Русия върху доставките на газ за Европа продължава да застрашава икономическия растеж. Макар че този път по-меката зима помогна на региона да избегне енергийна криза, може да се наложи по-голяма политическа намеса, ако Русия спре доставките.

Почти година след инвазията, която трябваше да отнеме седмици, Владимир Путин подготвя нова офанзива в Украйна, докато САЩ и Германия изпращат танкове в Украйна в рамките на широкообхватни съюзнически усилия за въоръжаване на страната с по-мощни оръжия. Тези стъпки сигнализират за потенциална възможност за ескалация на войната.

Енергийната война "може да продължи дълго време", каза Анека Гупта, директор в Wisdomtree UK Ltd. "Тъй като невинаги можем да разчитаме на благоприятно време, мерки като подсилване на газовите резерви и рационализиране на търсенето на енергия ще трябва да продължат."

Приходите страдат

Анализаторите намалиха прогнозите си за печалбите в началото на отчетния сезон, като някои стратези призоваха за още по-големи съкращения на фона на забавянето на растежа. С намаляването на инфлацията за компаниите също е по-трудно да повишават цените в момент, когато търсенето се забавя.

Комбинацията от постоянна инфлация и по-високи лихвени проценти ще натовари ликвидната позиция на много компании, тъй като маржовете се свиват, а обслужването на дълга им става все по-скъпо.

Първите индикации от сезона на отчетите показват, че има причини за безпокойство в различните отрасли. Търговецът на дребно Hennes & Mauritz AB заяви, че нарастващите разходи почти са унищожили печалбата през последното тримесечие, производителят на вятърни турбини Vestas Wind Systems A/S предупреди за нов удар върху продажбите през тази година, а производителят на софтуер SAP SE планира съкращения на работни места в опит да увеличи печалбата.

Намаляването на печалбите ще натежи на акциите. Разликата между цените на акциите и прогнозите за печалбата намалява

Някои анализаторите прогнозират стабилен ръст на печалбите в Европа през тази година. Други имат по-мрачно виждане, като тези от Goldman Sachs, UBS Group AG и Bank of America. Те очакват печалбите да спаднат с между 5 и 10 %, което е сигнал за по-нататъшни загуби на акции, тъй като оценките настигат по-ниските прогнози.

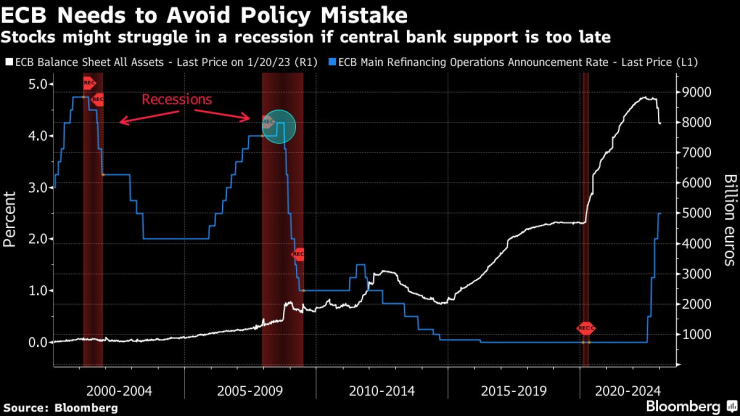

Грешни политически решения

Последните послания на създателите на политиката на ЕЦБ сочат, че те ще се придържат към курса на повишаване на лихвените проценти, докато не видят по-значимо отдръпване на инфлационния натиск. Въпреки това инвеститорите в акции са оптимистично настроени за меко кацане на икономиката и за намаляване на лихвените проценти по-късно тази година.

Този дисонанс доведе до това, че акциите се движат в синхрон с облигациите, при които инвеститорите се фокусират върху рецесия, и може да доведе до спад на акциите, ако ЕЦБ запази ястребовия курс за по-дълго време.

Акциите и доходността на облигациите се разминават. Европейските акции се разминават с доходността на облигациите от декември насам

"Това е една от областите, в които пазарът е твърде оптимистичен", каза Йоахим Клемент, ръководител на отдел "Стратегия, счетоводство и устойчивост" в Liberum Capital. Повишената инфлация до 2023 г. означава, че политиците ще имат "малко или никакво пространство за намаляване на лихвите дори при рецесия. Ако централните банки не искат да повторят грешките от 70-те години на миналия век, те трябва да изчакат, докато инфлацията се доближи до 3%, нещо, което не очакваме преди 2024 г."

ЕЦБ трябва да избегне политическа грешка. Акциите може да се затруднят при рецесия, ако подкрепата на централната банка е твърде забавена

Рецесионни проблеми

Журито все още не се е произнесло по думата с "Р". Някои икономисти, включително от Goldman Sachs, твърдят, че еврозоната може да избегне рецесията през тази година, позовавайки се на признаци за устойчив икономически растеж и предотвратяването на енергийната криза. Други участници на пазара твърдят, че е твърде рано да се говори за това.

"Очакваме рязка загуба на инерция на растежа в отговор на агресивното затягане на паричната политика, но пазарите не са оценени за това", заяви стратегът на Bank of America Себастиан Редлер. Той вижда спад от почти 20% за индекса Stoxx 600, тъй като данните започват да показват забавяне на растежа.

Сценарият за "меко кацане" може би вече е оценен. Европейските акции се повишиха, тъй като PMI бяха изненадващо устойчиви

Неравномерно възстановяване на Китай

След като ранният оптимизъм за излизането на Китай от свързаните с Covid блокирания вече е оценен, пътят напред може да е труден. Потребителското доверие във втората по големина икономика в света остава близо до рекордно ниски нива, населението намалява за първи път от шест десетилетия, а пазарът на недвижими имоти все още е в застой.

Европейските производители на луксозни стоки, автомобилните компании и миньорите са сред индустриите, които могат да загубят най-много, ако възстановяването е по-бавно от очакваното, тъй като зависят от Китай за значителна част от продажбите си.

Още по темата

- 1 Земята изсъхва и трябва да действаме бързо

- 2 Глобата за $243 млн., подчертава проблема с наименованията на Tesla

- 3 Иран няма да позволи коридора между Армения и Азербайджан, предложен от Тръмп

- 4 Сделката на Meta за $29 млрд. е повратна точка за сектора на частни кредити

- 5 Украйна няма да се откаже от свои територии, заяви Зеленски

Светът е бизнес с Ивайло Лаков /п/

Светът е бизнес с Ивайло Лаков /п/

Фурор за варненеца Християн Касабов на европейското в Тампере

Фурор за варненеца Християн Касабов на европейското в Тампере  Нов ужас в Турция! Земетресение с магнитуд 6,1 по Рихтер

Нов ужас в Турция! Земетресение с магнитуд 6,1 по Рихтер  Варненци излизат на протест пред Техническата гимназия

Варненци излизат на протест пред Техническата гимназия  Спартак допусна първа загуба в първенството

Спартак допусна първа загуба в първенството

Зеленски предупреди: Русия се опитва да измами Вашингтон

Зеленски предупреди: Русия се опитва да измами Вашингтон  5,6 по Рихтер разлюля Мексико

5,6 по Рихтер разлюля Мексико  Преди срещата на Тръмп-Путин: Какви са позициите на Русия и Украйна и къде е ЕС?

Преди срещата на Тръмп-Путин: Какви са позициите на Русия и Украйна и къде е ЕС?  Времето днес: Опасно горещо, градусите стигат до 40

Времето днес: Опасно горещо, градусите стигат до 40

Генчев разкри как се справя Локо Сф

Генчев разкри как се справя Локо Сф  Белия каза защо Ботев Пд падна от Локо Сф

Белия каза защо Ботев Пд падна от Локо Сф  Септември се точи за първа победа при Белчев

Септември се точи за първа победа при Белчев  Спортът по телевизията днес, 11 август

Спортът по телевизията днес, 11 август

BYD представи хиперкола с над 3000 конски сили

BYD представи хиперкола с над 3000 конски сили  Какво крие "мъртвата точка" на педала на газта

Какво крие "мъртвата точка" на педала на газта  Защо някои собственици продават автомобилите си само след 80 000 км

Защо някои собственици продават автомобилите си само след 80 000 км  10-те модела на Toyota, които промениха автомобилната индустрия

10-те модела на Toyota, които промениха автомобилната индустрия

дава под наем, Етаж от къща, 80 m2 София, Драгалевци, 490 EUR

дава под наем, Етаж от къща, 80 m2 София, Драгалевци, 490 EUR  дава под наем, Многостаен апартамент, 146 m2 София, Оборище, 1490 EUR

дава под наем, Многостаен апартамент, 146 m2 София, Оборище, 1490 EUR  продава, Заведение, 330 m2 София, Студентски Град, 430000 EUR

продава, Заведение, 330 m2 София, Студентски Град, 430000 EUR  продава, Къща, 362 m2 Перник област, с.Рударци, 543000 EUR

продава, Къща, 362 m2 Перник област, с.Рударци, 543000 EUR  продава, Мезонет, 250 m2 София, Студентски Град, 385000 EUR

продава, Мезонет, 250 m2 София, Студентски Град, 385000 EUR