Уолстрийт не приема това, което прогнозират икономисти и Федералният резерв

Тъй като пазарът на труда все още е силен, консенсусното очакване е, че всеки спад ще бъде лек

Редактор: Даниел Николов

Въпреки случващото се, най-големият фондов пазар в света възстанови всички загуби, причинени от най-разрушителната кампания за затягане на паричната политика от едно поколение.

И дори предупрежденията за рецесия или новите парични заплахи от Джеръм Пауъл не спират мениджърите на фондове, докато се присъединяват към голямото рали, подхранвано от изкуствения интелект.

И все пак много на Уолстрийт имат повод за безпокойство. Помислете за отрезвяващите икономически сигнали на пазара на облигации, високите оценки на акции и трескавите пазарни модели през десетилетия на бизнес цикли.

Дъг Рамзи е един от малко, които предупреждават срещу самодоволството. Начинът, по който го вижда главният инвестиционен директор на Leuthold: Ако кривата на доходността от 60-те години на миналия век е правилна, рецесията наистина идва около септември - въз основа на постоянно отрицателната разлика между доходността на тримесечните и 10-годишните държавни облигации.

„Тези, които са изиграли успешно настоящото рали, отчасти поради прекомерния песимизъм на инвеститорите, трябва да видят, че тълпата вече е предимно на борда“, каза Рамзи. „Най-голямата ми загриженост е забавеното въздействие на затягането през последните 15 месеца.“

След като Федералният резерв спря повишенията в сряда, S&P 500 затвори на 4 372,59, ниво, наблюдавано през март 2022 г., когато председателят Пауъл даде началото на цикъла на нарастване – предизвикайки мечи пазар на акции и облигации и прогнози, че рецесията със сигурност ще настъпи тази година.

Сега ентусиастите на акциите са във възход. Big Tech обещава да подхрани нова вълна от корпоративни печалби, инфлацията най-после намалява и исторически паузите на лихвените проценти са отбелязали ключова повратна точка, която доведе до двуцифрена възвръщаемост. По време на търговията в четвъртък S&P 500 се повиши над границата от 4400 пункта за шестдневния си напредък.

„Биковете имат надмощие в момента“, каза Закари Хил, ръководител на отдела за управление на портфолио в Horizon Investments, който смята, че и икономистите, и инвеститорите са подценили силата на американския потребител. "Най-лошото е зад гърба ни."

Ръстът на акциите в САЩ дойде, след като позиционирането на капитала беше намалено до дъно на фона на консенсусните очаквания за повече загуби в началото на 2023 г. преди възстановяване през втората половина. Докато акциите продължаваха да поскъпват, скептиците трябваше да отстъпят.

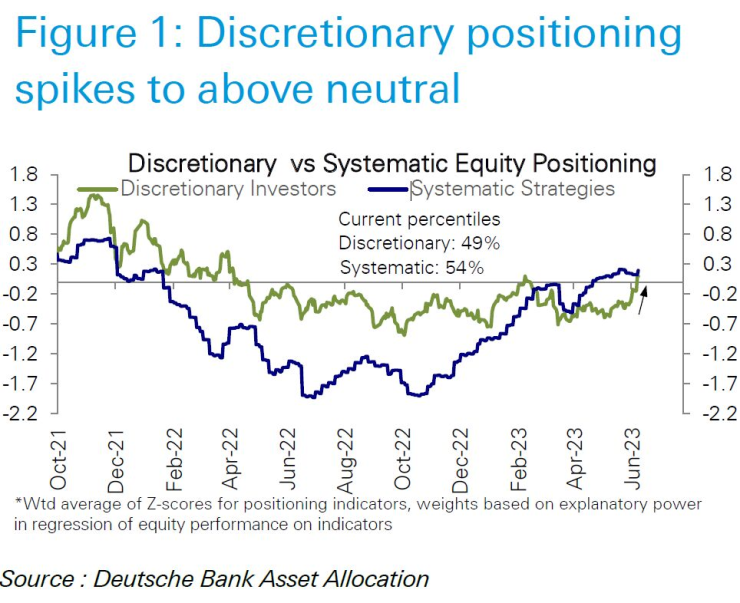

Базираните на правила и дискреционни инвеститори сега имат наднормено тегло в акции за първи път от февруари 2022 г., показват данните, събрани от Deutsche Bank AG. Проучване на Националната асоциация на мениджърите на активни инвестиции показва, че експозицията на акции се е удвоила от началото на януари до 90% миналата седмица.

Това не означава, че ръстът не може да продължи. Но вече високото позициониране на капитала означава, че инвеститорите имат по-малко пари за закупуване на акции през следващите месеци. И там нещата изглеждат волатилни. Прогнозисти, анкетирани от Bloomberg, смятат, че икономиката ще се свие леко през третото и четвъртото тримесечие.

След това има ограничението на оценките. При 19 пъти прогнозирани 12-месечни печалби, коефициентът на S&P 500 е с около 8% по-висок от средната му стойност за 10 години.

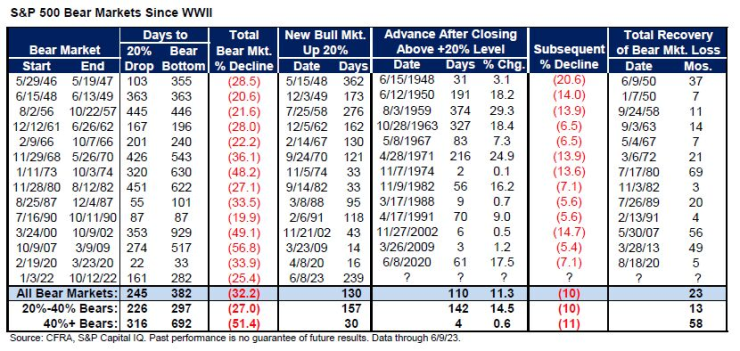

След Втората световна война е имало девет мечи пазара, които са били придружени от икономически спад, а S&P 500 е спаднал средно с 35% срещу 28% за мечи пазари, които не са последвани от спад, според Сам Стовал, основен инвестиционен стратег в CFRA.

Междувременно е имало само три мечи спада от 1948 г. насам без рецесии - и всеки път започва ново възходящо рали в рамките на пет месеца, след като цените на акциите достигнаха дъно.

Дори и да има рецесия, продължителността е наистина важна. Дълбочината на спада на реалния БВП от пика до най-ниската стойност не е исторически свързана със сериозността на спадовете на акциите, според Джина Мартин Адамс, главен стратег по акции в Bloomberg Intelligence. И все пак по-кратките рецесии доведоха до по-бързи отскоци.

Тъй като пазарът на труда все още е силен, консенсусното очакване е, че всеки спад ще бъде лек, което помага да се обясни защо мениджърите на фондове избират да възстановят своите пазарни експозиции, вместо да пропуснат допълнителни печалби, задвижвани от технологиите.

„Средносрочната траектория, след като преминем през това, не изглежда като икономика, претърпяла по-дълбоки белези, които ще отнеме години, за да се излекуват“, каза Юнг-Ю Ма, главен инвестиционен стратег в BMO Wealth. „Това позволява известен комфорт за задържане на позиции, дори за инвеститори, които може да си помислят, че ни предстои неравен път.“