Краят на лесните пари ще предизвика глобален финансов шок за $410 млрд.

Централните банки затягат политиките си и застрашават стабилността на пазара

Автор: Таня Жекова

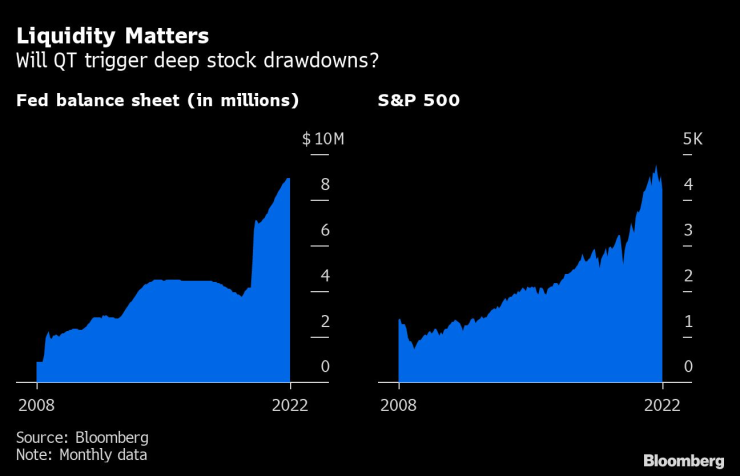

Глобалният отказ от лесните пари може да се ускори, тъй като пандемичната вълна на изкупуване на облигации от централните банки се обръща и заплашва с нов шок световните икономики и финансови пазари, предава Bloomberg.

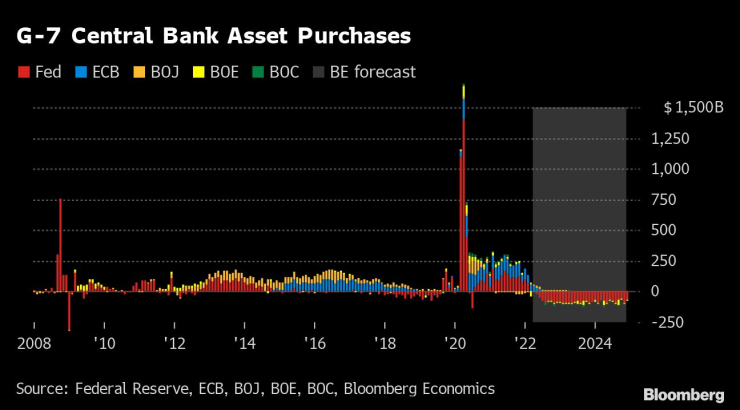

Bloomberg Economics изчислява, че банките в страните от Г-7 ще свият балансите си с около 410 милиарда долара през остатъка от 2022 г. Това е рязък обрат спрямо миналата година, когато те добавиха 2,8 трилиона долара - като общото им увеличение от началото на Covid пандемията надмина 8 трилиона долара.

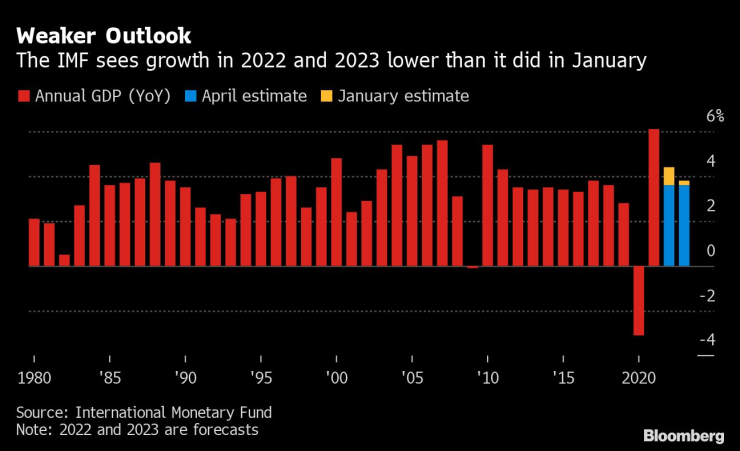

Тази вълна от парична подкрепа помогна за поддържане на икономиките и цените на активите през пандемичния спад. Централните банки започват да я оттеглят - със закъснение, според някои критици - тъй като инфлацията се издига до стойности, невиждани от десетилетия. Двойното въздействие на свиването на балансите и по-високите лихвени проценти допълва безпрецедентно предизвикателство за глобалната икономика, която вече е засегната от инвазията на Русия в Украйна и новите блокади заради Covid в Китай.

За разлика от предишни цикли на затягане, когато Федералният резерв на САЩ беше сам в свиването на баланса си, този път се очаква и други да направят същото.

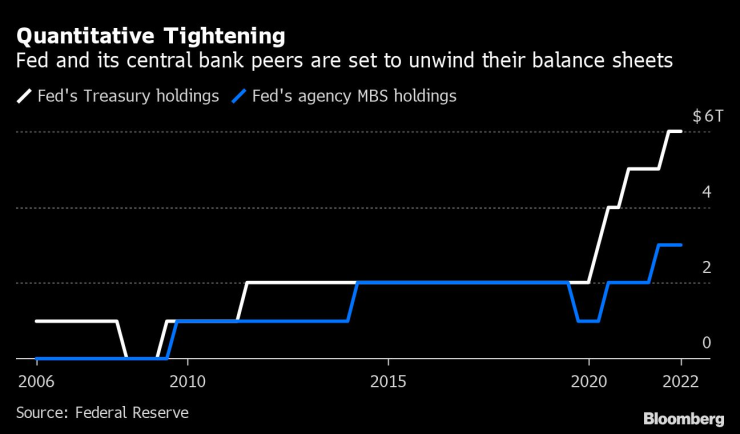

Тяхната нова политика, известна като количествено затягане - обратното на количественото облекчаване, към което централните банки се обърнаха по време на пандемията и Голямата рецесия - вероятно ще доведе до по-високи разходи по заемите и ще пресуши ликвидността.

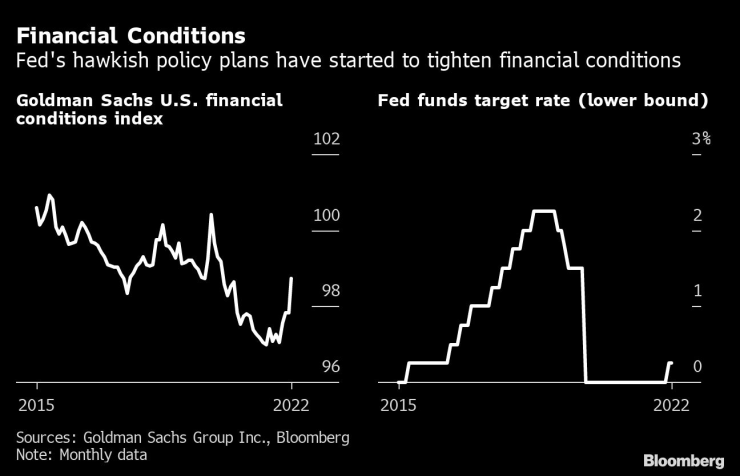

Вече нарастващата доходност на облигациите, падащите цени на акциите и по-силният щатски долар затягат финансовите условия - дори преди натискът на Федералният резерв за повишаване на лихвените проценти да започне с пълна сила.

„Това е голям финансов шок за света“, каза Алисия Гарсия Ереро, главен икономист за Азиатско-тихоокеанския регион в Natixis SA, която преди това е работила за Европейската централна банка и Международния валутен фонд. „Вече виждате последствията от намаляването на доларовата ликвидност и поскъпването на долара“.

Очаква се Федералният резерв да повиши лихвения процент с 50 базисни пункта на своята среща на 3 и 4 май и няколко пъти след това, като търговците очакват затягане с около 250 базисни пункта от сега до края на годината. Длъжностните лица се очаква да започнат да съкращават баланса с максимален темп от 95 милиарда долара на месец, което е по-бързо, отколкото сочеха повечето прогнози в началото на годината.

Централната банка на САЩ ще постигне това, като остави притежанията си от държавни облигации и обезпечени с ипотека ценни книжа да достигнат до падеж, вместо целенасочено да продава активите, които е закупила. Банкерите оставиха отворена възможността на по-късен етап да продадат ипотечни облигации и да се върнат към портфейл, съставен изцяло от държавни ценни книжа.

През 2013 г. балансовите планове на Федералният резерв изненадаха инвеститорите и предизвикаха епизод на финансови сътресения. Този път политиката беше добре обяснена в САЩ и на други места. Мениджърите на активи имаха време да оценят ефектите, което би трябвало да направи един стряскащ шок на пазарите по-малко вероятен.

Досега предложените политики на Федералния резерв карат инвеститорите да изискват обезпечение за рисковете от притежаването на дългосрочни американски облигации. Срочната премия — допълнителната компенсация, която инвеститорите изискват, за да притежават дълг с по-дълъг матуритет, вместо непрекъснато прехвърляне на задължения с по-кратка дата, нараства.

Служители на централната банка заявиха, че изкупуването на активи е помогнало за понижаване на доходността, като намали срочната премия, осигурявайки обезпечение за икономиката по време на рецесията през 2020 г. Инвеститорите очакват количественото затягане да направи обратното.

Очаква се темпът на възстановяване на баланса на Фед да бъде приблизително два пъти по-бърз, отколкото през 2017 г., когато за последно изчерпа своите активи.

Степента на това свиване и очакваната му траектория са първи в историята на паричните политики, според мениджъра на фонда Gavekal Research Ltd. Дидие Дарсе.

Други централни банки се движат в същата посока:

Банката на Япония е единственото изключение и остава обвързана с покупките на активи - тя трябваше да ги увеличи през последните седмици, за да защити политиката си за контролиране на доходността на облигации. Йената отслабна до най-ниското ниво от 20 години в процеса.

Китай, който избегна изкупуването на активи през кризата, премина към режим на стимулиране с целенасочени мерки към осигуряване на финансиране за по-малкия бизнес, тъй като се бори да овладее най-тежкото огнище на Covid в страната от 2020 г.. Китайските лидери в петък обещаха да увеличат стимулите, за да поддържат растежа.

Инвеститорите се опасяват от неизвестното, тъй като ликвидността се източва от пазарите на облигации, които бяха наводнени с пари от централните банки през период, който се простира от финансовата криза от 2008 г. насам. Пазари като жилища и криптовалути, които нараснаха през годините на лесни пари, ще бъдат изправени пред изпитание, тъй като ликвидността се свива.

„Тъй като цялото това затягане на централните банка вече се забавя, наистина ще зависи дали централните банки ще ни насочат към рецесия“, каза Кати Джоунс, главен стратег по фиксирани доходи в Charles Schwab & Co., която управлява над $7 трилиона в общи активи.

Някои се връщат към рисковите активи в очакване.

Robeco Institutional Asset Management закупи краткосрочни облигации и намали притежанията си от високи доходи, кредити и облигации в твърда валута на развиващите се пазари, тъй като очаква икономиката да се забави или дори да се насочи към рецесия тази година.

Мениджърът на имущество Brewin Dolphin Ltd. става все по-отбранителен, като се стреми да намали дяловия си капитал при евентуално мобилизиране на пазара.

Стратегът на Citigroup Мат Кинг каза, че потоците на ликвидност са много по-важни и имат по-добра корелация с акции, отколкото реалната доходност. Той изчислява, че всеки $1 трилион количествено затягане на активи ще се равнява на спад от приблизително 10% при фондовите борси през следващите 12 месеца.

За Крис Иго, главен инвестиционен директор в Axa Investment Managers, моментът е подходящ за закупуване на облигации като допълнителна безопасност, в случай че акциите реагират зле на количественото затягане и по-високите лихвени проценти.

„Акциите са склонни да се представят по-слабо, когато икономиката наистина се срива и печалбите са намалени. Това се предшества от по-високи ставки на лихвите“, каза Иго. „В тази времева линия все още не сме на този етап. Но добавянето на активи с фиксиран доход бавно, когато доходността се покачва, в крайна сметка ще даде по-ефективно обезопасяване в портфейл с множество активи, когато и ако възвръщаемостта на капитала стане по-отрицателна.

Централните банкери твърдят, че свиването на техните баланси, като се позволи на облигациите да се оттеглят, вместо рязката им продажба, не трябва да бъде твърде разрушително. Веднъж процесът беше описан от тогавашния председател на Фед и настоящ министър на финансите на САЩ Джанет Йелън като „да гледате как изсъхва боя“.

И все пак, комбинацията от количествено затягане, нарастващи краткосрочни лихвени проценти, силен долар, по-високи цени на суровините и фискално свиване на САЩ ще представляват сериозно предизвикателство за САЩ и за света, каза Джийн Танузо, глобален ръководител на фиксирания доход в Columbia Threadneedle Investments.

„Това е твърде голям товар за икономиката“, каза Тануцо. „Не е нужно да имаме рецесия, за да кажем, че растежът ще бъде доста бавен в края на годината“.