Федералният резерв търси митичното ниво на неутралния лихвен процент

Икономистите нямат обща позиция за нивото на неутралната лихва, но повечето смятат, че е между 2 и 3%

Обновен: 10 April 2022 | 21:12

Автор: Антон Груев

Гуверньорът на Федералния резерв Джером Паъл и неговите колеги са решени да върнат свръх разхлабената парична политика и гъвкавите финансови условия към по-нормални нива. Проблемът е, че дестинацията им е неясна, а средата може да се променя докато увеличават лихвените проценти, пише Рич Милър за Bloomberg.

Централните банкери имат различно мнение относно неутралната лихва – тази ставка, която нито ограничава, нито подкрепя икономическия растеж, и я определят при условия, които не отчитат настоящата среда на висока инфлация. Освен това не са сигурни какъв ще бъде ефектът от премахването на щедрите парични стимули върху крехките капиталови пазари и икономика, която е привикнала към свръх-ниските лихви.

Съмнявам се, че някой може да каже със сигурност къде е това неутрално ниво, каза главният икономически съветник на Allianz SE Мохамед Ел-Ериан.

Това увеличава риска, че Федералният резерв ще направи грешка в политиката си, като или увеличи лихвите твърде много и ще тласне страната към рецесия или като не ги увеличи достатъчно и ще позволи на завишената инфлация да се задържи.

Главният икономист на Stifel Nicolaus & Co. Линдзи Пиежа смята, че рискът от свиване на икономиката през следващите 21 месеца е значително над 50%, докато Фед затяга кредитните условия, а икономиката се забавя. Роберто Перли от Piper Sandler & Co. предполага, че през последните 35 години икономиката е навлизала в труден период всеки път когато Фед е достигал или надвишавал неутралната лихва.

В първата си реч по време на годишната среща в Джаксън хол организирана от Федералния резерв, Пауъл подчерта несигурността на подобни икономически концепции като неутралната лихва. Той каза, че са неточни и трябва да бъдат преработени.

Мястото на неутралната лихва е толкова неуловимо, че председателят на клона на Фед в Сейнт Луис го нарече „Невидимата заплаха“ както се казва и един от филмите от поредицата „Междузвездни войни.“ Тази лихва се влияе от сили като демографските фактори, неравенството, спестяванията, инфлационните очаквания, производителността и тъканта на трудовия пазар. А всички те понякога се интерпретират трудно в реално време.

Затягането на паричната политика от Федералния резерв получи нов тласък миналия петък, когато беше публикуван поредният добър доклад за трудовия пазар в САЩ. Американската икономика е открила 431,000 работни места през март, а безработицата е спаднала до 3,6% и е близо до нивата от преди пандемията, сочат данни на Министерството на труда.

След като през март Пауъл и колегите му увеличиха лихвите с 0,25% те показаха готовността си бързо да върнат паричната политика към по-нормални нива и вероятно да стигнат по-далеч, тоест нива, които ограничават икономиката и забавят нейния растеж.

В своя Преглед на икономическите прогнози публикуван на 16 март, икономистите пишат, че очакват средната лихва да достигне 1,9% до края на годината и 2,8% до края на 2023 година.

Банкерите вероятно ще се обединят около 2 или 3 покачвания от по 50 базисни пункта в краткосрочен план, защото са съгласни, че лихвите са много под неутралните и инфлацията е много далеч от приемливите нива, казва Винсънт Райнхарт, главен икономист за Dreyfus и Mellon.

„Аргументите за увеличение от 50 пункта, ако изключим някаква изненада преди следващото заседание, стават все повече,“ казва гуверньорът на Фед в Сан Франциско Мери Дейли за Financial Times. “Сега мога да кажа с по-голяма увереност, че тези ранни корекции са подходящи.”

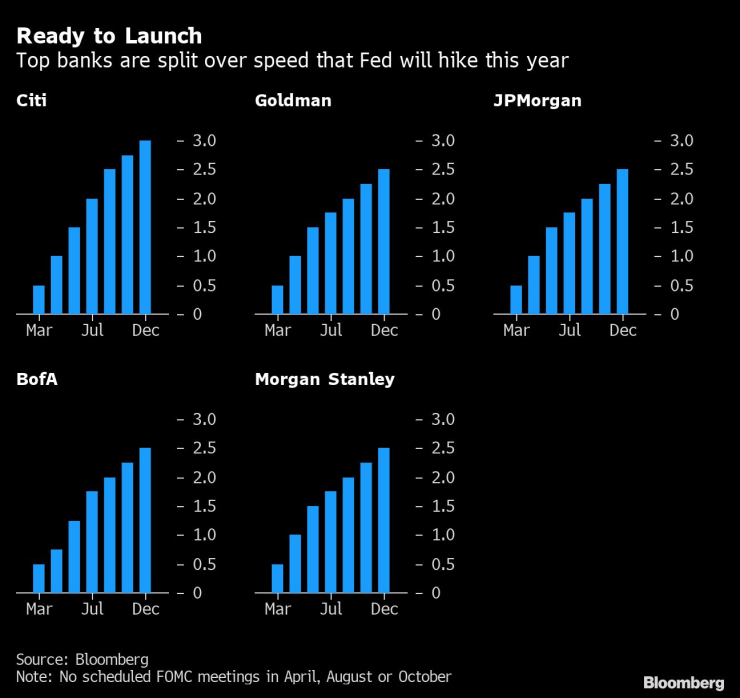

Докато лихвите доближават по-нормални нива вероятно ще бъде по-трудно да се изгради консенсус относно бъдещата траектория, особено ако президентът Байдън и бъдещите номинирани в борда на институцията следват толкова миролюбива политика колкото се очаква, добави Райнхарт. Икономисти от Goldman Sachs Group Inc. и Citigroup Inc. са сред тези, които очакват лихвите на Фед да достигнат или надминат 3%.

Един от проблемите според президентът на Фед във Филаделфия Патрик Харкър е, че дори няма консенсус относно въпросното неутрално ниво. Различните изчисления показват, че нейното ниво е между 2 и 3%, като осредната ниво сочи към 2,4%.

Тези оценки се основават на това, че инфлацията съвпада с целта на Фед от 2%. Но сега тя е много над това ниво: Индексът на цените на личните разходите, който е предпочитаният индикатор за инфлация на Фед, нарасна с 6,4% през февруари спрямо година по-рано. И се очаква да бъде около 3% през следващите пет години, въз основа на търговията с ценни книжа на финансовото министерство.

Това предполага, че неутралната ставка, към която се стреми Фед, е над 3%, а не много под нея, според бившия заместник-председател на Фед Доналд Кон.

Има един фактор, който допълнително усложнява нещата: Федералният резерв планира да започне да намалява баланса си от 8,9 трилиона долара през следващите месеци. Харкър каза на уебинар от 29 март, че намаляването на баланса с 3 трилиона долара с течение на времето би било еквивалентно на около две увеличения на лихвите с по 0,25%. Все пак той подчерта, че има много несигурност около тази оценка.

Това, което в крайна сметка е важно за икономиката, не е нивото на лихвения процент на федералните фондове, само по себе си, а финансовите условия, които лихвата поражда чрез промени в цените на акциите, облигациите и други активи. Тези промени оказват влияние върху способността и желанието на потребителите и компаниите да теглят заеми и да харчат и по този начин оформят хода на икономиката.

„В момента не е много ясно какво се случва“ на финансовите пазари, каза Кон. Финансовите условия се затегнаха, след като Фед промени политиката си към по-настъпателна, но не с много. Доходността по ценните книжа се повиши, но реалните, коригирани за инфлацията проценти все още са отрицателни. Цените на акциите паднаха, но не са толкова далеч от рекордните.

Какво казват икономистите на Bloomberg:

„Фед ще увеличава лихвата на всяко заседание до края на 2022 г. Като едно от тях ще бъде с 50 базисни пункта“, като по този начин референтната ставка ще бъде в диапазона от 2% до 2,25% до края на годината. През 2023 очаквам затягане с още един процентен пункт.

- Ана Уонг, главен икономист на САЩ

Кон, който е старши сътрудник в института Брукингс, предполага, че финансовите пазари може да се наложи да поевтинеят допълнително, за да помогнат на Фед да приведе търсенето в икономиката в по-голяма съответствие с предлагането и да намали инфлацията. „Вероятно на финансовите пазари предстоят интересни времена“, каза той на уебинар на 30 март, организиран от American Enterprise Institute.

Тъй като пазарите са се вкопчили толкова много в ултра-разхлабената парична политика, е трудно да се знае как ще реагират при повишаване на лихвите, каза колумнистът на Bloomberg Opinion Ел-Ериан. Ето защо е толкова трудно да се определи нивото на неутралната лихва.

Но това е мястото, където политиците казват, че са се насочили - дори и не всички да не са съгласни какво точно означава това.

„Ясно е, че трябва да постигнем нещо, което прилича повече на нормално или неутрално, каквото и да означава това“, каза президентът на Фед в Ню Йорк Джон Уилямс в Принстън, Ню Джърси в събота.