ЕЦБ вероятно ще избере по-слаби повишения на лихвата от юли, а не 0.5%

Очакват се значителни ревизии на инфлацията нагоре за тази и следващата година, заедно с много по-слаби перспективи за икономическа експанзия

3 June 2022 | 09:03

Обновен:

3 June 2022 | 11:35

Автор:

Bloomberg TV Bulgaria

Усилията на ястребите на Европейската централна банка да осигурят първоначално повишаване на лихвените проценти с половин пункт ще се провалят, заради споразумения за серия от по-малки увеличения, според проучване на Bloomberg сред икономисти.

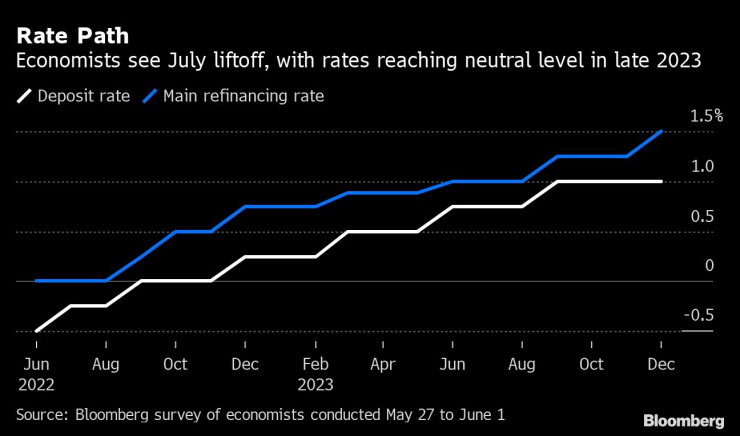

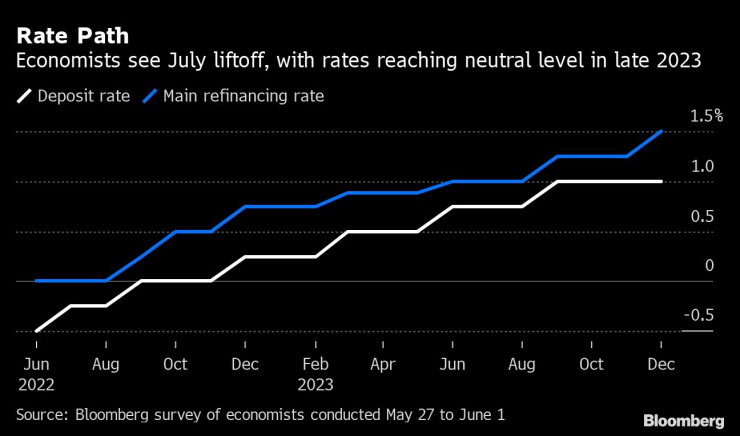

ЕЦБ ще вдигне лихвения процент по депозитите - сега на -0,5% - с една четвърт пункт през юли и отново през септември, показа проучването. Макар че е в съответствие с обещанието на президента Кристин Лагард да сложи край на минусовите разходи по заеми през третото тримесечие, това е по-малко агресивно от пътя, търсен от официални лица като Роберт Холцман от Австрия.

Призивите за по-силни действия дойдоха, докато ЕЦБ прекратява годините на стимулиращи мерки след друг рекорд за инфлацията в еврозоната миналия месец, когато цените скочиха с 8,1% - повече от четири пъти над целта.

Очаква се обаче Лагард да използва пресконференцията си на 9 юни, за да потвърди по-предпазливата стратегия за излизане, която очерта миналата седмица – а именно неизбежен край на мащабните покупки на активи преди вдигането на лихвите следващия месец.

„ЕЦБ почти ще се ангажира с повишаване на лихвите по депозитите през юли, като потвърди намерението си да сложи край на количественото облекчаване, както е планирано в края на второто тримесечие“, каза Клаус Вистесен, главен икономист за еврозоната в Pantheon Macroeconomics Ltd. „Въпросът е дали ще бъде 25 или 50 базисни точки. Ние мислим първото, но натискът да се действа по-решително се засилва.”

Пазарите на деривати смятат, че отговорът ще бъде 50, като в четвъртък започнаха да ценообразуват такова повишение.

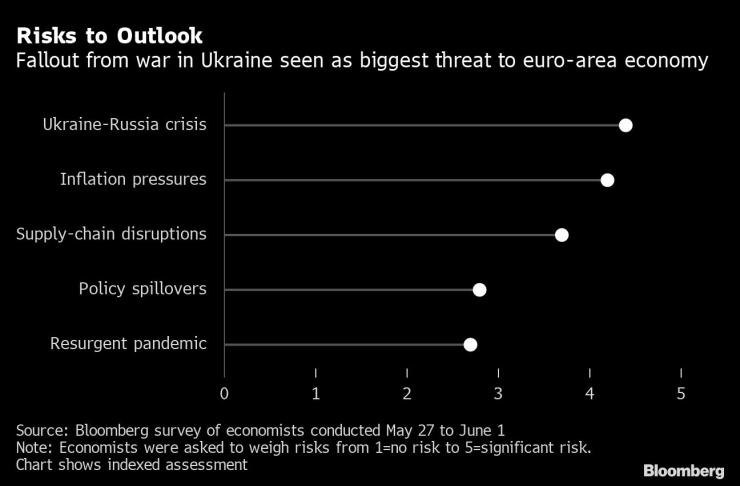

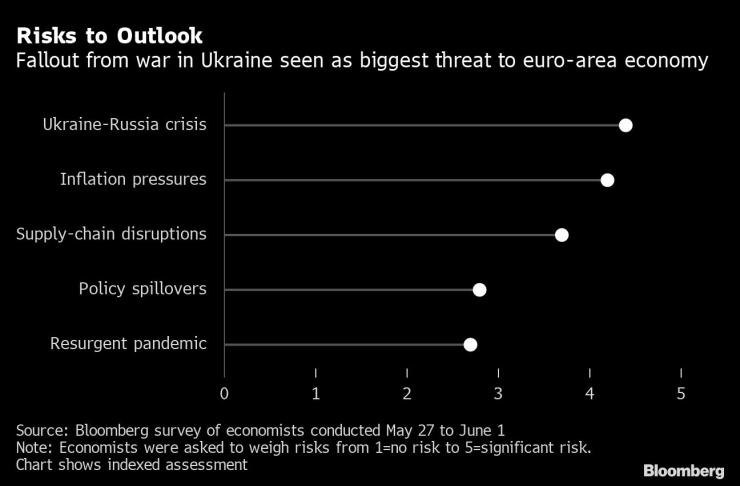

Ключът към решението на ЕЦБ ще бъдат нови прогнози, изготвени с всички 19 държави-членки от еврозоната. Очакват се значителни ревизии на инфлацията нагоре за тази и следващата година, заедно с много по-слаби перспективи за икономическа експанзия поради войната на Русия в Украйна и тесните места във веригата на доставки в Азия.

Ръстът на цените може да достигне целта от 2% през 2024 г. - предпоставка за повишаване на лихвите под ръководството на ЕЦБ - въпреки че прогнозният диапазон от 1,2%-3% е широк. Самата ЕЦБ се мъчеше да предвиди точно инфлацията, подценявайки я, откакто разходите за енергия и храна започнаха да растат миналата година.

„Много членове на Управителния съвет загубиха вяра в способността на ЕЦБ да прогнозира инфлацията в настоящата среда и видяха достатъчно признаци на възходящ инфлационен натиск, за да наложат действия“, каза Ян фон Герих, главен анализатор в Nordea. Единствената причина, поради която няма да повишат лихвите през юни, е стар ангажимент, че QE ще трябва първо да бъде официално прекратен, каза той.

Респондентите в проучването предвиждат тримесечни увеличения на лихвите по депозитите от декември до септември следващата година, достигайки до 1%. Очаква се основният лихвен процент на рефинансиране да достигне 1,5% в края на 2023 г. – нивото, което повечето икономисти смятат за неутрално, което нито ограничава, нито стимулира икономическия растеж.

Този сценарий е малко вероятно да зарадва гълъбите, включително члена на Изпълнителния съвет Фабио Панета, който предупреди да не се повишават лихвите досега, като вместо това настоява за постепенен подход и може би дори за пауза при нула.

„Инфлационната среда ще изисква по-бърз процес на нормализиране“, каза Улрике Кастенс, икономист в DWS Group, която очаква „все още да няма намеци за парично затягане“.

Длъжностните лица подчертаха, че финансовите условия ще останат благоприятни, дори когато лихвените проценти започнат да се покачват, и не са обсъждали свиване на пакета от облигации, закупени по редовните и пандемични програми на ЕЦБ.

Но балансът ѝ вече може да започне да се свива тази година. Икономистите смятат, че банките ще изплащат около 670 милиарда евро заеми след изтичане на условията от ерата на кризата.

Това, заедно с краят на нетните покупки на активи, кара някои да се притесняват, че доходността на облигациите в уязвимите членове на еврорегиона може да скочи. Спредът между италианския и германския 10-годишен дълг се е увеличил с 42 базисни пункта след последната среща на ЕЦБ. За Испания се повишава с 20 базисни точки.

„ЕЦБ има ограничен капацитет да се справи с избухването на спредовете в среда на висока инфлация – нормализирането на политиката в еврозоната идва с рискове, пред които другите централни банки не са изправени", казват от Bloomberg Economics.

Повечето респонденти казаха, че планът на ЕЦБ за гъвкаво реинвестиране на приходите от падежните облигации от нейната пандемична програма няма да е достатъчен, за да овладее пазарните турбуленции. Те виждат по-силно заявление за действия, ако е необходимо, като най-вероятното средство за защита, заедно с нов инструмент, вероятно обявен до края на септември.

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Мъж е в кома след тежък побой пред магазин

Мъж е в кома след тежък побой пред магазин  Награждават участвалите в евакуацията на танкера "Кайрос"

Награждават участвалите в евакуацията на танкера "Кайрос"  Какво ще бъде времето във вторник?

Какво ще бъде времето във вторник?  Нужен е още 1 млн. лева за допълнителни ремонти в СК "Локомотив" във Варна

Нужен е още 1 млн. лева за допълнителни ремонти в СК "Локомотив" във Варна

Как Русия спря Асад

Как Русия спря Асад  Славия спъна Лудогорец в зрелищен мач

Славия спъна Лудогорец в зрелищен мач  Съпругата на руски активист в изгнание го обвини в шпионаж

Съпругата на руски активист в изгнание го обвини в шпионаж  Променен бюджет, протести и контрапротести: Докъде ще отведе политическото напрежение

Променен бюджет, протести и контрапротести: Докъде ще отведе политическото напрежение

Треньорът на Лудогорец проплака след издънката срещу Славия

Треньорът на Лудогорец проплака след издънката срещу Славия  Треньорът на съперник на Атлетико Мадрид се преклони пред Чоло Симеоне

Треньорът на съперник на Атлетико Мадрид се преклони пред Чоло Симеоне  Ас на Фламенго смени миска със секси гримьорка + СНИМКИ

Ас на Фламенго смени миска със секси гримьорка + СНИМКИ  Радост за Левски: Славия сложи прът в колелото и на Лудогорец, разградчани с нова голяма издънка

Радост за Левски: Славия сложи прът в колелото и на Лудогорец, разградчани с нова голяма издънка

Пет от най-странните жабки в серийни автомобили

Пет от най-странните жабки в серийни автомобили  Първото BMW M се продава

Първото BMW M се продава  Опасно ли е поставянето на калъфи върху седалки с подгрев

Опасно ли е поставянето на калъфи върху седалки с подгрев  Volkswagen вкарва три модела в сервизите заради проблеми с безопасността

Volkswagen вкарва три модела в сервизите заради проблеми с безопасността

продава, Двустаен апартамент, 83 m2 Пловдив, Център, 203796 EUR

продава, Двустаен апартамент, 83 m2 Пловдив, Център, 203796 EUR  продава, Тристаен апартамент, 89 m2 Пловдив, Беломорски, 96999 EUR

продава, Тристаен апартамент, 89 m2 Пловдив, Беломорски, 96999 EUR  продава, Тристаен апартамент, 145 m2 Пловдив, Кършияка, 295999 EUR

продава, Тристаен апартамент, 145 m2 Пловдив, Кършияка, 295999 EUR  продава, Тристаен апартамент, 58 m2 Пловдив, Кършияка, 142499 EUR

продава, Тристаен апартамент, 58 m2 Пловдив, Кършияка, 142499 EUR  продава, Тристаен апартамент, 118 m2 Пловдив, Кършияка, 164999 EUR

продава, Тристаен апартамент, 118 m2 Пловдив, Кършияка, 164999 EUR