Бъфет показва на инвеститорите как да разширят хоризонтите си

Един от уроците от инвеститора е, че САЩ имат чудесни компании, но нямат монопол върху високодоходоносните сред тях

Редактор: Николета Рилска

Добре известно е, че инвеститорите имат пристрастие към дома - те предпочитат да инвестират в компании в родната си страна - и американските инвеститори не са изключение. Това, което е различно при американските инвеститори, е, че техният фондов пазар е обект на завист от целия свят, пише Bloomberg.

Известни инвеститори като Уорън Бъфет и покойния Джон Богъл отдавна призовават американските инвеститори да държат парите си у дома. САЩ също така се смятат за сигурно убежище в света, отчасти защото големите американски компании са приемани за най-стабилните и най-висококачествените. Ако сте американски инвеститор, както твърдят Бъфет и Богъл, защо да ходите някъде другаде?

Бъфет обаче не е непознат за чуждестранните пазари и инвеститорите би било разумно да го вземат под внимание.

Репутацията на американските компании за качество е заслужена и широките пазарни индекси я затвърждават. Ключов атрибут на качеството е високата рентабилност, измерена чрез счетоводни мерки като марж на печалбата, възвръщаемост на собствения капитал и възвръщаемост на капитала. Въз основа на всичките три показателя доходността на индекса S&P 500 е по-висока от тази на индеските MSCI World ex USA и MSCI Emerging Markets— които заедно обхващат по-голямата част от развития и развиващия се свят извън САЩ — поне през последните две десетилетия.

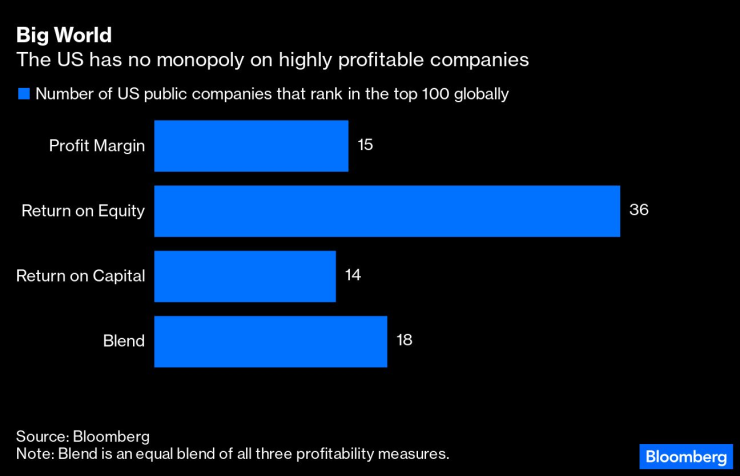

Но това не означава, че САЩ имат монопол върху високодоходоносните компании. Всъщност при класиране на приблизително 10 хиляди компании в индекса на Bloomberg World Large, Mid & Small Cap от високо до ниско въз основа на най-скоро отчетения годишен марж на печалбата САЩ е най-представената страна в топ 100, но представлява само 15% от тази група.

САЩ нямат монопол върху високодоходоносните компании. Графика: Bloomberg

Разбира се, повечето инвеститори нямат време или ресурси да претърсят хиляди акции и да изберат най-печелившите, но не е нужно. Има евтини индексни фондове, които правят точно това. Те обикновено са групирани по региони, което позволява на инвеститорите да решат колко искат да отделят за САЩ в сравнение с други развити или развиващи се пазари.

„Много по-добре е да купите прекрасна компания на справедлива цена, отколкото справедлива компания на прекрасна цена“, е известен цитат на Бъфет. Въпреки това, след като американският фондов пазар беше високо оценен в продължение на много години, Бъфет се бореше да намери американски компании с атрактивни цени за натрупаните от Berkshire Hathaway от 130 милиарда долара.

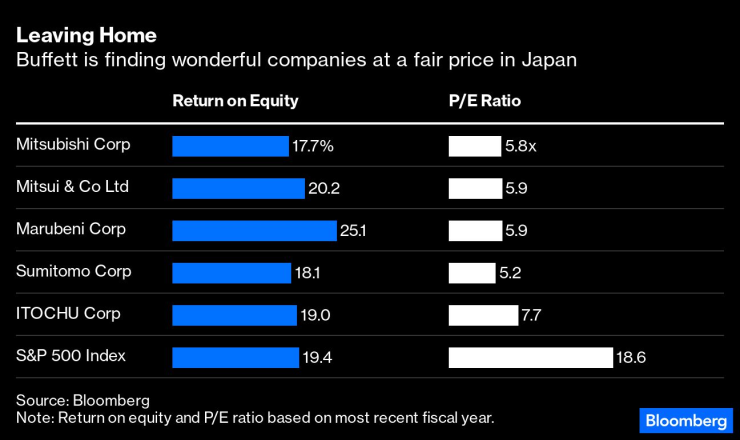

Това може да обясни друга еволюция на Бъфет: търсене на прекрасни компании в чужбина. Бъфет беше в Япония миналата седмица, рекламирайки своите инвестиции в пет японски търговски къщи, насърчавайки ги да си партнират с Berkshire в нови начинания. Това не е първият набег на Бъфет в чужбина.

Бъфет открива чудесни компании на справедлива цена в Япония. Графика: Bloomberg

През последните две десетилетия Бъфет инвестира в китайската енергийна компания PetroChina, корейския производител на стомана Posco, британския гигант за търговия на дребно Tesco, френския фармацевтичен гигант Sanofi-Aventis и европейските застрахователи Munich Re и Swiss Re.

Всичко това не е учудващо. Тези пет японски търговски къщи, закупени от Бъфет, имат средна възвръщаемост на собствения капитал от 20% миналата година и търгуват средно само 6 пъти по-високи печалби от миналата година. Това се сравнява с възвръщаемост на собствения капитал от 19% за S&P 500 при 19 пъти печалби – повече от три пъти цената. Наистина страхотни компании на справедлива цена.