Разпадът на британската финансова корона

През 2022 г. не само Франция измести Лондон - пазарите в Индия и Саудитска Арабия също изпревариха Обединеното кралство

Редактор: Антон Груев

Тази година беше изпълнена с драматични събития за британските пазари.

Икономиката изпадна в рецесия, инфлацията е на 41-годишен връх, двама премиери напуснаха, а броят на стачките в страната е най-големият от управлението на Маргарет Тачър през 80-те години. Всичко това предизвика разпродажба на британските акции, както и суверенни и корпоративни облигации.

Спадът на много активи настъпи в момент, когато Великобритания е изправена пред потенциално по-тежка криза на разходите за живот в сравнение с други развити икономики. Това отчасти се дължи на увеличаването на тавана в цените на енергията за домакинствата, както и на по-краткосрочните ипотечни плащания, които са по-чувствителни към повишаването на лихвените проценти на централните банки. Междувременно Брекзит продължава да създава затруднения във веригата за доставки на компаниите.

Общо около 672 млрд. долара от пазарната стойност са били изтрити от индексите, проследяващи акциите и облигациите с местно влияние.

"Годината беше наистина трудна", каза по телефона Анна Макдоналд, управител на фонд за акции с малка капитализация в Обединеното кралство, базиран в Единбург, в Amati Global Investors. "Оценките на акциите са доказателство за това".

Ето какво се случи на пазарите в Обединеното кралство през тази година:

Лондон беше свален от трона

Това беше годината, в която Обединеното кралство загуби короната си на най-голям фондов пазар в Европа. Общата пазарна капитализация на първичните листвания в Париж - с изключение на ETF и ADR - възлиза на 2,97 трлн. долара към 15 декември спрямо 2,95 трлн. долара в Лондон, според данни, събрани от Bloomberg.

И не само Франция измести Лондон: Индия и Саудитска Арабия също изпревариха Обединеното кралство. Акциите на Саудитска Арабия се възползваха от предимствата си през тази година, когато петролът сорт Брент достигна връх от близо 140 долара. Saudi Arabian Oil Co., известна още като Saudi Aramco, съставлява повече от половината от пазарната капитализация на борсата и е третата по големина компания в света.

Според Ник Пейн, инвестиционен мениджър в отдел "Акции на развиващите се пазари" в Jupiter Asset Management, индийските фирми са се възползвали от достъпа до по-евтин руски суров петрол.

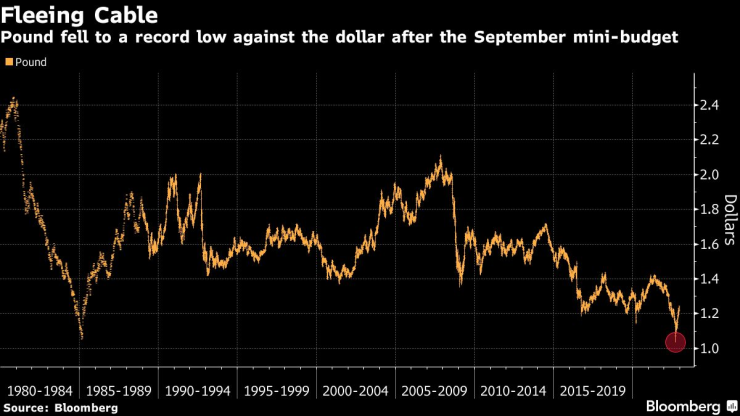

Бурна година за лирата

Пазарите в Обединеното кралство преживяха периоди на висока волатилност в края на септември, когато тогавашният министър-председател Лиз Тръс и финансовият министър Куази Куартенг обявиха редица необезпечени данъчни съкращения в така наречения си минибюджет.

Съобщението разтърси пазарите, тъй като инвеститорите се опасяваха от увеличението на държавните заеми, което щеше да бъде необходимо за финансирането на политиките. Паундът падна до най-ниската си стойност спрямо долара от 1,0350 долара и въпреки че впоследствие се възстанови, след като Риши Сунак замени Тръс на поста министър-председател, все още е на път да отбележи най-големия си годишен спад от 2016 г. насам.

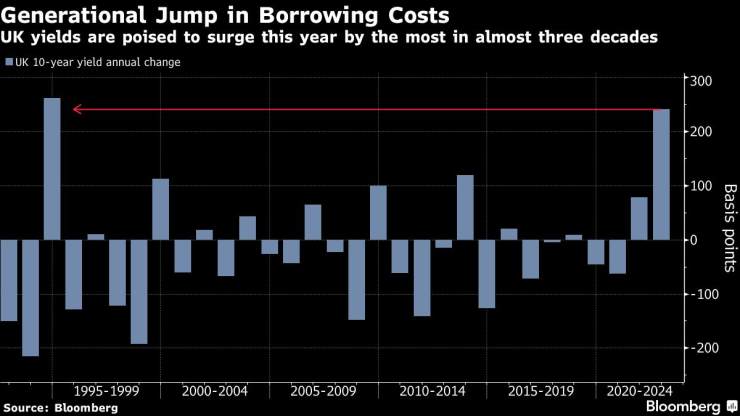

Повишаване на доходността на британските облигации

Доходността на британските 10-годишни бенчмаркови облигации се е повишила с над два процентни пункта тази година, което е най-много от 1994 г. насам. Това се случи, след като Английската централна банка повиши лихвените проценти с най-бързия темп от повече от три десетилетия, за да ограничи двуцифрената инфлация.

И макар че доходността намаля след минибюджета, "възприятията за фискалната надеждност не са се възстановили напълно", заявиха стратезите на BlackRock Inc. в прогнозата си за 2023 г.

Суша в корпоративния дълг

Много продажби на облигации в лири бяха отложени през различните периоди на тазгодишната волатилност, като не бяха сключени сделки през двете седмици след минибюджета и последвалата криза с инвестирането, основано на отговорности (LDI), която наложи намесата на Английската централна банка.

С обем от около 115 млрд. лири, включително ДЦК, емитирането на дълг спадна до най-ниското си равнище от 2018 г. насам - време, когато инвеститорите бяха изплашени от усилията на Обединеното кралство да постигне споразумение за Брекзит.

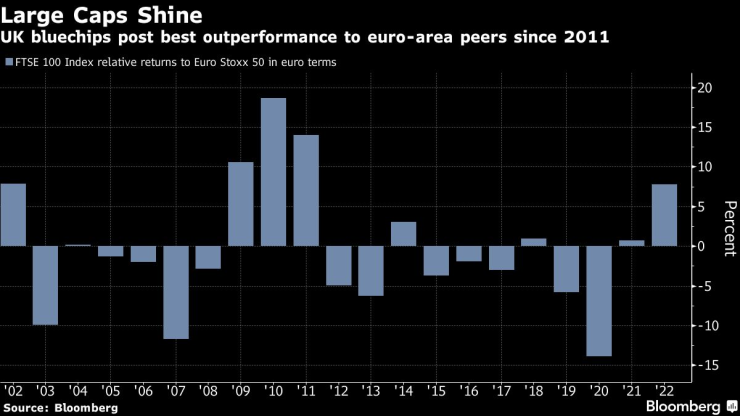

Моментът на FTSE 100

Междувременно насоченият към международните компании FTSE 100 се открои като светъл лъч, след като се представи по-слабо, откакто Обединеното кралство гласува през 2016 г. за излизане от Европейския съюз, отчасти поради липсата на "акции с потенциал за растеж" в области като технологиите.

Слабият паунд се отрази благоприятно на износителите, докато високите цени на суровините стимулираха печалбите на компании като Glencore Plc и Shell Plc. Нециклични сектори като основни стоки и здравеопазване допълнително подкрепиха FTSE, тъй като инвеститорите търсеха убежище по време на икономическия спад.

FTSE 100 е най-добре представилият се индекс на основен развит пазар тази година в местна валута, докато в щатски долари се е понижил с 11%, и е на път да постигне най-големия си ръст в сравнение с аналогичните пазари в еврозоната от 2011 г. насам.

Крахът на местните акции

Доброто представяне на акциите в Обединеното кралство е ограничено до "сините чипове". Индексът FTSE 250 на компаниите със средна капитализация и друг бенчмарк, който проследява акциите с местна насоченост, FTSE Local UK Index, са поевтинели с повече от 20% от началото на годината, което е най-много от световната финансова криза през 2008 г. насам. Притесненията за британската икономика, нарастващите лихвени проценти и последиците от Brexit засегнаха сектори като жилищното строителство, банковото дело, инвестициите в недвижими имоти и търговията на дребно.

Въпреки това динамиката на британските акции може да се промени през следващата година, смята Сузана Круз, стратег в Liberum Capital Ltd. Тя очаква британските дружества със средна пазарна капитализация да се представят по-добре от големите компании, тъй като инфлацията намалява, а доларът отслабва.

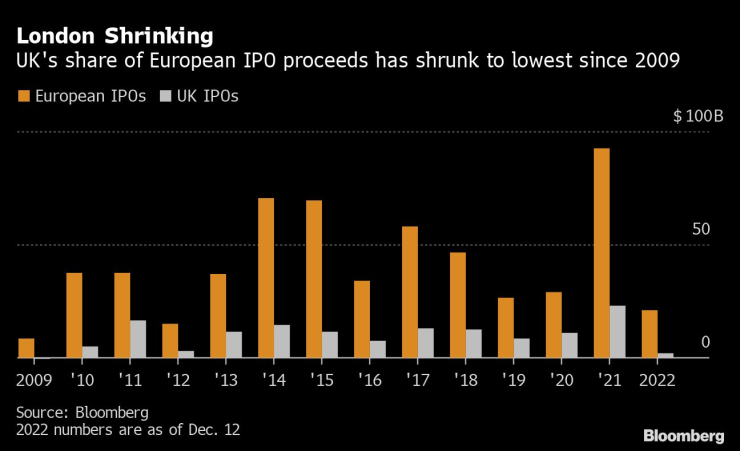

Намаляване на дела на IPO

Лондон губи позиции не само по отношение на пазарната стойност. Въпреки че годината беше лоша за първичните публични предлагания в световен мащаб, делът на британската столица в постъпленията от европейските първични публични предлагания спадна до най-ниското си ниво от 2009 г. насам. По данни на Bloomberg тази година листванията в Лондон са набрали едва 1,5 млрд. паунда, което представлява 9% от общия европейски обем.