Сбъднаха ли се прогнозите за представянето на Wall Street през 2022 г.?

12-месечните перспективи не трябва да се приемат твърде буквално

Редактор: Николета Рилска

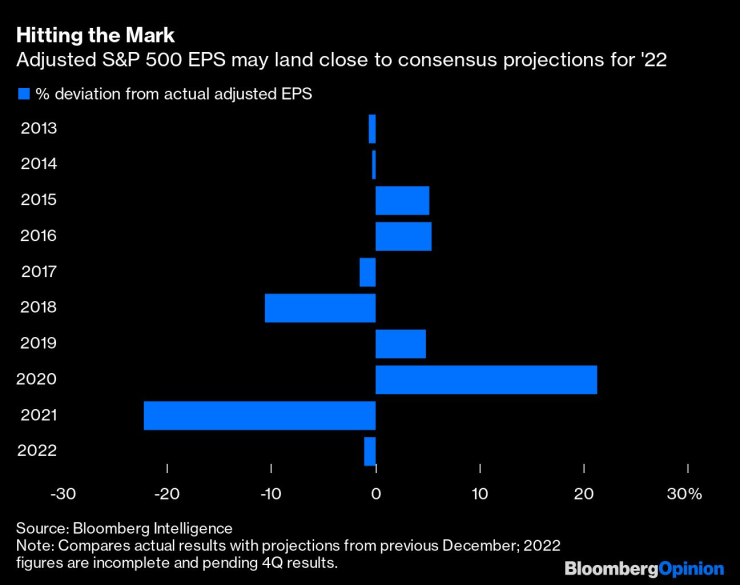

Прогнозите за представянето на Wall Street през 2022 г. не са напълно погрешни. Всъщност, печалбите на акция за индекса S&P 500 са в съответствие с консенсусните прогнози, които анализаторите представиха преди около година. При цените на акциите обаче ситуацията е различна, пише Bloomberg.

Как е възможно анализаторите и стратезите да са били привидно толкова прави за фундаментите и да са сгрешили толкова относно инвестиционните последици? Един от изводите е, че макар все още да е важно да се следят проучванията и да се взима предвид посоката на ревизирането им, 12-месечните перспективи не трябва да се приемат твърде буквално.

Положителното

Секторните анализи, представяни от експертите регулярно на клиентите, са напът да запишат една от най-силните си години, що се отнася до печалбата на акция в модерната история. В началото на годината очакванията бяха за около 221 долара на акция коригирана печалба за S&P 500 през 2022 г. Освен ако компаниите не представят шокиращо лоши (или добри) резултати за четвъртото тримесечие, те вероятно ще приключат годината в рамките на 1% до 2% отклонение от прогнозата, която може да се окаже най-точната от 2014 г. насам.

Коригираната печалба на акция от S&P 500 може да се окаже близка до консенсусните очаквания за 2022 г. Графика: Bloomberg

Разбира се, консенсусът може да се окаже правилен поради грешни причини. Например, печалбите на компаниите от потребителския сектор вероятно ще са с около 23% по-ниски спрямо нивата, очаквани през декември 2021 г., а печалбите от сектора на комуникационните услуги вероятно ще се свият с около 16%. И двата по-слаби резултати обаче ще бъдат компенсирани от печалбите на акция за енергийния сектор, които надвишават очакванията от декември 2021 г. с над 100%.

Преди година малко анализатори очакваха удара, който ще понесат потребителски-ориентираните компании. През първите дни на пандемията американците се насочиха към покупки на уреди, мебели и електроника, а тенденцията се обърна драстично през 2022 г. Това означаваше ревизии на очакванията в посока надолу за компании като Best Buy и Whirlpool.

Но потребителските разходи не изчезнаха напълно; парите просто се насочиха другаде. Хората излизаха повече, така че бизнесът с гримове процъфтява. Те също така похарчиха повече за все по-скъпи храни и горива, така че Exxon Mobil регистрира силна година. В резултат на това растежът на печалбите на акция като цяло остава сравнително стабилен.

Негативното

Фондовите пазари са повече от просто залог за печалбите и стратезите объркаха с прогнозите за останалите части през тази година. През декември миналата година усреднената оценка беше S&P 500 да приключи 2022 г. на ниво около 4950 пункта, а при ниво от 3821,62 пункта към затварянето във вторник индексът остава по-нисък с 23%.

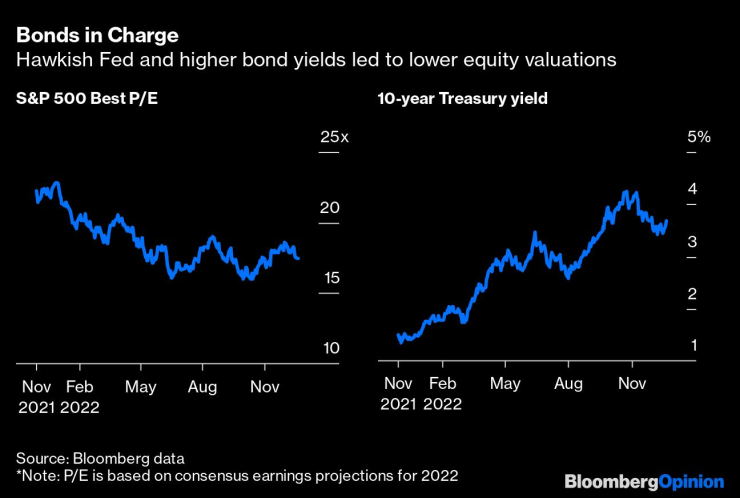

До голяма степен грешките на стратезите се дължат на случилото се с паричната политика. В края на 2021 г. малко инвеститори подозираха, че инфлацията ще бъде толкова широко разпространена и упорита, колкото се оказа, а Федералният резерв ще реагира, като повиши целевата лихва на федералните фондове в диапазон от 4,25% до 4,5% - най-високото ниво от 2007 г. насам.

Ястребовият Фед и по-високата доходност по облигациите понижиха оценките на компаниите. Графика: Bloomberg

Какво предстои?

Въпросът, разбира се, е какво означава това за 2023 г. Усредненанта прогноза в проучване на Bloomberg сред 22-ма стратези е S&P 500 да приключи следващата година на ниво от около 4078 пункта – 6% над настоящото му ниво. Това е далеч от сценария за Апокалипсис, който някои мечи настроени анализатори очакват. И въпреки това прогнозите не са страхотни.

Очакванията на стратезите за акциите се разминават значително. Графика: Bloomberg

Каква тежест трябва да се придава на тези перспективи? Само седем пъти в рамките на 23 години статистика действителната стойност на индекса в края на декември е в рамките на 5% от консенсусната прогноза от началото на годината. Нещо повече, очакванията обикновено са особено погрешни във времена на икономически катаклизми, като най-големите разлики са регистрирани през 2001, 2002, 2008 и сега през 2022 г.

Това е разбираемо. Както в метеорологията, прогнозите, изготвени толкова предварително, няма как да са безпогрешни и са предназначени да бъдат преразглеждани с наближаването на въпросния момент. Въпреки това е полезно да имаме предвид число, докато гледаме напред към една несигурна година, точно както е успокояващо да начертаем пътя на ураган, който има вероятност да промени курса си, докато се приближава към сушата. Дори ако прогнозата изглежда сравнително благоприятна, инвеститорите все пак трябва да имат предвид редица резултати и да са подготвени за най-лошото.