Бейли рискува репутацията на Английската централна банка

Намеците за прекратяване на изкупуването на облигации възмути валутните стратези и анализатори

Обновен: 12 October 2022 | 13:41

Редактор: Галина Маринова

Управителят Андрю Бейли постави на карта авторитета на Английската централна банка с обещанието да прекрати извънредните покупки на държавни ценни книжа, както е предвидено в петък, изправен пред нарастващ пазарен натиск за удължаване на програмата.

Инвеститорите разпродадоха британски активи, след като Бейли заяви на пенсионните фондове, че са останали само "три дни", за да подредят ликвидните си позиции, преди изкупуването на облигации да бъде спряно. Лирата падна под 1,10 долара за пръв път от 29 септември, цените на дългосрочните британски облигации се понижиха и дори акциите в САЩ поевтиняха след изказването му.

Британската валута възстанови част от тези загуби в азиатската търговия, след като Financial Times съобщи, че Английската централна банка е дала знак на банкерите, че може да удължи програмата след крайния срок, въпреки че от публикацията не става ясно кога са дадени тези насоки.

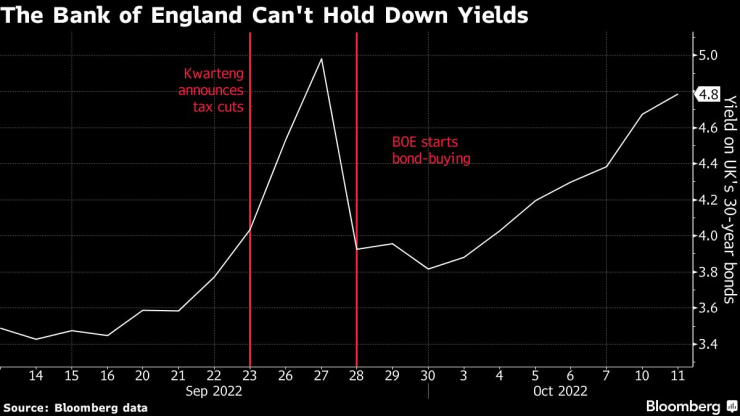

Английската централна банка започна да изкупува дългосрочни облигации в края на миналия месец като спешна мярка, за да гарантира, че пенсионните фондове, изложени на т.нар. инвестиционни стратегии, основани на пасивите, ще могат да изчистят позициите си, след като британското правителство предизвика разгром на пазара, обявявайки нефинансирани данъчни съкращения на стойност 45 млрд. паунда (50 млрд. долара). Планът трябваше да изтече в края на тази седмица и Бейли сигнализира, че иска да се придържа към този график, за да наложи пазарна дисциплина, въпреки че търговците и мениджърите на активи очакваха по-дългосрочна подкрепа.

Доверието в централната банка вече бе поставено под въпрос след неубедителната първоначална реакция на растящата инфлация, а сега Бейли се оказва в затруднено положение: Ако запази позицията си, Обединеното кралство може да стане свидетел на нов наказателен скок в доходността на облигациите, който ще нанесе още по-големи икономически щети; ако отстъпи, репутацията му ще бъде накърнена.

"Бейли ще трябва да оттегли тези коментари", каза Ерик Нелсън, валутен стратег в Wells Fargo. "Ситуацията става все по-неустойчива."

Рискът, който Бейли е поел, дава представа за това колко неудобно е за него да купува английски златни облигации, за да гарантира финансовата стабилност в момент, когато се опитва да затегне и паричната политика, за да се справи с нарастващата инфлация.

В изказването си пред годишната среща на Института за международни финанси във Вашингтон Бейли даде да се разбере, че тази политика е крайна мярка. По думите му длъжностните лица не са спали няколко нощи, опитвайки се да конструират алтернативна "целенасочена" интервенция, но не им е останала друга възможност освен закупуването на държавен дълг.

За разлика от "устрема към парите", когато банката изкупуваше облигации в началото на пандемията през март 2020 г., сега политиката е вътрешно противоречива: Бейли натиска педала на газта и спирачката едновременно - купува златни облигации за финансова стабилност, като същевременно повишава лихвените проценти и се подготвя да продаде облигации, за да намали инфлацията.

Основната причина за проблема на Бейли е новото британско правителство, ръководено от Лиз Тръс, което встъпи в длъжност в началото на септември с идеологически ангажимент за намаляване на данъците. Те пренебрегнаха съветите на икономическата политическа върхушка, който според нея и нейния финансов министър Куази Куартенг е спъвал растежа със своята политика на избягване на риска.

Макар че първоначалният политически тласък на Тръс се забави заради смъртта на кралица Елизабет II, на 23 септември, когато Куартенг представи плановете си за намаляване на данъците, Тръс постави своя отпечатък върху Обединеното кралство. Оттогава Бейли се справя с последиците, тъй като пазарите се сринаха, което доведе до повишаване на разходите по заемите за милиони притежатели на ипотеки и заплаши да предизвика разпродажба на активи на Обединеното кралство.

Инвеститорите се опасяват, че Обединеното кралство ще позволи на инфлацията и на дълга да се превърнат в спираловидни процеси, тъй като Английската централна банка не желае да компенсира инфлационните данъчни намаления на правителството чрез агресивно повишаване на лихвените проценти.

Възможно е да се наложи правителството само да се намеси, за да спасява затруднените пенсионни фондове. Ник Макферсън, бивш служител на Министерството на финансите, заяви в Twitter: "Не е работа на Английската централна банка да спасява пенсионни фондове. Но историята показва, че това е нещо, която правителството ще поеме и то още сега ще започне да разработва схема. За съжаление, това може само да увеличи задълженията на държавата и да повиши натиска върху лихвените проценти."

Куартенг ще се присъедини към Бейли на срещите на Международния валутен фонд в столицата на САЩ тази седмица в неудобен двоен акт, опитвайки се да защити настройките на политиката на Обединеното кралство на фона на сътресенията у дома. МВФ е сред най-изявените критици на фискалната политика на Куартенг.

Английската централна банка се опасява, че нейните основания за спешни покупки на облигации могат да изглеждат така, сякаш тя финансира правителството. Ан Сибърт, професор по икономика в Лондонския университет, определи позицията на банката като "възмутителна" и заяви, че подходящата намеса на пазарите на полици по причини, свързани с финансовата стабилност, "отдавна трябваше да бъде официализирана".

Бейли сигнализира, че Английската централна банка се опасява, че продължителното спасяване без регулаторни ограничения ще създаде "морален риск", при който институциите се насърчават да правят опасни залози, защото знаят, че винаги ще бъдат спасени. Той изтъкна, че небанковият сектор - съвкупността от управители на активи и пенсионни фондове, които са в основата на пазарния хаос - не е достатъчно регулиран.

Бартош Павловски, главен инвестиционен директор в операцията за управление на активи на mBank SA, заяви, че според него централният банкер трябва да е имал индикация от сектора на пенсионните фондове, че те могат да овладеят рисковете си в рамките на определения от него срок.

"Бих предположил, че той е наясно с това, което се случва с пенсионните фондове, и очаква процесът да приключи до края на седмицата", каза той. "Защо иначе бихте се поставили в подобно положение?"