Регулации могат да разтърсят пазара на стейбълкойни за 150 млрд. долара

Промените могат да ударят някои токени, но емитентите им вече започват да се адаптират

Автор: Николета Рилска

Стейбълкойните в обращение нараснаха значително при сравнително лек регулаторен режим. Това е напът да се промени, пише Bloomberg.

Законодатели в САЩ, Европейския съюз, Великобритания, Япония и на други места обмислят правила, които биха променили сектора на стойност 150 милиарда долара. Няколко от предложените ограничения имат за цел да поставят емитентите на токените под същите регулаторни правила като доставчиците на плащания. Промените могат да ударят някои стейбълкойни, но емитентите им вече започват да се адаптират.

„За емитентите на стейбълкойни това е въпрос дали да го направят, или да загинат“, заяви Хирандър Мисра, председател и главен изпълнителен директор на GMEX Group. „Те ще трябва да докажат, че имат подходящи резерви и да бъдат прозрачни по отношение на одита, като в противен случай ще бъдат принудени да спрат да съществуват“, обяснява той.

Популярността на стейбълкойните нарасна, успоредно с по-широкото приемане на криптовалутите, които трябваше да изиграят ролята на дигитален актив убежище от волатилните цени. Токените обаче привлякоха вниманието на регулаторите през тази година след колапса за 40 милиарда долара на стейбълкойните TerraUSD и на Luna през май.

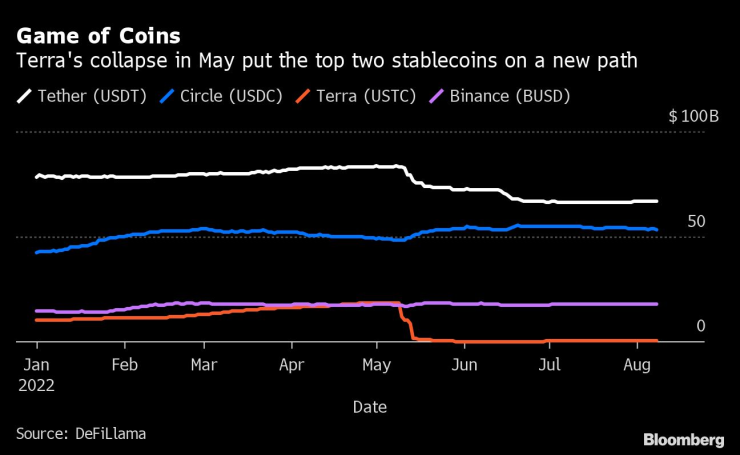

Колапсът на Terra през май постави по нов път двата водещи стейбълкойна. Графика: Bloomberg

Сега светлината на прожекторите е върху основните играчи. Circle Internet Financial и Tether Holdings - емитентите на двата най-големи токена, които държат почти 80-процентен дял от пазара, според данни на DeFiLlama – твърдят, че поддържат стойността на своите стейбълкойни, като притежават достатъчно резерви в кеш и парични еквиваленти, съответстващи на стойността на токените в обращение.

Надзорните органи обаче искат регулаторни доказателства, които да потвърдят това.

„Рискът при стейбълкойните основно зависи от резервите, с които са обезпечени – накратко – колкото по-големи са резервите, толкова по-малък е рискът“, посочва Сара Коциански, независим финтех консултант. „Възможността за точна оценка на риска на стейбълкойн позволява на регулаторите да създадат подходящи правила, което означава, че прозрачността на компаниите относно техните резерви е жизненоважна“, добавя експертът.

Кристофър Уолард, бивш регулатор за криптопазара в Органа за финансово поведение на Обединеното кралство и настоящ партньор на EY, казва, че властите искат да избегнат ситуация, при която се оказва, че стейбълкойн „всъщност няма това ниво на подкрепа“, за което се твърди. Уолард е участвал и в работата на регулатора по-рано по несъществуващия вече токен Libra на Meta.

Circle и Paxos Trust започнаха да публикуват месечни актуализации на резервите зад техните обвързани с долара токени USDC и PAX. Данни от тази година включват подробна информация за естеството на техните притежания в кеш и съкровищни облигации на САЩ чрез CUSIP – уникален идентификационен номер, свързан с регистрираните акции и облигации в Северна Америка.

Тетер – най-големият стейбълкойн, който държи над 40-процентен дял от пазара, вече беше глобен от Комисията за търговия със стокови фючърси през миналата година заради заблуди относно резервите му.

Управителите на активи на паричните пазари посочват, че доставчиците на стейбълкойни трябва да са задължени да предоставят по-подробна информация за притежанията си. Емитентите трябва да обявяват резервите си „на дневна база“, смята Бил Канон, Valkyrie.

„Това би трябвало да е почти в реално време, защото в края на деня това е просто еквивалентът в кеш и е много, много лесно да се докладва“, добавя той.

Случаят с Tether

Регулаторите също са загрижени за видовете активи, използвани в резервите на стейбълкойните. Предстоящият законопроект на САЩ, например, вероятно ще наложи рестрикции върху резервите в краткосрочни корпоративни облигации – актив, който доказа, че може да се използва за бягство след срива на пазара през 2020 г.

След глобата от миналата година емитентът на тетер, който е обект на най-затегнат регулаторен контрол, заяви, че планира да намали дела на корпоративните облигации в резервите си за сметка на по-ликвидни активи като американски съкровищни облигации.

Прогресът обаче е скромен. Tether обяви миналия месец, че държи около 8,4 милиарда долара в корпоративни облигации към края на юни – с близо седем милиарда долара повече, отколкото се очакваше да има към тази дата. При следващата актуализация към 27 юли Tether държеше 3,7 милиарда долара в корпоративни облигации и обяви планове да намали до нула притежанията си до ноември.

Главният технологичен директор на Tether Паоло Ардоино посочи пред Bloomberg, че компанията е прехвърлила част от книжата си по-рано през второто тримесечие – което означава, че Tether е купила повторно облигации от същия емитент, вместо да прехвърля средства директно в съкровищни облигации, както беше обещано. Ардоино твърди, че всички средства, спечелени при падежа на облигациите, са били използвани за закупуване на съкровищни облигации.

Това, че Tether е продължила да изкупува облигации по-рано тази година, е „още един гигантски червен флаг за финансовите регулатори и поредно доказателство, че Конгресът трябва да засили правилата за защита на потребителите“, заяви американският сенатор Елизабет Уорън в изявление до Bloomberg.

По-голямата конкуренция

Освен че попадат в прицела на властите, емитентите, които не успеят да се справят, могат да загубят позиции спрямо нови конкуренти.

Регулациите могат да предоставят на търговските банки и на други големи компании по-голяма сигурност да пуснат свои собствени стейбълкойни, смята Джеф Тайсен, глобален ръководител за финтех в Bain & Co. Те биха могли да се конкурират със съществуващите токени за плащания на дребно и на едро.

Централните банки също могат да се включат в надпреварата. Над 80-процентен дял от световните централни банки, анкетирани от Банката за международни разплащания през миналата година, са заявили, че активно проучват потенциала за създаване на свои собствени токени.

„За да поддържат темпото, повечето от настоящите емитенти на стейбълкойни ще трябва да станат регулирани субекти и не всички ще могат да направят това“, отбелязва Тайсен.