Повтарящият се валутен кошмар на Турция удари отново

Инфлационният натиск отново нараства и предстои ключов тест за спешните мерки, въведени миналата година

Обновен: 31 May 2022 | 12:41

Автор: Даниел Николов

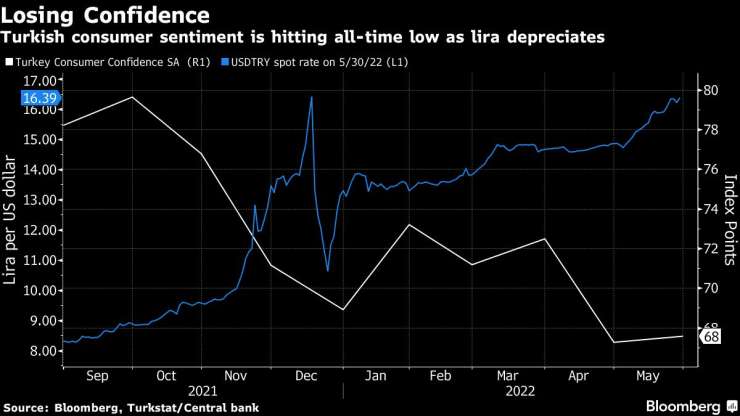

Нов спад от 9% в турската лира този месец и замервания на опасността на пазара на дълга на нива, наблюдавани за последно по време на глобалния срив през 2008 г., предизвикаха опасенията на инвеститорите, че в страната може да назрява нова криза.

Дали правителството на президента Реджеп Тайип Ердоган може да избегне пазарните сътресения само пет месеца след последните трусове, ще има големи последици за перспективите му за преизбиране - и за потенциалната възвръщаемост на чуждестранните инвестиции, ако загуби, пише "Ройтерс".

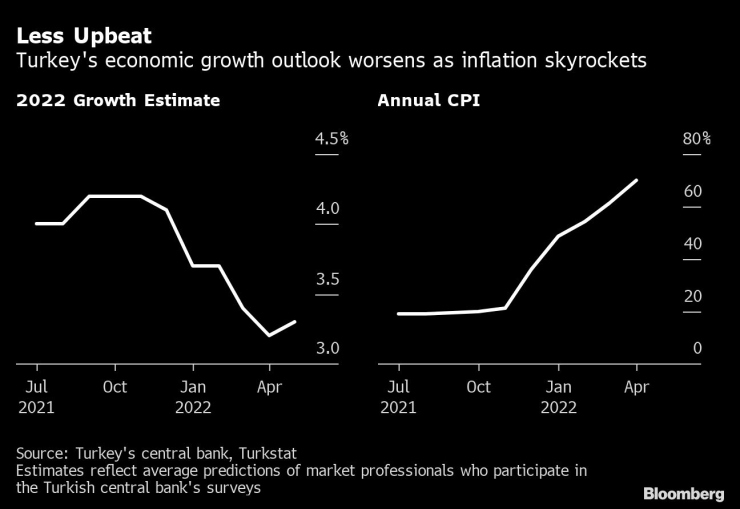

Последният спад на лирата, която е загубила 20% от стойността си от началото на годината в съчетание с покачващите се световни цени на енергията и храните означава, че инфлацията вече е 70% и се покачва, докато спешните мерки, приети от Анкара в разгара на миналогодишните сътресения ще бъдат подложени на сериозно изпитание.

Властите успяха да предотвратят пълната имплозия през декември, като продадоха валутни резерви и създадоха специални банкови сметки, защитаващи спестителите и корпорациите от големи спадове на лирата в опит да възпрепятстват натрупването активи в щатски долари, евро или злато.

Но привлекателността на тези сметки, известни като KKM, може да отслабне с наближаването на критичните летни дати за „преобръщане“. Междувременно нетните резерви на централната банка паднаха до отрицателните 55 милиарда долара, след като бъдат отчетени сделките за валутни „суапове“ с местните банки на Турция.

„Турция не е 100% напът за голяма криза, но шансовете за такава са далеч, далеч от нулата“, каза мениджърът на abrdn Кийрън Къртис. „Те са изложени на риск да загубят контрол над ситуацията“.

Правителството на Ердоган казва, че последиците от войната в Украйна са забавили усилията за балансиране на текущата сметка с комбинация от кредити, износ и целеви инвестиции. Централната банка казва, че инфлацията ще се охлади до края на годината.

Все пак високите цени на енергията и храните, заедно със спада на лирата и 50% ръст на вътрешните заеми, тласкат инфлацията към трицифрено число. В четвъртък обаче централната банка остави лихвените проценти недокоснати на 14%.

Има и подновена загриженост относно оспорваните отношения на Турция със Запада, след като Ердоган каза, че ще наложи вето на молбите на Финландия и Швеция за присъединяване към НАТО, обвинявайки ги, че укриват хора, свързани с кюрдските сепаратисти.

Летни тестове

Водещите западни инвестиционни банки се опасяват от по-нататъшно спадане на валутните резерви на Турция. Citi смята, че вносът на енергия и храни ще доведе дупката в текущия баланс до 5% от националното производство, въпреки че възстановяващият се туризъм би трябвало да донесе около 15-20 милиарда долара.

Инвеститорите все повече се фокусират върху това дали лицата и компаниите ще се придържат към защитените KKM сметки.

Правителството и централната банка не публикуват подробни данни за програмата. Изчисленията на четирима турски икономисти за "Ройтерс" показват, че депозитите на стойност около 10 милиарда долара са готови за обратно изкупуване през юли и още 20 милиарда долара през август.

Зафар Назим от JPMorgan каза, че е „от съществено значение“ да се поддържа интересът на вложителите към тази схема на фона на дълбоко отрицателните реални лихвени проценти. Следователно Анкара може да реши да позволи на фирмите да депозират повече в KKM сметки и евентуално да предложи нови данъчни облекчения - въпреки че това може да създаде повече проблеми, смятат други.

"Не мисля, че е устойчиво. Не можете просто да предложите на някого изплащане, за да се предпазите от слабост на валутата", каза Даниел Морено, ръководител на дълга на развиващите се пазари в Mirabaud, която продаде последните си останали турски облигации по време на миналогодишните сътресения.

"(Нещата) изглежда се влошават с всеки изминал ден. Но Турция няма да падне без битка."

Изборна треска

Малко чуждестранни инвеститори остават големи притежатели на турските облигации след нейните проблеми през последните години. В опит да обърне нещата, правителството предлага идеята за облигации, защитени с валута, но мениджърите на пари се притесняват, че капиталовият контрол може в даден момент да ги хване в капан.

Напреженията на пазара изостриха неволите на обикновените турци, а домакинствата се борят да плащат бързо нарастващите сметки, създавайки почвата за непредвидими избори, които трябва да се очакват не по-късно от юни 2023 г.

Проучванията показват, че Ердоган възстановява някои позиции, загубени през зимата, и неговата управляваща партия АК остава пред съперниците. Но неговите рейтинги на одобрение са близо до многогодишни ниски нива и проучванията показват, че той може да загуби парламентарното си мнозинство и може би дори президентството заради опозиционна коалиция.

Чуждестранните инвеститори казват, че напускането на Ердоган ще предизвика възходящ сигнал, като повиши перспективата за връщане към по-ортодоксални икономически политики.

„Цялата инвестиционна възможност на Турция зависи от резултата от изборите“, каза Петър Атанасов от фонда за развиващи се пазари Gramercy.

Напускането на инвеститори по времето на Ердоган, особено след опита за преврат през 2016 г., предизвика повече насочени навътре политики, казват икономисти.

Кредитният рейтинг на Турция се понижи и тежестта му в най-внимателно следвания индекс на дълг в местна валута GBI-EM спадна до 1% от 10%.

Атанасов каза, че повечето международни инвеститори се надяват на смяна на ръководството и политиката, включително връщане към повишаването на лихвите, но Ердоган ще направи всичко възможно, за да остане на власт.

"Пазарът ще бъде доста скептичен до самия край", каза Атанасов. "Това ще бъдат избори, които са изключително неясни - всичко може да се случи."