Залозите на развиващите се пазари губят от блясъка си заради опасенията от рецесия

Развиващите се икономики притежават някои от най-добрите възможности за печалба от намаляването на доходността

Обновен: 25 July 2022 | 13:10

Автор: Зорница Крушарска

Инвеститорите преосмислят това, което в началото на годината беше основният метод за търговия на развиващите се пазари: залагането на повишаването на краткосрочните лихвени проценти - тъй като бурната инфлация принуди централните банки да предприемат действия.

Тъй като световните финансови пазари се насочват към стратегии, които се възползват от рецесионната среда, фонд мениджъри твърдят, че развиващите се страни притежават някои от най-добрите възможности за печалба от намаляването на доходността. Част от привлекателността се дължи на факта, че валутите на развиващите се пазари бяха потърпевши на фона на рязкото поскъпване на щатския долар, който едва сега започна да слиза от своя връх на фона на признаците за икономическо забавяне, отбелязва Bloomberg.

През първата половина на годината преобладаващите нагласи бяха насочени към затягане на паричната политика на фона на очакванията, че централните банки ще бъдат по-агресивни в условията на политиката на Федералния резерв и нарастващата инфлация. Сега инвеститорите започват да виждат стойност в залозите, че развиващите се икономики ще трябва да започнат да намаляват лихвените проценти, за да избегнат рецесия.

JPMorgan Chase & Co. наскоро прекрати препоръката си за намаляване на експозицията към на местните пазари на лихви, тъй като стратезите на банката промениха позицията си към неутрална, позовавайки се на опасенията за глобалния растеж и умерените цени на суровините. Банката постепенно променя политиката си, при която се печели от повишаването на лихвените проценти към изравнителни позиции в развиващите се азиатски страни като Малайзия и Южна Корея, както и в Бразилия.

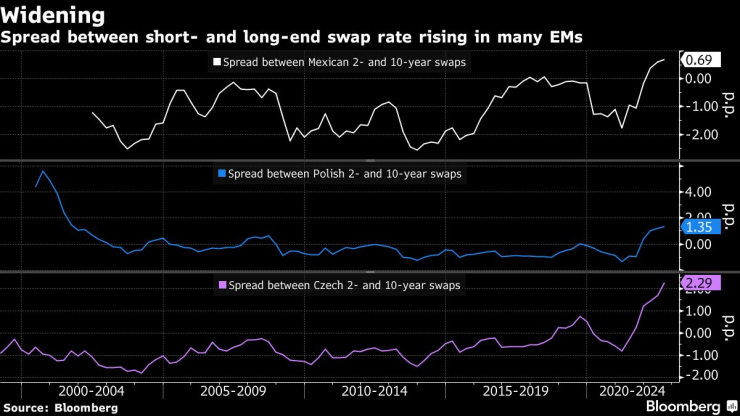

Инвеститорите в цял свят започват да обмислят поемането на по-голям лихвен риск с оглед на мнението, че облигациите са били засегнати достатъчно силно и че лихвите с по-дълъг падеж могат да се понижат. Развиващите се пазари биха предложили допълнително предимство, а именно висока рискова премия в кривите на облигациите и лихвените проценти.

"В навечерието на рецесия или забавяне на глобалния растеж обикновено местните лихвени проценти са класът макро активи на развиващите се пазари, който се представя по-добре, и всъщност ясно видяхме това от началото на годината досега", заяви Давиде Кросила, стратег в Goldman Sachs.

Въпреки това все още не всички са готови за преобладаваща експозиция към местния лихвен процент на развиващите се пазари.

"Все още не мисля, че сме в деветия ининг", каза Арнаб Дас, глобален пазарен стратег в Invesco Asset Management Limited в Лондон." Не бих заложил всичко", добави той, визирайки залозите за лихвени суапове, които печелят от спада на лихвите.

Латинска Америка е място, където мнозина все още са предпазливи, тъй като лихвените суапове продължават да се покачват на фона на нарастващия фискален риск. Дългосрочните лихвени проценти в Бразилия и Колумбия се повишиха през последния месец, дори когато доходността на пет- и десетгодишните щатски държавни облигации спадна.

Все пак някои инвеститори очакват циклите на повишаване на лихвените проценти да спрат или да приключат, което ще проправи пътя за изграждане на позиции, които печелят от спада на лихвите.

"Някои развиващи се пазари свършиха много добра работа в управлението на инфлацията и ранното повишаване на лихвените проценти", каза Уитни Бейкър, основател на Totem Macro в Ню Йорк.

"Латинска Америка и Източна Европа почти приключиха с повишенията”.