Възстановяването на долара преобръща стратегиите на хедж фондовете

Трейдърите се отказват от късите позиции в американската валута

Обновен: 11 January 2021 | 09:57

Автор: Радостина Ивчева

Възстановяването на долара се ускорява, а скорошният ръст в стойността на американските държавни ценни книжа накара спекулативните трейдъри да покриват късите си позиции.

Трейдърите съобщават за силно търсене на долари от хедж фондовете в понеделник, добавяйки към данните, публикувани от Комисията за търговия с фючърси върху ценни книжа (CFTC), които показват, че дългите позиции в основните валути, включително еврото и паунда, намаляват, предава Bloomberg.

„Доларът е толкова свръхпродаден, прекалено нехаресван и държан на къси позиции, че скоро трябва да премине през рали за известно време. Това рали ще продължи поне няколко седмици и може би дори няколко месеца“, казва Мат Мейли, главен пазарен стратег в Miller Tabak + Co.

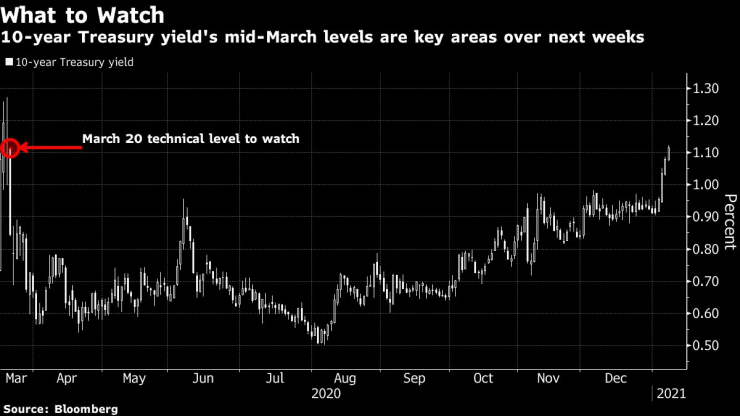

Ръстът на BBDXY е подпомогнат до голяма степен от повишаващата се възвръщаемост в САЩ. Графика: Bloomberg

Увеличението с 20 базисни пункта на доходността на 10-годишните държавни ценни книжа в САЩ през миналата седмица - най-много от юни насам, стимулира преосмислянето на мечите стратегии за долара. Активите, чувствителни към риска, от валутите на развиващите се пазари до златото, отчитат известно намаляване на интереса към себе си.

Хедж фондовете са намалили нетните си дълги опции и фючърсни позиции в еврото, лирата и австралийския долар за седмицата до 5 януари, показват данните на CFTC. Те също така са добавили къси позиции в новозеландската и канадската валути.

Завръщане на долара

Инвеститорите трябва да се подготвят за по-голяма краткосрочна доларова сила, след като Демократическата партия придоби контрол над Конгреса и настоява за повече фискални стимули, казаха стратези.

„Очаквайте спадовете, особено сред валутите на развиващите се пазари, да се ускорят, ако доходността на щатските ценни книжа се върне на нивата от преди пандемията“, заявиха от Mizuho Bank Ltd.

„Доходността ще трябва да премине рязко след диапазона от 1,6 до 1,8% - с други думи, като надвиши нивата преди COVID. Едва тогава пазарите ще започнат да се тревожат.“, каза Вишну Варатан, стратег в Mizuho.

Къси позиции в ценни книжа

Съществуват и препоръки за заемане на къси позиции в държавните ценни книжа заради евентуалните проблеми с инфлацията. Някои хедж фондове бяха заети да ликвидират дълги залагания върху държавните книжа през миналата седмица и може би са започнали да установяват нови къси, след като доходността нарасна до 1,10%.

Доходността на 10-годишните ценни книжа на нивата от средата на март е ключова за следващите седмици. Графика: Bloomberg

TD Securities Inc. препоръчва съкращаване на позициите в 10-годишните държавни ценни книжа с цел от 1,30% възвръщаемост - ниво, невиждано от февруари.

Други, включително Standard Chartered Plc, преразглеждат и повишават своите цели за доходността на 10-годишните държавни ценни книжа в САЩ с оглед на демократическия контрол над Конгреса.

„Това отразява очакванията, че Федералният резерв ще позволи на доходността да нараства, докато икономиката се подобри, но няма да се оттегли изцяло от пазара на облигации“, каза Стивън Енгландър, ръководител на глобалните изследвания за G-10 FX в StanChart, която сега очаква доходността да достигне 1,50% до края на годината.