Опасенията за забавяне на растежа на китайските купувачи съпътстват луксозната индустрия през по-голямата част от годината. Миналата седмица мащабите на проблема се отразиха на една от най-големите, но и най-изложени на риск модни марки - Gucci.

Френската група Kering SA изтри 9 млрд. долара от пазарната си стойност, след като предупреди, че продажбите на продуктите на италианската марка в Китай са спаднали през това тримесечие. Забавянето започва да се проявява и в други сфери на луксозната индустрия.

Отделен доклад показа, че износът на швейцарски часовници за страната - водеща дестинация за висококачествени часовници - се е сринал през миналия месец. Междувременно анализаторите прогнозират, че търсенето на луксозни стоки в Китай ще се свие още повече през тази година.

Поредицата от отрезвяващи новини е най-новото доказателство, че очакваният скок в разходите на добре обезпечените китайци, освободени от най-строгите ограничения на Covid в света, не се реализира. Въпреки че някои луксозни компании се справят с последиците по-добре от други, останалите може да бъдат принудени да преосмислят начина, по който правят бизнес в Китай - като се започне от Kering.

"Аз самата не съм си купувала чанти Gucci от години", казва У Сяофан, 34-годишна банкерка, живееща в Шанхай, която някога е била толкова влюбена в марката, че си е купила три чанти по време на пътуване до Италия през 2016 г. "Новите модели са лоши."

У е сред поколението китайски купувачи на луксозни стоки, което е станало по-избирателно по отношение на това къде да харчи парите си. Нарастващата безработица и спадът в сектора на недвижимите имоти накърниха потребителското доверие, а дефлационният натиск подхранва опасенията за растежа на един от най-големите потребителски пазари в света.

Затова летвата за привличане на китайските купувачи се покачва. През последните месеци Gucci отбеляза значителен спад в китайските онлайн продажби - включително от официалния си уебсайт и платформата за електронна търговия Tmall, заяви запознат със ситуацията, който помоли да не бъде идентифициран, обсъждайки поверителни въпроси.

Сабато де Сарно, който стана творчески директор на Gucci миналата година, възприе по-минималистична естетика в сравнение с ярките дизайни на своя предшественик Алесандро Микеле. Все още е рано да се каже дали неговите по-елегантни и по-сдържани модни решения ще намерят отклик сред китайските клиенти, тъй като те едва наскоро се появиха в магазините.

И все пак някои купувачи може да ги сметнат за по-малко отличителни от преди, казва модният консултант Марк Лиу, и за твърде сходни по стил с такива като Valentino, Prada и Celine. Kering заяви, че първите готови продукти от последната колекция Ancora на De Sarno са били добре приети.

Gucci отдавна е една от най-нестабилните големи луксозни марки, чието състояние ту се повишава, ту се понижава в зависимост от шума около дизайнери като Микеле и предшественика му Том Форд. Това прави Kering силно уязвима към промените във вкусовете, особено като се има предвид, че на италианската марка се падат около половината от продажбите и повече от две трети от печалбата на компанията.

Gucci "изглеждаше, че за известно време се превърна в марка за улично облекло, а след това се опита да се върне към марката от висок клас", казва Ву. "Сега не знам към кого иска да се насочи".

Падащи акции

Kering зашемети инвеститорите със съобщението си от 19 март, че продажбите на Gucci са спаднали с близо 20 % през това тримесечие, което се дължи на Азиатско-тихоокеанския регион. Цената на акциите спадна най-много от три десетилетия насам.

Групата започна да предприема действия за стимулиране на изпитващата затруднения марка преди две години, когато назначи нов ръководител на модния отдел на Gucci в Китай и Хонконг. След това Gucci се раздели с Микеле и нае Де Сарно, по-малко известен дизайнер от Valentino. След това Kering замени Марко Бизари, който ръководеше Gucci в продължение на около осем години, с Жан-Франсоа Палус, дългогодишен лейтенант на Пино.

Може да са необходими още промени, за да се успокоят инвеститорите.

"Въпреки настояването на Kering, че Жан-Франсоа Палус е подходящият временен главен изпълнителен директор на Gucci, пазарът не е съгласен с това", пише анализаторът на RBC Capital Markets Пирал Дадхания в бележка от петък. "С влошаването на финансовите резултати според нас аргументите за назначаването на нов ръководител с доказан опит биха били добре дошли, тъй като това може да позволи по-бърз темп на промяна и нови външни идеи."

Kering не отговори на искането за коментар.

Магазин на Gucci в Хонконг, Китай. Снимка: Пол Юнг/Bloomberg

Забавянето на растежа в Китай се отразява и на други марки освен Gucci, макар и не толкова драматично. Въпреки че водещи луксозни марки като Rolex, Hermes, Chanel и Louis Vuitton отбелязаха двуцифрен ръст през 2023 г. в Хонконг - популярна дестинация за китайските купувачи - тези продажби се забавиха още през октомври, заяви запознат с въпроса, а цените на часовниците втора ръка от висок клас паднаха с 40% през януари спрямо предходната година.

Малко са луксозните стоки, които са по-силно изложени на промените в нагласите на китайските потребители, отколкото швейцарските часовници. Износът за Китай е спаднал с 25 % през февруари в сравнение с предходната година, съобщи миналата седмица Федерацията на швейцарската часовникарска индустрия, а доставките за Хонконг са намалели с 19 %.

Заедно с това износът за тези две дестинации надминава САЩ - най-големия единичен пазар за швейцарските часовници.

"Налице е забавяне", каза Ник Хайек, главен изпълнителен директор на Swatch Group AG, чиито марки включват Omega и Tissot. През 2023 г. на Китай се пада една трета от продажбите на компанията.

Купувачите в Китай и Хонконг посещават магазините на марките на Swatch Group, но се колебаят повече дали да натиснат спусъка за голяма покупка, каза главният изпълнителен директор. "Те разполагат с пари, но са по-критични по отношение на това кога да ги похарчат и как да ги похарчат".

Представители на Rolex и Chanel отказаха коментар, а LVMH и Hermes не отговориха веднага на молбите за коментар.

Забавяне на растежа

Проблемите не се ограничават само до Китай. След неотдавнашно двуседмично пътуване до Азия анализаторите на луксозни стоки на HSBC, ръководени от Ерван Рамбург, заявиха в бележка в петък, че ситуацията с търсенето в Китай "се оказва трудна". Но разочарованието дойде и от слабите тенденции в Хонконг, Макао и Сингапур, тъй като китайските туристи, въпреки че идват в по-голям брой, изглежда не харчат много, пишат те.

Някои марки може би ще бъдат принудени да намерят начини да намалят зависимостта си от Китай. Според доклад на консултантската компания Bain & Co. ръстът на продажбите на луксозни стоки там през тази година ще се забави до средни едноцифрени стойности, докато през 2023 г. ще достигне 12%. Но този ръст ще бъде стимулиран от лица с високо материално състояние или такива с инвестиционни активи над 10 млн. юана (1,4 млн. долара).

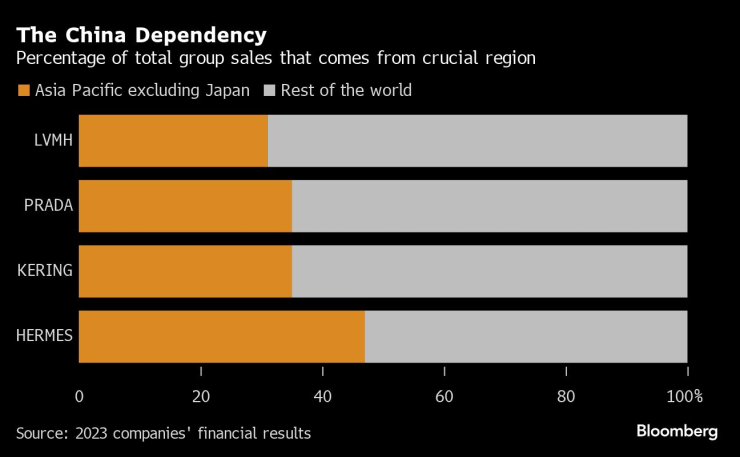

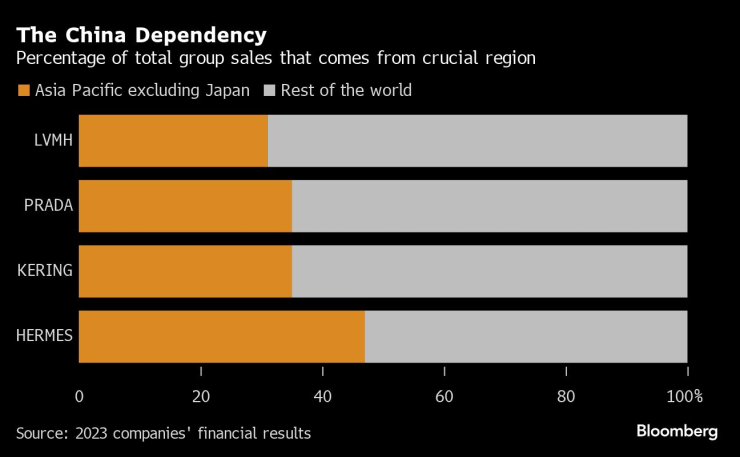

Някои луксозни марки се противопоставиха на тенденцията за забавяне. Prada SpA, която е собственик на марката Miu Miu, отбеляза 32% ръст на продажбите на дребно в Азиатско-тихоокеанския регион, с изключение на Япония, през четвъртото тримесечие. По-рано този месец Андреа Гера, главен изпълнителен директор на италианската група, заяви, че е доволен от тенденциите през януари и февруари. Hermes International SCA също отбеляза двуцифрен ръст през четвъртото тримесечие.

Зависимостта от Китай. Процент от общите продажби на групата, който идва от решаващия регион

В несигурни времена китайските потребители са склонни да предпочитат луксозни предмети, за които е по-вероятно да запазят стойността си във времето, каза Бруно Ланс, съавтор на доклада на Bain. Ето защо марките с такива продукти се представят по-добре от тези, които пускат сезонни стоки, каза той.

Американският козметичен гигант Estee Lauder Cos., който притежава марки, сред които La Mer и Tom Ford, продължава да залага на Китай заради дългосрочните перспективи за растеж и за да избегне отстъпването на позиции на местните звезди. Волатилността в крайна сметка ще намалее, тъй като разрастването на китайската средна класа продължава да увеличава потреблението на глава от населението с течение на времето. "Тази тенденция не се променя", заяви главният изпълнителен директор Фабрицио Фреда на конференция на UBS в Ню Йорк този месец.

Някои луксозни марки обаче преразглеждат стратегията си за Азия, за да потърсят бъдещ растеж извън Китай, каза Анхелито Перес Тан, младши, съосновател и главен изпълнителен директор на RTG Group Asia, която управлява бизнес, включително консултантска фирма за луксозни стоки. Индия, Югоизточна Азия и Близкият изток се разглеждат като страни с голям потенциал в дългосрочен план, каза той.

"Ръководителите гледат по-цялостно на Азия, тъй като тя е нещо повече от Китай", каза Тан. "Луксозните марки като цяло осъзнаха, че някои от тях са твърде зависими от китайския потребител. Те осъзнаха, че вече не могат да слагат всичките си яйца в една кошница."

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Оперираха Здравко от "Ритон"

Оперираха Здравко от "Ритон"  Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи

Изтеглиха жребия за световното по футбол през 2026 г. Вижте всички групи  Спасители във Варна извадиха немска овчарка от 25-метров кладенец

Спасители във Варна извадиха немска овчарка от 25-метров кладенец  Проблемите с водата в Аврен продължават

Проблемите с водата в Аврен продължават

Любимата TikTok звезда на Италия: 84-годишна баба призовава инфлуенсърите да работят

Любимата TikTok звезда на Италия: 84-годишна баба призовава инфлуенсърите да работят  Вдовецът на Тина Търнър си има нова приятелка, влюбен е в 60-годишна американка

Вдовецът на Тина Търнър си има нова приятелка, влюбен е в 60-годишна американка  Магическото мислене на САЩ за Украйна

Магическото мислене на САЩ за Украйна  Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?

Защо Джордж Клуни се ядосал на Брад Пит в далечната 1991 г.?

10 от Брест излъгаха Монако, Погба не помогна на монегаските

10 от Брест излъгаха Монако, Погба не помогна на монегаските  Страхотен Зографски премина квалификацията във Висла

Страхотен Зографски премина квалификацията във Висла  ЦСКА спря Нефтохимик

ЦСКА спря Нефтохимик  Тежък удар за Ювентус

Тежък удар за Ювентус

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата

Как влияят на мощността диаметърът на цилиндрите и ходът на буталата  Бизнесмен организира погребение за късметлийската си кола

Бизнесмен организира погребение за късметлийската си кола  Уникална Toyota Mega Cruiser от 1996 година отива на търг

Уникална Toyota Mega Cruiser от 1996 година отива на търг  Tesla намали цената на Model 3 в Европа

Tesla намали цената на Model 3 в Европа

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR

продава, Къща, 688 m2 Бургас област, гр.Созопол, 990000 EUR  продава, Офис, 36 m2 София, Суха Река, 96000 EUR

продава, Офис, 36 m2 София, Суха Река, 96000 EUR  продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR

продава, Двустаен апартамент, 47 m2 София, Център, 124000 EUR  дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR

дава под наем, Тристаен апартамент, 130 m2 София, Манастирски ливади Изток, 1500 EUR  продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR

продава, Гараж, паркомясто, 47 m2 София, Суха Река, 70000 EUR