Инвеститори избират къси позиции за конвенционалните облигации за сметка на ESG дълга

Повод за това се превърна бележка на стратези на Goldman Sachs от началото на 2023 г.

Редактор: Николета Рилска

Кредитните стратези в Goldman Sachs започнаха 2023 г., като обявиха, че дългогодишната премия върху дълга, насочена към екологични, социални и управленски цели (ESG), е оставена в историята. Тяхното изявление, ограничено до момента на емитиране, също се пренесе на вторичните пазари, създавайки рядка възможност за инвеститорите, според Гопи Карунакаран, главен инвестиционен директор в Ardea Investment Management в Сидни.

Карунакаран се възползва от момента, за да заложи къси позиции на конвенционалните облигации за сметка на дълги позиции спрямо зелените им еквиваленти. Разликите в цената са малки, но ако залозите са достатъчно големи, печалбите могат да бъдат значителни.

„Наистина не можеше да се направи това преди 2022 г., защото всяка зелена облигация беше скъпа“, заяви инвеститорът в интервю. „Сега виждаме много по-голямо ценово напрежение, което идва на пазара“, добавя той.

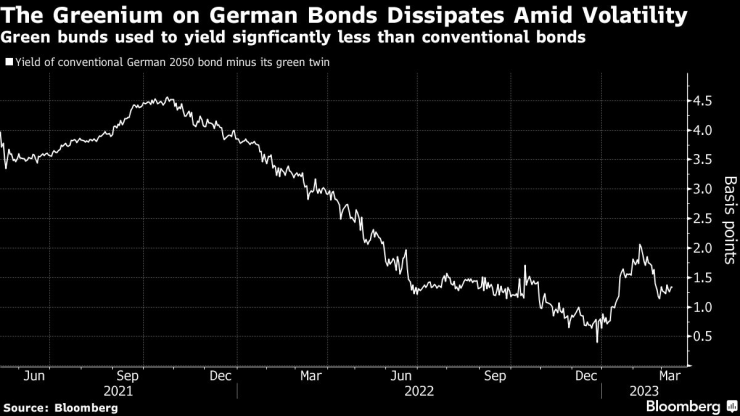

Зелените облигации обикновено имат значително по-ниска възвръщаемост спрямо традиционните. Графика: Bloomberg

Карунакаран казва, че липсата на ценова премия за ESG облигации има смисъл тук и сега, след като облигациите навсякъде бяха ударени от по-високи лихвени проценти и опасения за ликвидността. Емитентите на ESG също са изправени пред много по-строга регулаторна и политическа среда, както и пред по-претенциозни инвеститори. Но това изравняване на цените в крайна сметка ще се обърне, смята той.

„Част от структурните по-високи цени на зелените облигации вече не са налице“, посочва експертът. Но в по-дългосрочен план има всички индикации, че сегашното „погрешно ценообразуване“ ще „се нормализира в крайна сметка“, казва той.

Скорошно проучване на Climate Bonds Initiative, международна организация, чиято обявена цел е да насочи повече капитал към благоприятни за климата проекти, показа, че все още е по-евтино за емитентите да набират пари чрез ESG дългови пазари.

Анализаторите на Goldman Майкъл Пуемпел и Лотфи Каруи изчисляват, че когато се контролират фактори като индустрия, рейтинг и зрялост заедно с макрофона във времето, вече няма разлика в разходите за финансиране между конвенционален дълг и облигации, свързани с целите на ESG.

Карунакаран се специализира в идентифицирането на относителната стойност, която се създава, когато цените на два много сходни актива изглеждат различни, което според него сега се случва с ESG и конвенционалните облигации. Това е подход, който му е служил добре в миналото.

„От особен интерес за нас са възможностите да се възползваме от екстремните дислокации на относителна стойност, които се случват по време на периоди на повишена нестабилност на пазара или стрес“, казва той.

Карунакаран казва, че някои дългови пазари са по-засегнати от други. Сред тях е Обединеното кралство, където спадът в цените на облигациите в края на миналата година, предизвикан от бюджетното предложение на бившия премиер Лиз Тръс, остави дълготрайни белези.

„Държавните ценни книжа са добро място, където поради „инвестиционния хаос, насочен към пасиви“, имате определени зелени облигации, които в крайна сметка се търгуват сравнително евтино на кривата“, посочва той. „И така, това, което ще направим, е, че ще влезем, ще купим тези конкретни зелени облигации и след това срещу това ще имаме къса позиция чрез суапове или фючърси, защото не искаме да имаме само обща пазарна експозиция към ДКЦ“, обяснява той.

Глобалният пазар на ESG облигации изпрати най-натоварения февруари в историята, движен от големи сделки от правителства и поредица от дебютни сделки от големи корпорации.

Глобалният пазар на ESG облигации изпрати най-натоварения февруари в историята. Графика: Bloomberg