Бъдещето на крипто може да изглежда като миналото на Ирак

Ако има един урок от експеримента с иракския динар, той е, че доверието е по-важно от технологиите

Обновен: 1 December 2022 | 19:51

Иракският динар изпревари времето си. Години преди биткойн да бъде създаден, американските трейдъри бяха привлечени от обещанията, че иракската валута ще е билет към пенсионното богатство след падането на Саддам Хюсеин. Икономисти и регулатори предупредиха, че това е форма на хазарт, а заложилите все още плащат високи такси за неликвидна валута, която – според някои – можеше да стане най-ценната в света. Вместо това иракският динар девалвира с 20% през 2020 г., пише Лионел Лоран за Bloomberg.

Динарът отново изплува в съзнанието на икономистите, докато пазарът на криптовалути е разтърсен от последния срив. Два трилиона долара бяха изтрити от пазар, изпълнен с измами, кражби и големи корпоративни колапси, включително на FTX и BlockFi. Паралелите в случая не са само спекулации, а по отношение на историческото развитие на динара като средство за размяна на стойност. Въпреки че оптимисти като инвеститора Бил Акман смятат, че криптовалутите ще се възстановят, ако се появи правилният случай за употребата им, опитът на Ирак показва, че оцеляването на всяка форма на пари зависи повече от вярата в институциите, които стоят зад нея.

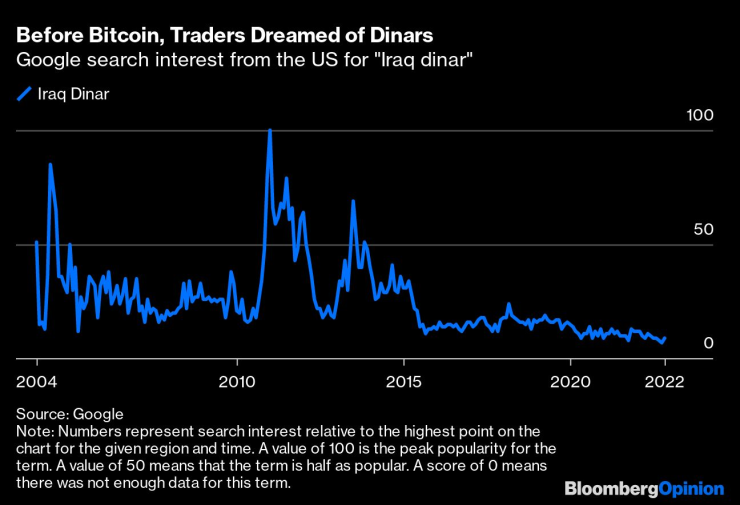

Търсенията в Google за "иракски динар" от САЩ. Графика: Bloomberg

През 90-те години на миналия век – след Първата война в Персийския залив, на практика има две страни Ирак – южната част, която е контролирана от Саддам, и северната част, която по същество е кюрдски протекторат, подкрепяна от зона, забранена за полети. В резултат на това динарът се разклони по две направления. На юг Саддам се зае с печатането на пари, за да подкрепи икономиката, която се огъваше под удара на санкциите. Банкнотите с неговия образ се произвеждаха на местно ниво и следваха слаби стандарти. Инфлацията се ускори средно до 250% в периода между 1991 г. и 1995 г., тъй като предлагането на пари в обращение нарастна, отбеляза бившият гуверньор на Английската централна банка Мервин Кинг в реч от 2004 г.

В северната част – където новият динар не е бил в обръщение и където банковите пари не са конфискувани от режима на Саддам, старият „швейцарски“ динар – наричан така, защото е отпечатван върху материали, произвеждани в Швейцария – продължава да се използва. Той се запазва до падането на Саддам, въпреки че няма централна банка или правителство, които да му дадат стойност.

Наличието на две фиатни валути в една и съща страна очевидно беше изненадващо развитие. Фактът, че швейцарският динар продължи да съществува и поскъпна като подразбираща се стойност спрямо валутата в южната част на страната, може би не е толкова забележителен, предвид лошото управление на валутата на юг.

Но цената на швейцарския динар не се повиши само спрямо тази на динара, използван в южната част на страната – тя нарасна и спрямо американския долар, достигайки ниво от 18 динара за долар през 2002 г. до 6 динара за долар до момента, в който Багдат падна през 2003 г. Това предполага, че две по-дълбоки политически явления са били заложени в цената: че разделението север-юг ще стане по-трайно след войната и че стойността на швейцарския динар ще бъде защитена от нови надеждни институции дори след смяната на режима. „С други думи, стойността на швейцарския динар имаше всичко общо с политиката и нямаше нищо общо с икономическата политика на правителството, което (го) емитира, защото такова правителство не съществуваше“, казва Кинг.

В случая на крипто – вярата в дългосрочната стойност на токените може да зависи от наличието на надеждни институции – нещо, което все повече липсва на пазара. Често споменаваните технологични възможности, предлагани от виртуалните валути – програмируеми пари, „интелигентни“ договори, незабавен трансфер на стойност – може да представляват само шепа прах по отношение на масовото приемане на крипто без подкрепата на емитенти и платформи, които да имат легитимност.

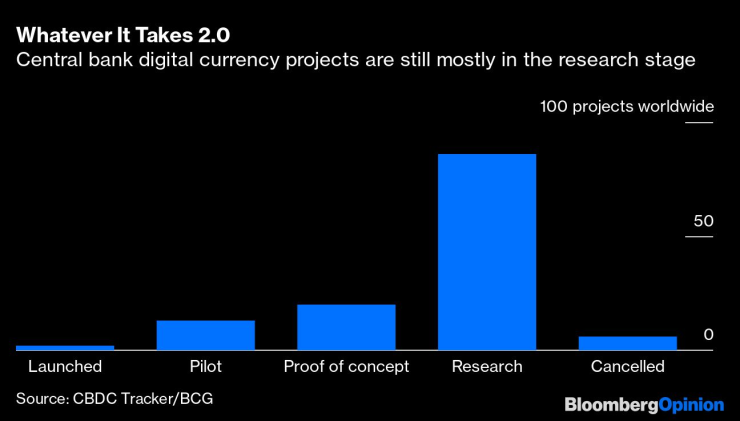

Проектите на централните банки за дигитални валути все още предимно са в проучвателна фаза. Графика: Bloomberg

Това, от своя страна, може да изисква одобрението на правителствата и централните банки, за отстраняването на чиято намеса иначе бяха предвидени криптовалутите.

Разбира се, поддръжниците на криптовалутите може да имат различно обяснение за развитието на швейцарския динар. Технологично валутата превъзхождаше динара от южната част на страната, който имаше лошо качество, и беше по-трудна за фалшифициране. Феновете на биткойн може да посочат, че това, което е насърчило швейцарския динар всъщност е развитието му отвъд държавния контрол на Саддам. Междувременно борсите и стартиращите компании се опитват да измислят свои собствени отговори на дефицита на доверие – например, твърденията на Binance, че предоставя одитирани „доказателства за резерви“ – в стремеж към саморегулиране, за да държат държавните органи на разстояние.

Но е много малко вероятно думата на офшорна компания или одитор да направи криптовалутата надеждна след провали като FTX. Колективният провал на надлежната проверка от страна дори на сложни институционални инвеститори в това пространство е може би дори по-смущаващ от измамите с иракския динар, насочени към нищо неподозиращите потребители. Ако има един урок от Ирак, той е, че доверието е по-важно от технологиите - за момента криптовалутите се провалят в това отношение.