Всички ще следят Apple в бруталния сезон на отчетите

Дори след бруталните разпродажби тази година акциите все още не са оценили всички рискове, произтичащи от агресивното затягане на централните банки

Редактор: Даниел Николов

Инвеститорите очакват този сезон на отчитане на печалбите да удари още повече акциите и ще следят Apple Inc. по-специално като на лидер на глобалните икономически условия.

Повече от 60% от 724-те респонденти в последното проучване на MLIV Pulse казват, че този сезон на печалбите ще тласне индекса S&P 500 надолу. Това означава, че не се вижда краят на спада на акциите, след като движенията в петък решително попариха надеждите, че впечатляващото двудневно рали в началото на миналата седмица ще бъде началото на нещо по-голямо. Около половината от участниците в анкетата също очакват оценките на капитала да се отдръпнат още повече от средната стойност за последното десетилетие.

Резултатите подчертават опасенията на "Уолстрийт", че дори след бруталните разпродажби тази година акциите все още не са оценили всички рискове, произтичащи от агресивното затягане на централните банки, тъй като инфлацията остава упорито висока. Перспективите вероятно няма да се подобрят в скоро време, тъй като Федералният резерв е непоколебим в повишаването на лихвите, което вероятно ще натежи върху растежа и печалбите. Данните от петък показаха, че пазарът на труда в САЩ остава силен, увеличавайки шансовете за нов скок на лихвените проценти от Фед следващия месец.

„Печалбите за третото тримесечие ще разочароват, с ясни рискове за спад спрямо прогнозите на анализаторите за четвъртото тримесечие“, каза Питър Гарни, ръководител на стратегията за акции в Saxo Bank A/S. „Основните рискове за печалбите за третото тримесечие са кризата с разходите за живот, която оказва влияние върху търсенето на потребителски продукти“ и по-високите заплати, които изяждат печалбите на компаниите.

Сезонът на отчетите на печалбите в САЩ започва сериозно тази седмица с резултатите от големите банки, включително JPMorgan Chase & Co. и Citigroup Inc., които дават възможност на инвеститорите да чуят някои от най-влиятелните лидери на корпоративна Америка.

Гледайте Apple

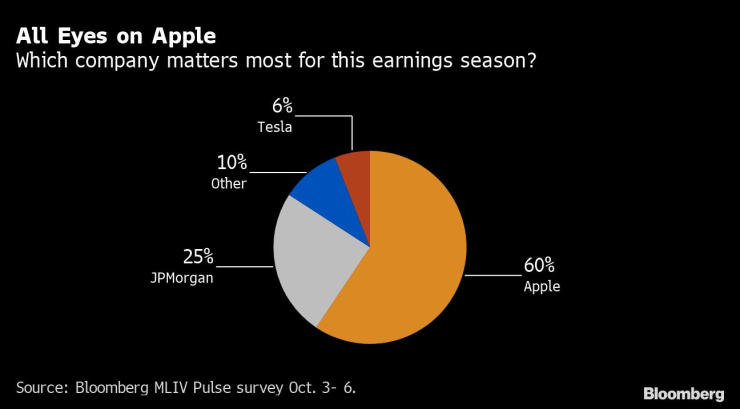

Що се отнася до акциите, които да наблюдавате през следващите няколко седмици, 60% от участниците в проучването смятат Apple за решаваща. Производителят на iPhone, който има най-голяма тежест в S&P 500, ще даде представа за набор от ключови теми като потребителско търсене, вериги на доставки, ефект от поскъпващия долар и по-високите лихвени проценти. Компанията докладва на 27 октомври. JPMorgan ще бъде следена като решаваща от 25%, но Microsoft Corp. и Walmart Inc. също събраха забележителен брой гласове.

Отчитането на печалбите започва със спад от S&P 500 с 24% през тази година, в очакване на най-лошото си представяне след Голямата финансова криза. На този мрачен фон почти 40% от участниците в проучването са склонни да инвестират повече в установени акции, в сравнение с 23% за "акции на растежа", перспективите за печалби за които са уязвими, когато лихвените проценти се покачат. Все пак 37% не са избрали нито една от тези категории, вероятно отразявайки виждането на количествените стратези на Citigroup, че пазарите на акции са „станали решително отбранителни” и едва сега започват да отразяват рисковете от рецесия.

Американските акции имаха ужасна година, но това бе така и за други финансови активи - от съкровищни книжа до корпоративни облигации до крипто. Балансираният портфейл 60/40, смесващ акции и облигации в опит да се предпази от силни движения на пазарите, загуби повече от 20% досега тази година.

Инфлационни страхове

Анкетираните в проучването очакват, че споменаването на инфлацията и рецесията ще доминира в разговорите за печалбите този сезон. Само 11% от участниците казаха, че очакват главните изпълнителни директори да изрекат думата „увереност“, подчертавайки мрачните настроения.

„Очаквам по-предпазливи и негативни насоки въз основа на широка икономическа слабост и несигурност и по-строга парична политика“, каза Джеймс Ати, инвестиционен директор в abrdn.

Около половината от анкетираните смятат, че оценките на акциите ще се влошат още повече през следващите няколко месеца. От тях около 70% очакват съотношението цена/печалба на S&P 500 да падне до дъното за 2020 г. от 14, докато една четвърт очакват да падне до дъното от 2008 г. от 10. В момента индексът се търгува на около 16 пъти форуърд печалбите, по-ниско средно за последното десетилетие.

Груба перспектива

"Уолстрийт" има подобна мрачна оценка. Стратезите на Citigroup очакват 5% свиване на глобалните печалби за 2023 г., в съответствие с глобалния икономически растеж под тенденцията и повишената инфлация. Индексът на печалбите и ревизиите на банката показва, че понижаването на рейтинга ще надвишава повишаването за САЩ, Европа и света, като САЩ виждат най-дълбоко понижение. Стратезите в Bank of America Corp. очакват спад от 20% за печалбите на европейски акции до средата на 2023 г., докато партньорите на Goldman Sachs Group Inc. казват, че акциите в Азия без Япония могат да видят повече понижения на печалбите на фона на слабите макро и индустриални данни.

С целия песимизъм има място за положителни изненади. Според стратезите на Bloomberg Intelligence в отчетите за третото тримесечие е вероятно да има по-ниски очаквания за печалба. Междувременно стратезите в Barclays Plc казаха, че резултатите няма вероятност да бъдат „катастрофа“, дължаща се отчасти на все още високия номинален растеж, но се съмняват, че перспективата ще бъде конструктивна.

„Оценките за печалбите за 2023 г. започнаха да се понижават, но трябва още да падат. Ревизиите на прогнозите са необходима част от създаването на трайно дъно на пазарите на акции“, каза Мадисън Фалър, глобален стратег в JPMorgan Private Bank. „Тъй като прогнозите спадат, инвеститорите ще са нетърпеливи да се ангажират повече в очакване на потенциална пауза в цикъла на повишаване на лихвите на Фед.“