Бъдещето за държавите с нисък дългов рейтинг е мрачно заради високите лихви в САЩ

Пазарът за държавите с нисък рейтинг и висока доходност на облигациите е под натиск заради високите лихви на Фед и липсата на ликвидност

Автор: Таня Жекова

Септември, в исторически план най-натовареният месец за продажби на високодоходни държавни облигации, се очаква да разочарова тази година, тъй като рискът от агресивно повишаване на лихвените проценти в САЩ държи страните с нисък рейтинг встрани, пише Bloomberg.

Редица банки, включително Morgan Stanley, JPMorgan Chase & Co. и Goldman Sachs, очакват слаби продажби на външен дълг от развиващи се страни през следващия месец, тъй като разходите за заеми достигат тригодишен връх и ниската ликвидност възпира по-рисковите нации от навлизането на пазара.

Слабият септември би бил изключение от правилото, тъй като много емитенти на дълг с висока доходност продават облигации през този месец, за да се възползват от силното търсене от страна на инвеститорите, които ребалансират своите портфейли след лятната ваканция. За последните 5 години развиващите се пазари с рейтинг „боклук“ са продали средно 8,7 милиарда долара в облигации, деноминирани в долари през септември, като това е най-много от всеки друг месец от годината, според Goldman Sachs.

„Условията за финансиране ще останат неблагоприятни за високорисковите облигации“, каза Марсело Асалин, ръководител на отдел по дълга на нововъзникващите пазари в William Blair International. „Прогнозираме много малка активност на първичния пазар в това пространство в близко бъдеще.“

Докато редица държави с нисък рейтинг се възползваха от ниските лихвени проценти преди Федералният резерв да започне агресивната си кампания за затягане през март, някои от големите емитенти отсъстват от пазара. Бразилия не е продавала облигации в твърда валута от юни миналата година, най-дългата пауза от 2019 г., а други държави като Оман и Египет също не са се възползвали от задграничните пазари.

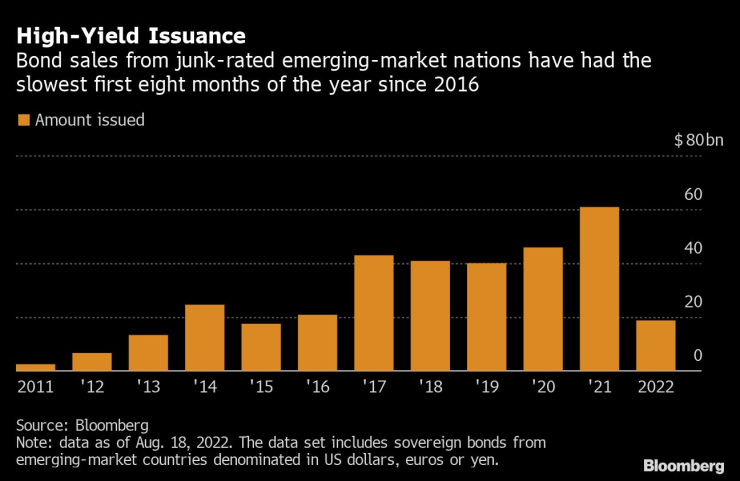

Високата волатилност на държавните облигации на САЩ вече доведе до най-бавните първи осем месеца на годината от 2016 г. насам, с малко над 18 милиарда долара дълг в твърда валута, продаден от държави с високодоходни облигации, според данни, събрани от Bloomberg. Ястребовият тон от политиците на САЩ на симпозиума в Джаксън Хоул следващата седмица може да влоши ликвидността и да принуди още повече държави да се насочат към други възможности за финансиране, тъй като някои – като Гана и Ел Салвадор – са изправени пред доходност от над 20%.

Morgan Stanley, JPMorgan и Goldman Sachs понижиха своите прогнози за издаване на облигации в развиващите се страни за 2022 г., тъй като нестабилните пазари накараха някои страни да източат валутните си резерви, както и да се обърнат към многостранни фирми и други държави, за да изпълнят изискванията си за финансиране.

Гана намали плана си за излизане на световните дългови пазари и вместо това се обърна за помощ към Международния валутен фонд. Междувременно Ел Салвадор планира да използва специалните права на тираж от МВФ, за да финансира част от офертата за обратно изкупуване на своята емисия облигации за 800 милиона долара с падеж през януари.

По подобен начин Египет издаде първите си облигации в йени през март в частно пласиране, но все още не е направил публично предлагане на дълг в чуждестранна валута тази година, тъй като се бори с недостига на долари и страничните ефекти от инвазията на Русия в Украйна. Goldman Sachs изчислява, че на Египет може да се наложи да осигури пакет от 15 милиарда долара от МВФ, за да изпълни изискванията си за финансиране през следващите три години, въпреки че правителството иска по-малка сума.

Последната развиваща се нация с нисък рейтинг, която продаде доларови облигации по-рано този месец, беше Гватемала с 500 милиона долара в седемгодишни ценни книжа при 5,25% доходност. Страната се възползва от облекчаването на разходите по заеми, като допълнителната доходност, която инвеститорите изискват, за да държат лихвите по дълга на нововъзникващите пазари над тези на държавните облигации на САЩ достигна двугодишен връх в средата на юли.

„Предлагането вероятно ще се повиши след значителното нарастване на спредовете“, каза Донато Гуарино, стратег за нововъзникващи пазари в Citigroup Inc. „Емитентите ще трябва да претеглят ниската ликвидност през летните седмици спрямо риска от затваряне на този прозорец с възможности“.