Ивайло Пенев за финансовите пазари "на стероиди"

Бичият пазар може да приключи с много сълзи, а сметката ще платим всички ние, коментира инвестиционният мениджър на "Елана"

Обновен: 31 March 2021 | 11:11

Автор: Investor.bg

Бичият пазар ще остане в учебниците, но все още не е ясно дали в положителен, или в отрицателен смисъл. Единият краен сценарий е, че ще имаме движение от типа на балона на технологичните акции отпреди 20 години, но в случая буквално „на стероиди“ под формата на държавните стимули по целия свят. Ако този сценарий се реализира, всичко ще приключи скоро с много сълзи. Така коментира пазарната обстановка Ивайло Пенев, CFA, ръководител „Управление на активи“ и член на Съвета на директорите на "ЕЛАНА Фонд Мениджмънт" по време на първото издание на „Инвестиционен навигатор 2021 г.“

Годината започна силно за рисковите активи, но в един момент видяхме слабост, която беше концентрирана като че ли в най-печелившите компании през изминалите 10-12 месеца в технологичния сектор, посочи той. По думите му те са натежали върху представянето на индексите временно, но седмица преди края на тримесечието големите международни борсови индекси имат ръстове от около 5% от началото на годината, което е отлично представяне.

Дебатът за скъсаната връзка между икономиката и движенията на борсите продължава да е валиден с пълна сила, отбеляза Пенев. Редица прогнози сочат за достигане на нивата на съвкупното производство и заетостта отпреди кризата едва след 2 до 4 години в зависимост в кой регион или държава се намираме. В същото време борсите са на рекордни стойности. Пример е Европа – Старият континент се намира под някаква форма на затваряне от декември, а и през немалка част от 2020 г. Въпреки това някои водещи европейски индекси са на рекордни стойности и изпреварват щатските от началото на годината. Последното е много рядко срещано явление и се дължи на много по-малкия брой технологични компании в европейските индекси.

„Натрупани са много сериозно количество оптимистични очаквания, които няма да е лесно да се изпълнят“, предупреди инвестиционният мениджър.

Графика: Цените на кошница технологични компании без печалби на инвестиционната компания Goldman Sachs.

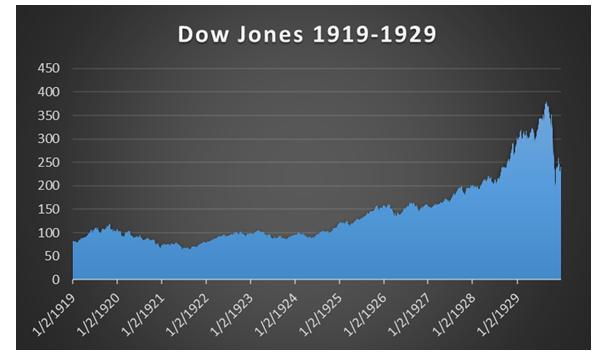

Другият краен сценарий по негово мнение е за началото на едно изключително добро десетилетие за инвеститорите – отново по аналог на историческо събитие, но този път един век назад по време на пандемията от испански грип от април 1918 г. Нейното приключване дава началото на едно отлично пазарно представяне през цялото последвало десетилетие.

Графика: Бурните 20 години – Dow Jones от 1 януари 1919 до 31 декември 1929 г.

„Пазарът определено е скъп и на него има сериозна доза алчност сред инвеститорите, която е подхранвана от евтини и дори безплатни пари, които виждаме да се раздават в голяма част от света. Не виждам сценарий как това ще свърши добре, но честно казано е трудно да плуваш срещу течението“, коментира Ивайло Пенев.

В тези пазарни условия много малко хора мислят за защитни или хеждиращи стратегии, а това е видно от много ниския обем на покупки на т.нар. „пут опции“ за продажба спрямо „кол опциите" за покупка.

„Това за мен е ясен сигнал, че моментът е подходящ за защитни стратегии, а те могат да действат не само като една своеобразна аларма и буквално да ни принудят да излезем от пазара, преди той да се срине, ако такова събитие изобщо се случи“, посочи финансисът.

Извънредната подкрепа от централните банки беше основен двигател за пазарите през последните девет месеца.

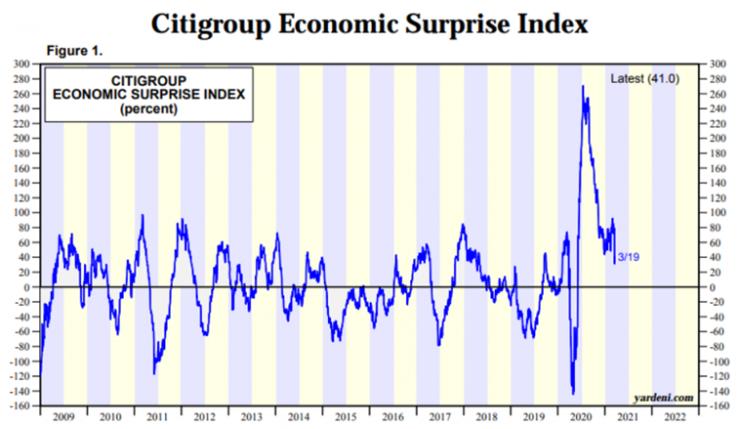

„На теория икономическият фундамент винаги трябва да е водещ в дългосрочен план. На практика обаче през последните години единственото нещо, което инвеститорите гледат, е в ръцете на централните банки – ако раздават пари, пазарите растат. Ако не раздават, пазарите спадат. Често това няма общо с икономическите данни“, обясни Пенев.

Графика: Citi US Economic Surprise Index

По думите му отрезвяването на инвеститорите може би ще дойде от размишления на тема кой ще плати сметката накрая с всички тези пари, които се харчат за държавни помощи. „Това ще сме всички ние – или чрез по-високи данъци, или чрез неконтролируема инфлация, която ще изяде спестяванията ни. Централните банки са пласьори на един наркотик – евтини пари. Не виждам как ще спрат да снабдяват клиентите си“, прогнозира икономистът.

Какво се случва с лихвите…

В нормални условия началото на циклите на повишаване на лихвите дава начало на дълги възходящи пазари на акциите. Пазарът на акции не се срива, когато лихвите са на дъното, а безработицата е на високи нива. Напротив, сривовете идват при високи лихви, след периоди на повишения, при много ниски нива на безработица, обясни Пенев.

В същото време количествените облекчения и спасителните програми се правят по време на сериозни спадове на икономиката. Защо им е на Щатите в момента пакет от 1,9 трлн. долара – борсовите им индекси са на рекордно високи стойности, цените на жилищата също, безработицата пада, икономиката расте. През 2008 г. на политиците им трябваха месеци, за да одобрят 700 млрд. долара спасителен пакет, а сега трилионите валят през месеци, коментира той.

Според него Европейската централна банка е "изпуснала всички влакове" за достигане дори на нулеви нива на лихвите. В последния икономически цикъл решенията на централните банки вървят наопаки – нищо не се случва в логичния ред и може би и резултатите ще са различни, смята Пенев.

Продължават ли ДЦК да са сигурно убежище?

Сигурността на държавните ценни книжа зависи не толкова от нивата на лихвените проценти, а от способността на дадена държава да изплаща дълговете си. Математиката при дълговите ценни книжа е относително проста – при нормални нива на лихвите, дори при една относително дълга, например 10-годишна облигация, паричният поток на главницата по нея е в пъти по-голям от сбора на лихвените плащания. За инвеститорите е най-важно да си получат и главницата накрая.

Затова е важно каква е платежоспособността на заемателя за хоризонта на инвестицията. Не виждам кой знае какви причини защо връщането на 10-годишните щатски лихви над 1,5% трябва да всява такъв ужас сред инвеститорите. Светът и финансовите пазари могат само да спечелят от връщането към по-нормална парична политика и лихвени проценти. В краткосрочен план това означава, че ще има някои сътресения, защото всички се разглезихме с ниска цена на заемния капитал. Основният въпрос е по-скоро ефектът върху портфейлите на инвеститорите най-вече за тези, които държат повече дългови книжа. А зависимостта между лихви и цени на облигации е обратно пропорционална - скок на лихвите значи спад на цените и текущи загуби за инвеститорите.

Възходящ тренд при инфлацията, но докъде..

Трендът на спад на лихвите е от векове. Неговият край идва, а това ще направи средата за инвеститорите в дългови инструменти по-трудна в бъдеще, но това не значи непременно, че облигациите ще са най-лошия актив в следващите години, обясни портфолио мениджърът на „Елана Фонд Мениджмънт“.

Инфлацията вече я има и всеки от нас я изпитва през потребителската си кошница. Тя може да повлияе позитивно на инвестициите като цяло, ако е умерена и предвидима, и негативно, ако е висока и неочаквана. В идните месеци ценовите индекси вероятно ще се повишат по-видимо . Една от основните причини ще са енергийните суровини и най-вече петролът, който миналата година по това време беше достигнал отрицателни нива на международните пазари, което едва ли някой е очаквал да се случи някога, каза той.

Вторият канал, по който може да се ускори инфлацията, са личните доходи. Програмите, особено в САЩ, за раздаване на пари ще имат еднократен положителен ефект, който е в подкрепа на по-силна инфлация. Но все още по целия свят има доста голям брой загубени работни места заради коронакризата, които може да не се възстановят напълно в идните години. Това ще държи ръста на заплатите на по-ниски нива, а това от своя страна ще значи липса на натиск върху цените.

Комбинацията от ускорена инфлация, която ще виждаме поне в краткосрочен план и нулеви отрицателни лихви са силен катализатор за търсене на алтернативи за спестяванията, най-вече тези в банките. Може да видим както засилено потребление, така и засилен интерес към различни видове инвестиции, прогнозира Пенев.

Подходът на всеки инвеститор зависи от една страна от познанията и опита и друга страна, от възможностите и готовността за поемане на риск. Мнозинството от хората нямат нито времето, нито образованието за това. За тях най-добрият подход е да позволят на професионалистите да им съдействат и да не се опитват сами да хващат дъна и върхове, защото това доста често се оказва скъпо начинание. В България инвеститорите имат много по-лесен достъп до портфолио мениджърите, които управляват парите им, категоричен беше Пенев.

Той посъветва в тази несигурна среда инвеститорите да прибегнат до редовно, систематично инвестиране, например на месечна база. Този подход спестява разходи като такси и в дългосрочен план гарантира едни средни нива на влизане. Такава инвестиция във взаимен фонд може да е по-добър вариант от самостоятелното инвестиране и поради по-ниските разходи спрямо търгуване с малки суми през различни платформи за търговия, които имат минимални разходи за сделка.

Рисковете от инвестиции точно сега..

Най-големите рискове са тези, за които не знаем и не се сещаме. Начините да се защитим от тях са няколко – на първо място диверсификацията - да инвестираме в повече ценни книжа, а не много концентрирано в една шепа компании, посочи Пенев.

Взаимните фондове в Европа, в това число и в България, имат много строги правила против концентрацията на инвестиции.

Втората възможност за намаляване на риска са т.нар. хеджиращи стратегии. Не на последно място, наличието на финансов консултант, с когото да се обсъдят действията при подобни ситуации също е много добър начин за защита от рисковете.

Кои сектори преминаха „стрес теста“ на пандемията ?

Енергетиката е един от секторите, които са интересни. Земеделските култури и животновъдството също са с огромен потенциал. Технологиите са винаги интересен сектор, но цените на компаниите там често граничат с лудостта, коментира инвестиционният мениджър на „Елана“.

По думите му в началото на пандемията нищо не беше пощадено. В такива моменти първосигналната реакция на пазарите е „Първо продавай, после задавай въпроси“. Това е заложено на психологическо ниво в природата на хората. Това се проявява, когато сме подложени на стресова ситуация и активира един режим на готовност да се браним. При пазарите това се проявява чрез продажби.

Инвестицията, която държим в нашите фондове на „Елана“ от 10 години, е Виетнам – отлична демография, младо население, доста добре образовано, каза Пенев. По думите му Виетнам изглежда като Китай преди 20-25 години. В първите дни на пандемията и тази държава не остана незасегната, но Виетнам се оказа от големите печеливши. Компаниите от сектора на електронната търговия също се оказаха голям победител от създалата се ситуация.

Дори след спадовете от март миналата година борсовите индекси са във възходящ тренд. Дори това да продължи, сега не е най-подходящия момент за влизане с големи суми наведнъж. Сега е моментът с малки и регулярни инвестиции да се направят първите стъпки в инвестирането, смята той.

Какво да правят консервативните инвеститори?

На финансовите пазари има редица възможности, които са подходящи за инвеститори с различен профил. Това важи за периоди с ниски, така и за периоди с високи лихви. Има отлични алтернативи на депозитите, които не са свързани с поемането на огромни инвестиционни рискове, а напротив, дори минимални.

Активите на инвестиционните фондове в страната растат. Според портфолио мениджъра на „Елана“ предпочитанията за тип фондове варират. Оформя се интерес в двата края на инвестиционния спектър - високо търсене на консервативни продукти, а от друга страна на фондове в акции, особено с глобален фокус, които са точно в другия край на рисковия спектър. Първото се обяснява с наличието на огромен ресурс, който не носи почти нищо и стои под формата на депозити в банки. Първа стъпка за тези пари е да минат през консервативен инвестиционен продукт. Инвеститорите с по-висок апетит търсят инвестиции в глобални акции, обясни финансистът.

Бунтът на младото поколение трейдъри

При Gamestop имаше много уникални фактори, които се струпаха и това ме навежда на мисълта, че подобно нещо в подобни мащаби трудно ще се повтори, коментира Ивайло Пенев. Имаше миниатюрни повторения на тези движения и по други акции - миниатюрни в сравнение с движенията при Gаmestop. Те отново бяха инспирирани от спекулациите на дребни инвеститори срещу големите играчи. Случки като тези вероятно ще се повтарят, но с магнитуда на Gamestop едва ли ще има скоро. "Това за мен беше като едно земетресение с магнитуд 9 по Рихтер. Знаем, че ги има, знаем, че ще се случат отново, но са много редки“, посочи Пенев.

Инвестиционен навигатор 2021 е проект на investor.bg