Мениджър на парични средства от развиващите се пазари, който постига по-добри резултати от 99% от своите колеги, твърди, че инвеститорите в акции могат да спечелят пари през 2024 г., независимо дали Федералният резерв ще намали лихвените проценти, или не, като се съсредоточат върху държави, които са в процес на икономически промени.

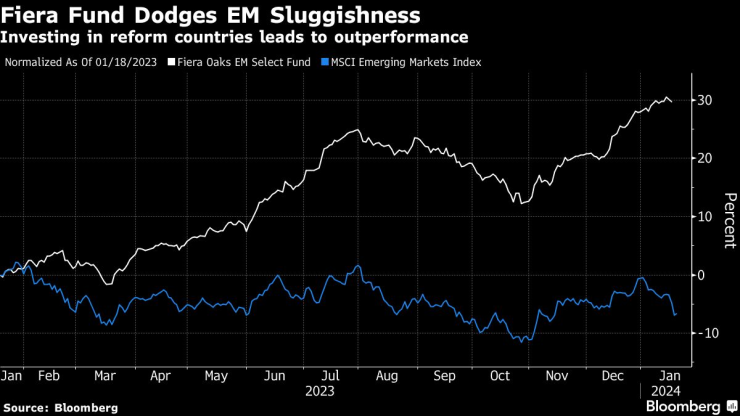

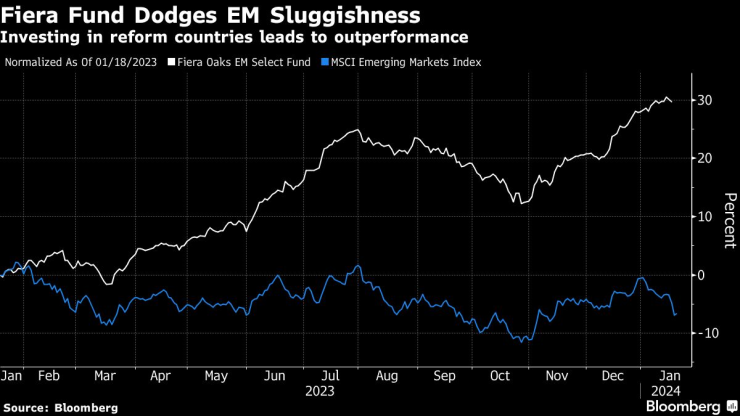

Базираната в Монреал компания Fiera Capital Corp. е донесла на притежателите на своя фонд EM Select възвръщаемост от 29% през последните 12 месеца, надминавайки всички, с изключение на 12, от 4383 фонда в своята група, според данни, събрани от Bloomberg. Доминик Бокор-Инграм, който управлява фонда заедно със Стефан Ботчър, заяви, че печалбите идват от закупуването на акции в слабо познати пазари като Гърция, Саудитска Арабия и Виетнам, където промените в политиката водят до преустройство, независимо от глобалните парични условия.

Макар че намаляването на лихвените проценти от страна на Фед би създало благоприятна среда за поемане на общ риск и би стимулирало капиталовите потоци към развиващите се пазари, липсата му няма да спре ръстовете, предизвикани от такива местни истории за обрат, каза Бокор-Инграм. Според него ключът е в това да се погледне отвъд пазарите, които са силно претеглени в бенчмарковете на MSCI Inc. - като Китай и Индия - и така да се намали корелацията с потоците, свързани с индекса.

„Нашата стратегия е много слабо чувствителна към политиката на Фед“, отбеляза той. „Преобладаващият фактор са вътрешните реформи и тяхното провеждане. Например, ако Виетнам получи статут на развиващ се пазар в MSCI или Гърция развие туризма си благодарение на реформите, тогава Фед няма толкова голямо значение.“

Инвеститорите продължават да се ориентират към висококачествени технологични акции

Фондът Fiera Oaks EM Select напредна почти пет пъти повече от 7% ръст на индекса MSCI Emerging Markets през 2023 г. Тази година фондът вече е нагоре, дори когато бенчмаркът е спаднал с повече от 5%, което е най-лошият старт на годината от 2016 г. насам.

Истории за обрати

Страните, които пренастройват икономическите си политики, продължават да се справят добре и през 2024 г., противопоставяйки се на по-широката разпродажба, водена от забавянето на Китай и съмненията относно времето за облекчаване на Фед.

Бокор-Инграм посочи три държави като най-сигурни залози: Виетнам, Гърция и Саудитска Арабия - всички те провеждат реформи и не са достатъчно популярни сред международните инвеститори.

Виетнам, който се счита за гранична инвестиция, от години се стреми да получи статут на развиващ се пазар в индексите MSCI и FTSE Russell. Макар че напредъкът е бавен, икономическите реформи и реформите в пазарната структура, като например преразглеждането на капиталовите индекси, могат да го доближат до това да получи повишение. Подобряването на обема на борсовата търговия е сигнал за по-голямо участие на вътрешния пазар на дребно и може да подкрепи евентуално преминаване, посочи Бокор-Инграм. Индексът на акциите на страната се е повишил с 4,6% тази година след 12% ръст през 2023 г.

Структурните реформи в Гърция, проведени под ръководството на министър-председателя Кириакос Мицотакис, получиха похвали от световните инвеститори и Международния валутен фонд. Гръцките облигации ще се присъединят към елитните индекси през 2024 г. след повишенията на рейтингите от Fitch Ratings и S&P Global Ratings през миналата година, което ще помогне за привличането на средства от трилиони долари, фокусирани върху дълг с инвестиционен рейтинг. Акциите на страната, които все още се класифицират като нововъзникващ пазар, нараснаха с близо 40% през миналата година.

Икономическата активност на Саудитска Арабия, която не е свързана с петрола, продължава да се разширява, като през тази година са планирани инвестиции в полупроводниковата и космическата индустрия, следвайки стъпките в производството на електрически автомобили, спорта и технологичните стартъпи. Това се разпространява и в други страни от региона, като Обединените арабски емирства, каза Бокор-Инграм.

Междувременно прекратяването на руско-украинската война също може да засили привлекателността на източноевропейските акции, смята той. Други държави, които сега са в полезрението на Бокор-Инграм, са Аржентина и Турция.

Аржентинският индекс Merval е нараснал с 20% в доларово изражение тази година, тъй като инвеститорите залагат, че бъдещото правителство на Хавиер Милей ще ограничи разходите и ще дерегулира икономиката по пътя към фискална устойчивост. Бокор-Инграм заяви, че Fiera може да обмисли инвестиране в акции на страната тази година, след шестгодишно прекъсване, ако новият президент постигне напредък в реформите.

„Проблемът е, че за да започне Аржентина отново да расте, населението първо трябва да обеднее и да се прекрати спиралата на повишаване на заплатите“, каза той. „Дали новата администрация на Милей ще има достатъчно последователни действия, е нещо, което наблюдаваме отблизо.“

Fiera също така започва отново да разглежда турските компании, тъй като Анкара се стреми към икономическа ортодоксалност, обръщайки се в обратна посока след години на ултрахлабава парична политика. Страната има „големи насрещни ветрове“, а валутните ѝ резерви са слаби, но промяната в политиката е подобрила перспективите пред страната, казва той.

Селективната стратегия на Fiera включва и списък с пазари, които трябва да се избягват през 2024 г. На първо място в списъка са Египет, Нигерия, Кения, Бангладеш и Пакистан.

Причините на Бокор-Инграм: Конфликтът по корабоплавателния маршрут в Червено море може да намали БВП на Египет; реформите в Нигерия са в застой и инфлацията остава упорита; проблемът с дълга на Кения е много по-тежък от очакваното заради загубите в публичния сектор; Пакистан е изправен пред балансово напрежение заради проблема с „кръговия дълг“, произтичащ от неизплатените енергийни субсидии.

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Измислиха как да спасят дизеловите коли в Европа

Измислиха как да спасят дизеловите коли в Европа  Мъж паркира Ferrari на балкона си, общината го прибра с кран (ВИДЕО)

Мъж паркира Ferrari на балкона си, общината го прибра с кран (ВИДЕО)  Кметът на Варна протестира срещу правителството в Берлин (СНИМКИ)

Кметът на Варна протестира срещу правителството в Берлин (СНИМКИ)  35 пияни и дрогирани шофьори спипа КАТ за ден

35 пияни и дрогирани шофьори спипа КАТ за ден

Джъстин Тимбърлейк е добре въпреки Лаймската болест

Джъстин Тимбърлейк е добре въпреки Лаймската болест  Орлов мост, бул. „Цариградско шосе“ и кръстовището при Софийския университет са блокирани

Орлов мост, бул. „Цариградско шосе“ и кръстовището при Софийския университет са блокирани  Движението на автомобили в района на "Триъгълника на властта" все още е блокирано

Движението на автомобили в района на "Триъгълника на властта" все още е блокирано  ПП-ДБ: Тази оставка вече е дадена, те още не са го разбрали

ПП-ДБ: Тази оставка вече е дадена, те още не са го разбрали

Германци разбиха Левски

Германци разбиха Левски  Никола Цолов финишира 13-и в първия ден от тестовете в Абу Даби

Никола Цолов финишира 13-и в първия ден от тестовете в Абу Даби  Датчани шокираха и потопиха „жълтата подводница“

Датчани шокираха и потопиха „жълтата подводница“  Аякс доживя победа в Шампионската лига

Аякс доживя победа в Шампионската лига

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай

Мъж паркира Ferrari на балкона си, за да разбере, че Виена не е Дубай  С кого ще се конкурира новата суперкола на Toyota

С кого ще се конкурира новата суперкола на Toyota  Основните прилики между класическото Renault 5 и новото ЕV

Основните прилики между класическото Renault 5 и новото ЕV  Блокче глина може да направи чудеса при почистване на автомобила

Блокче глина може да направи чудеса при почистване на автомобила

продава, Тристаен апартамент, 66 m2 София, Младост 1а, 185000 EUR

продава, Тристаен апартамент, 66 m2 София, Младост 1а, 185000 EUR  продава, Тристаен апартамент, 140 m2 София, Манастирски Ливади, 350000 EUR

продава, Тристаен апартамент, 140 m2 София, Манастирски Ливади, 350000 EUR  продава, Къща, 180 m2 Варна област, с.Куманово, 375000 EUR

продава, Къща, 180 m2 Варна област, с.Куманово, 375000 EUR  дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR

дава под наем, Двустаен апартамент, 70 m2 Бургас област, гр.Свети Влас, 200 EUR  продава, Къща, 78 m2 Габрово област, с.Живко, 35279.14 EUR

продава, Къща, 78 m2 Габрово област, с.Живко, 35279.14 EUR