Председателят на Федералния резерв Джером Пауъл смята, че икономиката на САЩ може да избегне рецесията. Но шансовете му да се окаже прав не са обещаващи поради банковия сектор, политиката и дори времето.

Пауъл смята, че силата на американските пазари на труда, която не се поддава на натиск и която отново бе демонстрирана в публикуваните в петък данни за работните места, показващи рязко увеличение през миналия месец, изглажда пътя за меко приземяване, дори и след петте процентни пункта повишения на лихвените проценти за малко повече от година.

"Възможно е този път наистина да е различен", заяви шефът на Фед пред репортери миналата седмица, след като повиши лихвите за десети пореден път.

Все пак пазарът на труда продължава да бъде нагорещен, което означава, че Фед ще трябва да задържи по-високите лихвени проценти за по-дълго време, за да потисне инфлацията - именно поради тази причина рисковете от рецесия са високи. А за да се сбъдне прогнозата на Пауъл, американската икономика ще трябва да преодолее три основни препятствия, като всички те сочат към спад през втората половина на тази година.

Очертава се кредитна криза. Задвижвана от комбинираното въздействие на затягането на политиката на Фед и банковите фалити, тя вероятно ще засегне особено силно малкия бизнес и търговските недвижими имоти.

Безизходица във Вашингтон по отношение на тавана на дълга. Партийното противопоставяне, което в момента е в разгара си, заплашва с период на силен финансов стрес. Ако американското правителство изпадне в неплатежоспособност, ударът върху икономиката и пазарите може да съперничи на срива от 2008 г.

Ел Ниньо като климатичен фактор. Метеорологичното явление набира сила, заплашвайки с екстремни условия по света, които биха нарушили доставките на суровини, биха повишили цените и биха накарали Фед да се съсредоточи върху инфлацията.

И ако тази тройна комбинация наистина доведе до спад на икономиката, Пауъл и колегите му може да не могат да направят много по въпроса. Намаляването на лихвените проценти е основният инструмент за борба с рецесията - но за Фед е трудно да ги използва, когато все още се бори да върне инфлацията към целевите стойности.

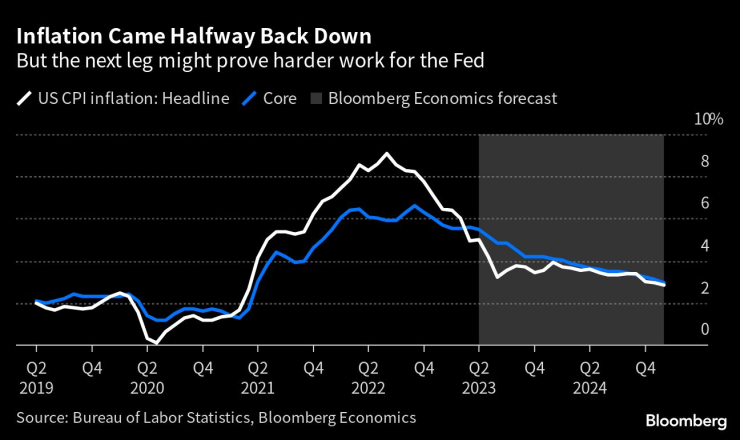

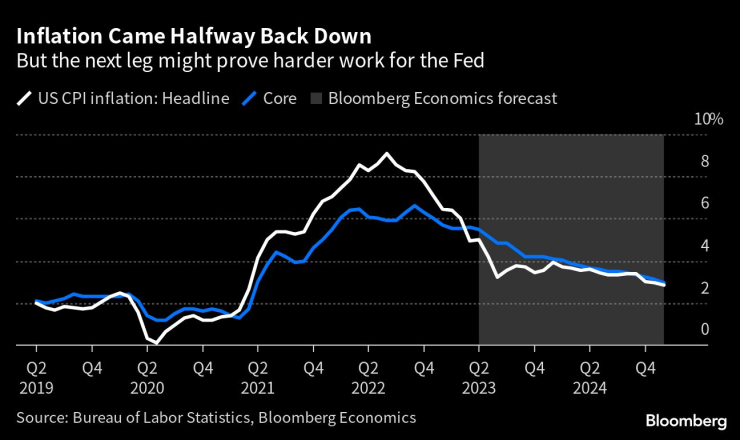

Инфлацията се понижи наполовина. Но следващият етап може да се окаже по-труден за Фед

Най-бързото затягане на паричната политика от четири десетилетия насам неизбежно ще има цена. От март миналата година Фед повиши лихвените проценти от почти нулеви до над 5%. Броят на случаите, когато подобна политика не е довела до рецесия, е точно нула.

"Не вярвам, че има добър пример за "меко приземяване" през петте десетилетия, в които Федералният резерв е отговарял за макроикономическата политика, и не виждам защо сегашната ситуация да е различна", казва Джеймс Гълбрайт, професор по икономика в Тексаския университет, който през 1978 г. работи по законодателството, което утвърждава целта на Фед за пълна заетост.

Без произшествия

Динамиката, която води от по-високи лихвени проценти до свиване на икономиката, е ясна. Когато разходите по заемите се покачват, а цените на активите падат, разходите се забавят, а предприятията съкращават работни места. За централните банки това нарастване на безработицата - и произтичащото от него забавяне на растежа на заплатите - е механизмът, който връща инфлацията към целевите стойности.

С други думи, рецесиите не са случаен страничен ефект от опитите за ограничаване на инфлацията. Ето защо, дори когато Фед тъкмо започваше да повишава лихвените проценти миналата година, Bloomberg Economics прогнозира спад през втората половина на 2023 г.

След това се появи банковата тревога. Вълната от фалити, започнала с Silicon Valley Bank, в известен смисъл не беше изненада. Никой не знаеше какво точно ще се счупи, когато Фед повиши лихвите - но всички подозираха, че нещо ще се случи.

Ако обаче представителите на Фед можеха да избират, те вероятно нямаше да изберат фалиращите регионални банки като предпочитан механизъм за постигане на дезинфлация.

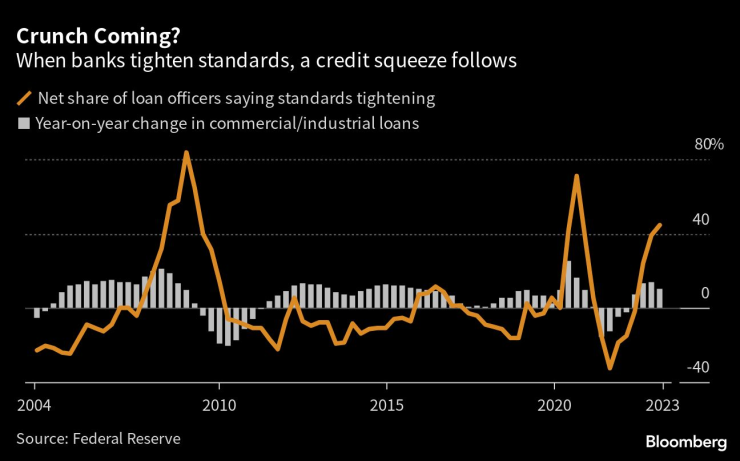

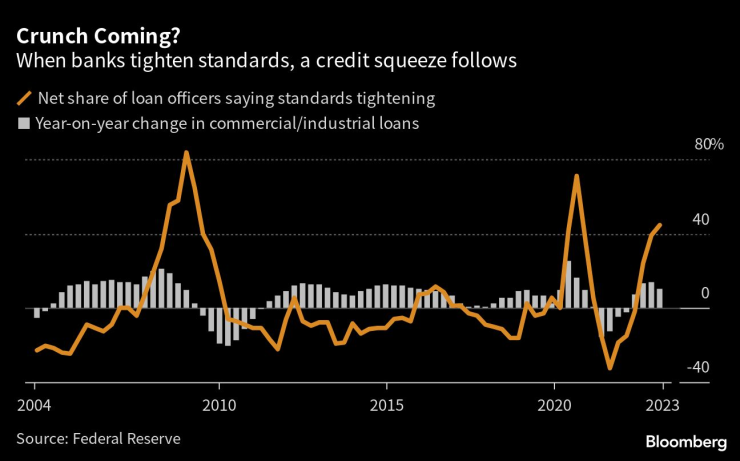

Предстои криза? Когато банките затягат стандартите, следва свиване на кредитирането

Банковите фалити засилват ефекта на по-високите лихвени проценти върху ограничаването на кредитирането. Още през миналата година проучването на старшите кредитни инспектори - предпочитаният барометър на Фед - показа, че стандартите за кредитиране се затягат, а след SVB тази тенденция само ще се засили. Обикновено забавянето на кредитирането следва със закъснение, след като банките станат предпазливи, което е една от причините спадът да се определи като такъв през втората половина на годината.

Нещо повече, стресът в банковата система има склонност да се превръща в снежна топка. Първоначалните уверения, че SVB е била изключение, сега изглеждат неверни, тъй като заразата се разпространява. Взети заедно, банковите фалити през 2023 г. вече ще съперничат на тези през 2008 г. по размер на активите.

На пресконференцията си Пауъл нарече преструктурирането на First Republic - поета от JPMorgan Chase & Co. миналата седмица - "важна стъпка към поставяне на границата" на кризата. Колебанията в акциите на други регионални кредитори оттогава насам подсказват, че границата остава прекъсната.

Дебатът с горната граница на дълга?

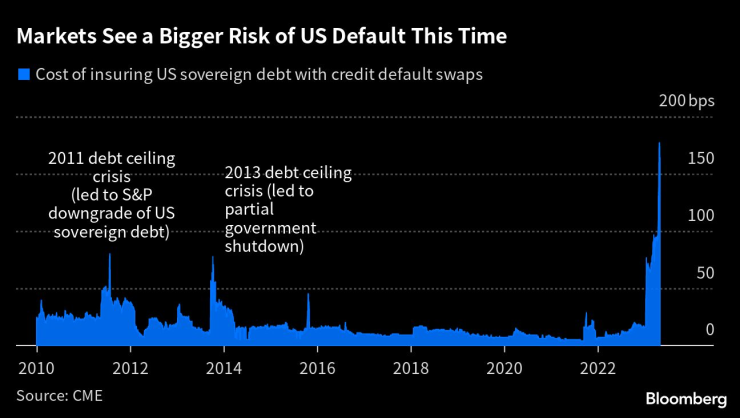

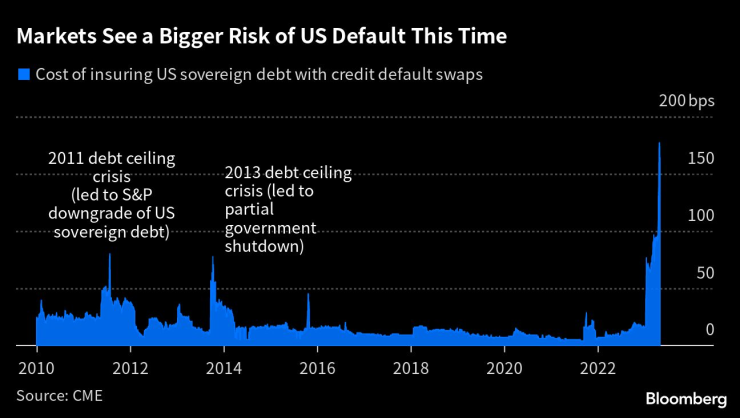

Междувременно във Вашингтон противопоставянето по отношение на тавана на дълга ескалира до нещо, което изглежда по-опасно от предишните случаи.

На 1 май министърът на финансите Джанет Йелън отправи остро предупреждение към американските законодатели: възможността на нейното министерство да използва специални счетоводни маневри, за да не надхвърли лимита на дълга, може да бъде изчерпана още в началото на юни. Министерството на финансите се опитва да избегне фалит, откакто през януари достигна сегашния лимит от $31,4 трилиона .

Президентът Джо Байдън и председателят на Камарата на представителите Кевин Маккарти трябва да проведат преговори за ограничаване на дълга на 9 май, но очакванията за пробив са слаби. Маккарти вече прокара републикански законопроект, който ще наложи мащабни съкращения на разходите в замяна на повишаване на тавана, което демократите отхвърлиха.

В най-добрия случай ще има период на повишено напрежение на пазарите преди сключването на сделка. В най-лошия случай неизпълнението на задълженията ще хвърли световната финансова система в бездна, а икономиката на САЩ - в дълбок икономически срив.

Пазарите виждат по-голям риск от фалит на САЩ този път.

Ако растежът започне да се понижава, задържащата се инфлация ще ограничи възможностите на Фед да реагира.

При положение че цените растат много по-бързо, отколкото Фед иска, "не би било подходящо да намалим лихвите и няма да ги намалим", заяви Пауъл пред репортери миналата седмица. В превод: Ако настъпи рецесия, не очаквайте от нас да се притечем на помощ с парични стимули.

При ниво от 5% през март основната инфлация на потребителските цени рязко спадна от пика си от над 9% миналото лято. Но това бе лесната част - отпушването на веригите за доставки и намаляването на енергийните разходи свършиха работата на Фед вместо тях. Най-трудното предстои.

Bloomberg Economics прогнозира, че повишаването на заплатите и краят на дезинфлационния импулс от страна на стоките и енергията ще оставят базисната инфлация да се задържи на ниво около 4% до края на тази година. А може да бъде и по-лошо.

Факторът El Niño

Националната океанска и атмосферна администрация прогнозира 62% вероятност за развитие на екстремното метеорологично явление в периода май-юли, като до есента вероятността ще нарасне до 80%. Силен El Niño, както предвиждат някои модели, може да увеличи инфлацията.

При този сценарий бурите и наводненията ще засегнат Калифорния и Юга, което ще навреди на производството на храни и енергия. В световен мащаб сушите в някои части на Азия и проливните дъждове в Южна Америка и Африка нанесоха удар върху реколтата.

Според Международния валутен фонд силните El Niños могат да увеличат инфлацията на цените на стоките с 4 процентни пункта. Като добавим и това, пространството за намаляване на лихвените проценти на Фед се свива от малко до несъществуващо.

Разбира се, меко приземяване е възможно - и някои от признаците са благоприятни. През юли 2022 г. управителят на Фед Кристофър Уолър твърди, че промяна на пазара на труда - с намаляване на свободните работни места, но задържане на безработицата - може да доведе до относително безболезнена дезинфлация. Оттогава насам свободните работни места действително намаляват, а равнището на безработица остава ниско.

Оливие Бланшар, икономист от Института "Петерсон", зае противоположната страна в този дебат и заяви, че все още смята, че по-високата безработица е на дневен ред. Но Бланшар признава, че "ако продължим да имаме спад на свободните работни места и не се увеличи безработицата още няколко месеца, тогава Уолър може да се окаже прав".

"В процес на работа"

Възможни са и други резултати. Един от тях е "плаваща рецесия", при която един отрасъл след друг понасят удари, но икономиката като цяло не се свива. Има някои доказателства, че именно това се случва, тъй като производството и недвижимите имоти достигат дъното преди значителен спад на пазарите на труда.

"Най-доброто ми предположение е, че икономическият растеж ще бъде слаб през следващите месеци", казва Карен Динан, професор в Харвард. "Очаква ни труден период." Това може и да не е добре, но ще означава, че ще се избегне открита рецесия.

Все пак е трудно да се направи така, че нито мекото приземяване, нито подвижната рецесия да бъдат основен сценарий.

Последните данни от модела за вероятност за рецесия на Bloomberg Economics сочат, че спад, който ще започне до юли, е почти сигурен. Приемете това с известна доза внимание - ако има някакъв урок от последните няколко години, то той е, че не много неща са сигурни. Но основният извод, че рецесията е по-вероятна, отколкото не, остава в сила.

Това е лоша новина за оптимистичната прогноза на Пауъл. По-лошото е, че една плитка рецесия може дори да не е достатъчна, за да върне инфлацията към целта. Средно предишните спадове са понижили базисната инфлация само с ограничен размер и то със значително забавяне.

Ако съберем всички тези елементи заедно, най-вероятният резултат е стагфлация - свиване на икономиката и все още твърде висока инфлация.

В развитие – най-доброто от седмицата /п./

В развитие – най-доброто от седмицата /п./

Асен Василев: Оставката на правителството беше въпрос на време

Асен Василев: Оставката на правителството беше въпрос на време  20-годишната варненка Тея Николова е плувкиня №1 на България за 2025 г.

20-годишната варненка Тея Николова е плувкиня №1 на България за 2025 г.  Варненец в неприятна ситуация: Момче с тротинетка се блъска в колата му, какво да прави?

Варненец в неприятна ситуация: Момче с тротинетка се блъска в колата му, какво да прави?  Подготвят спирането на старите дизели в центъра на Варна

Подготвят спирането на старите дизели в центъра на Варна

Лечението на крал Чарлз ІІІ от рак може да бъде облекчено

Лечението на крал Чарлз ІІІ от рак може да бъде облекчено  Двама души пострадаха при пожари в Хасково и Стара Загора

Двама души пострадаха при пожари в Хасково и Стара Загора  Северна Македония през 2025 г. - липса на напредък в евроинтеграцията, трагедията в Кочани

Северна Македония през 2025 г. - липса на напредък в евроинтеграцията, трагедията в Кочани  Коледен влак от София до Банкя ще пътува днес и утре

Коледен влак от София до Банкя ще пътува днес и утре

Крошето за нокаута на Кобрата било тренирано специално от Гасиев + ВИДЕО

Крошето за нокаута на Кобрата било тренирано специално от Гасиев + ВИДЕО  От други ъгли: Вижте как Гасиев нокаутира Пулев + ВИДЕО

От други ъгли: Вижте как Гасиев нокаутира Пулев + ВИДЕО  Гасиев върна пояса на Кобрата: Ти си по-голям от мен, уважавам те! + ВИДЕО

Гасиев върна пояса на Кобрата: Ти си по-голям от мен, уважавам те! + ВИДЕО  Мачовете по телевизията днес, 13 декември

Мачовете по телевизията днес, 13 декември

Най-икономичните коли на старо

Най-икономичните коли на старо  Genesis показа уникално комби

Genesis показа уникално комби  Haval H9 вече изминава 1400 км без зареждане

Haval H9 вече изминава 1400 км без зареждане  Пет комбита с 4х4, с които трябва да се внимава

Пет комбита с 4х4, с които трябва да се внимава

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR  продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR

продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR  продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR

продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR  продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR

продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR