Китайските строителни предприемачи China Evergrande Group и Kaisa Group бяха понижени до "ограничено неизпълнение" от рейтинговата агенция Fitch поради неплащане на вноски по офшорни облигации. Kaisa е започнала работа по преструктурирането на своя офшорен дълг от 12 милиарда долара, предава Reuters.

Понижаването на рейтинга дойде в четвъртък, въпреки че Evergrande и Kaisa не са обявили официално неизпълнението, което може да доведе до дълги процеси на преструктуриране на дълга.

В бележката си за Evergrande Fitch каза, че строителната компания не е отговорила на искането за потвърждение на купонни плащания на стойност 82,5 милиона долара, които бяха дължими миналия месец с 30-дневния гратисен период, който приключи тази седмица.

„Следователно приемаме, че не са били платени.“

Fitch дефинира ограничено неизпълнение като индикация, че емитентът е претърпял неизпълнение или проблемна обмяна на дълг, но не е започнал процеси на ликвидация, като например подаване на документи за несъстоятелност, и остава в действие.

Неплащането е предизвикало „случай на неизпълнение“ на облигациите на Evergrande и другите й задължения в щатски долари ще станат изискуеми незабавно и подлежащи на плащане, ако управителят на облигациите или притежателите на поне 25% в обща сума декларират това, каза Fitch.

Същото важи и за Kaisa, която според данните на Refinitiv има падежи на облигации на обща стойност 2,8 милиарда долара през следващата година и 2,2-3,2 милиарда долара всяка година между 2023-2025 г.

Fitch каза, че има ограничена информация за плана за преструктуриране на Kaisa, след като във вторник тя пропусна 400 милиона долара погасяване на офшорни облигации.

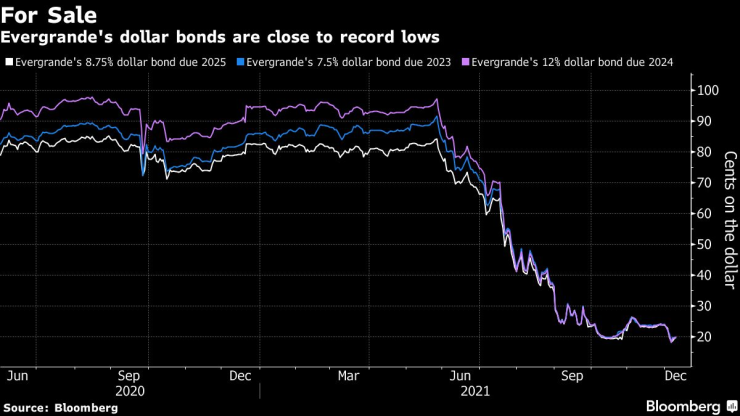

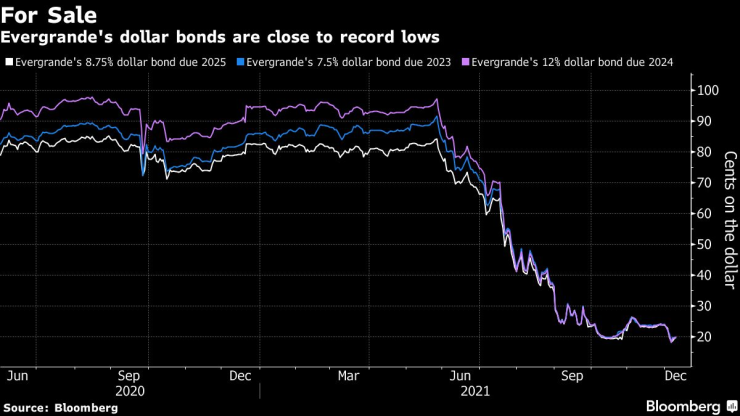

Evergrande, която има задължения от над 300 милиарда долара и е в основата на имотната криза в Китай, заяви миналата седмица, че планира да продължи с преструктурирането на дълга си.

Плановете на Kaisa

Очаква се Kaisa скоро да подпише споразумение за конфиденциалност (NDA) с Lazard, съветник на група притежатели на облигации, съобщи „Ройтерс“, позовавайки се на свои източници.

Притежателите на облигации държат над 25% от офшорните облигации на Kaisa на стойност 12 милиарда долара.

NDA ще положи основата за по-нататъшно обсъждане на решенията за финансиране.

Официалните дискусии относно плана могат да започнат, след като NDA влезе в сила, казаха хората, които отказаха да бъдат назовани, тъй като преговорите са поверителни. Но споразумението е малко вероятно през следващите няколко седмици, тъй като преговорите все още са на ранен етап, каза първият източник.

Групата на притежателите на офшорни облигации на Kaisa, които казват, че притежават 50% от облигациите, които бяха в падеж на 7 декември, изпрати на компанията проект на условия за отсрочка късно в понеделник. По-рано групата предложи 2 милиарда долара нов дълг, за да помогне на Kaisa да изплати своите офшорни дългове, казаха източници.

Други идеи за финансиране също са на масата. Кайса също води преговори с друга група притежатели на облигации, каза първият източник.

Търговията с акциите на Kaisa, които загубиха 75% тази година, беше спряна в сряда. Акциите на Evergrande паднаха с 88% тази година на фона на дълговата криза, която подхрани притесненията за по-широка зараза в сектора и накара Пекин да излезе с уверения, че последствията могат да бъдат овладени.

Рискът, причинен от няколко китайски компании за недвижими имоти в краткосрочен план, няма да подкопае капиталовия пазар на Хонконг, каза управителят на китайската централна банка И Ганг.

Какво следва за Evegrande

„Понижаването може да не окаже явно или незабавно въздействие върху китайския процес, но може да засили натиска върху компанията (и регулаторите) за бързо разкриване на първоначалните предложения за преструктуриране“, каза Брок Силвърс, главен инвестиционен директор в Kaiyuan Capital в Хонг Конг, пред Bloomberg.

Нежеланието на Пекин да спаси Evergrande изпраща ясен сигнал, че комунистическата партия няма да толерира масивно натрупване на дългове, което застрашава финансовата стабилност. Народната банка на Китай повтори в петък, че рисковете, породени от дълговата криза на Evergrande, могат да бъдат овладени, позовавайки се на „собственото лошо управление“ на строителя и „безразсъдното разширяване“ за проблемите, пред които е изправенa.

Губернаторът на PBOC Й Ганг каза в изказване, излъчено в четвъртък, че Evergrande ще се третира по пазарно ориентиран начин. В същото време правителството вече е дълбоко ангажирано с управлението на компанията и ще изпрати екип в Evergrande, за да осигури "нормални" операции. Новият седемчленен комитет за риск на строителя включва висши мениджъри от държавни предприятия в Гуандун и China Cinda Asset Management Co., най-големият мениджър на лоши дългове в страната. Друг е от адвокатска кантора, докато само двама членове са от Evergrande.

Притежателите на облигации на Evergrande, включително Marathon Asset Management, заявиха, че очакват офшорните кредитори да бъдат близо до дъното на опашката за погасяване. Основната мотивация на китайското правителство често е поддържането на социална стабилност, което в този случай означава даване на приоритет на собствениците на жилища, служителите и индивидуалните инвеститори в продуктите за управление на богатството.

Някои офшорни кредитори вече се консултират с финансови и юридически съветници. Може да помогне, че притежателите на облигации да включват някои от най-големите инвестиционни фирми в света, които Китай едва ли ще иска да отчужди. Ashmore Group, BlackRock Inc., FIL Ltd., UBS Group AG и Allianz SE съобщават, че държат дълг на Evergrande през последните месеци, показват събраните от Bloomberg данни.

Правилата на играта - док. поредица на Bloomberg

Правилата на играта - док. поредица на Bloomberg

РЗИ – Варна: Има ръст на острите респираторни заболявания в областта

РЗИ – Варна: Има ръст на острите респираторни заболявания в областта  Във варненско село написаха най-дългото писмо до Дядо Коледа

Във варненско село написаха най-дългото писмо до Дядо Коледа  Десет години след историческото Парижко споразумение за климата: Земята е в опасност

Десет години след историческото Парижко споразумение за климата: Земята е в опасност  Подготвят танкера "Кайрос" за изтегляне

Подготвят танкера "Кайрос" за изтегляне

Рецепти за Коледа – Как да си направите вкусен празничен щолен

Рецепти за Коледа – Как да си направите вкусен празничен щолен  Откраднаха седалки за леки автомобили от румънски тир

Откраднаха седалки за леки автомобили от румънски тир  Терзиев: Боклукът няма да е причината да си тръгна от "Московска" 33

Терзиев: Боклукът няма да е причината да си тръгна от "Московска" 33  Ердоган след срещата си с Путин: Мирът не е далеч

Ердоган след срещата си с Путин: Мирът не е далеч

Германка спря преродената Линдзи Вон в Санкт Мориц

Германка спря преродената Линдзи Вон в Санкт Мориц  За трета поредна година: Синер е любимец на феновете

За трета поредна година: Синер е любимец на феновете  ЦСКА ще мачка Локо с помощта на Мохамед

ЦСКА ще мачка Локо с помощта на Мохамед  Босът на Локо вижда равни шансове срещу ЦСКА

Босът на Локо вижда равни шансове срещу ЦСКА

Грешка ли е да сменяте единствено амортисьорите

Грешка ли е да сменяте единствено амортисьорите  10 много яки функции на новия Mercedes GLB

10 много яки функции на новия Mercedes GLB  Най-икономичните коли на старо

Най-икономичните коли на старо  Genesis показа уникално комби

Genesis показа уникално комби

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR

продава, Тристаен апартамент, 90 m2 Халкидики, 199000 EUR  продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR

продава, Къща, 160 m2 Добрич област, с.Лозница, 11000 EUR  продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR

продава, Хотел, 360 m2 Бургас област, гр.Царево, 412000 EUR  продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR

продава, Четиристаен апартамент, 140 m2 Пловдив, Тракия, 160460 EUR  продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR

продава, Двустаен апартамент, 68 m2 Пловдив, Тракия, 77636 EUR