Коронакризата налага необходимостта от въвеждането на нови данъчни мерки на ниво ЕС

Обмисляните данъци са в областта на интернет услугите

Автор: Bloomberg TV Bulgaria

Ковид кризата и мерките насочени към подпомагане на бизнеса с бюджетни средства, налага необходимостта от въвеждането на нови данъчни мерки на ниво ЕС, пише проф. д-р Любка Ценова, преподавател във ВУЗФ, член на екипа на VUZF Lab. Данъчните промени, които ще се предприемат са разпределени в два стълба:

Първи стълб: въвеждане на данъчно облагане на интернет услугите.

Втори стълб: въвеждане на задължителен минимален размер на данъчно облагане на печалбата на доставчиците на интернет услуги.

Въвеждането на данъчно облагане на доставчиците на интернет услугите е продиктувано от необходимостта от осъвременяване на правилата за данъчно облагане на фирмите, доставящи тези услуги.

Нормите, които се прилагат по настоящем за данъчно облагане на този вид дейност са малко и са остарели по своето съдържание, защото са въведени преди интернет услугите да придобият съвременното си широко приложение.

Съществуващите в ЕС правила за данъчно облагане на доставчиците на интернет услуги не предоставят възможност на държавите членки да осъществяват ефективно данъчно облагане, а много често тези фирми дори не биват облагани поради липсата на нормативна база за това. Като основна причина за слабо разработената правна рамка за данъчно облагане на доставчиците на интернет услуги се сочи факта, че тези доставчици имат много слабо физическо присъствие в Европа, което често ги поставя извън правилата за данъчно облагане в ЕС, независимо от значителни печалби, които те реализират. Този изводи кореспондират с направеното от ЕК сравнително проучване на резултатите от бизнес дейността на доставчиците на интернет услуги и тази на други традиционни мултифункционални бизнеси. Проучването разкрива очевидни разлики.

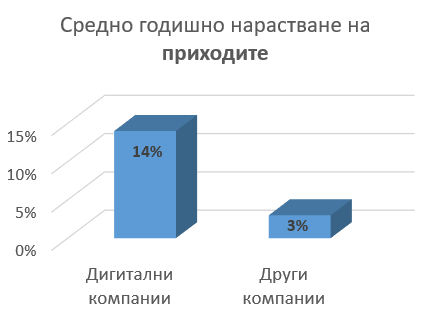

Графика 1

На графика № 1 е представено съотношение на средногодишно нарастване на приходите между двата вида бизнеси. Графиката показва, че средногодишният ръст на приходите на водещите фирми, доставящи интернет услуги отчита ръст от 14% на годишна база, докато ръста на приходите на мултинационалните фирмите от други сектори е едва между 0.2 % и 3%.

Източник: ВУЗФ

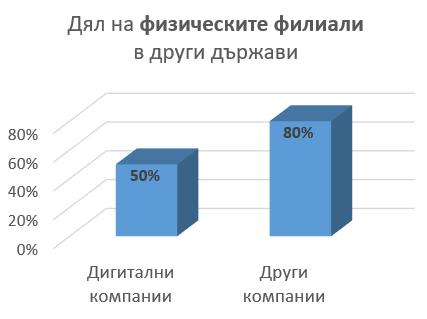

Графика 2

На графика № 2 е представено съотношението на физическото присъствие на фирмите в държави, различни от седалището на фирмата майка. Графиката показва, че само 50 % от филиалите на фирмите, доставящи интернет услуги, са разположени в чужбина, докато изнесеният в чужбина бизнес на мултинационалните компании от други бизнес сектори е в размер на 80%.

Източник: ВУЗФ

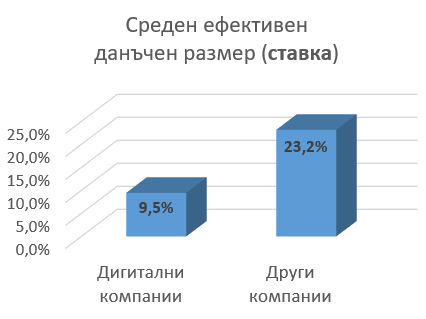

Графика 3

На графика № 3 е представено съотношение на данъчните ставки, с които се облагат печалбите на сравняваните бизнес дейности. Графиката показва, че фирмите доставящи интернет услуги се облагат с данъчни ставки, чиито максимален размер е до 9,5 %, докато данъчните ставки, с които се облагат мултинационалните компании от другите бизнеси е в максимален размер до 23,2 %.

Източник: ВУЗФ

От друга страна при фирмите извършващи традиционни бизнес дейности има определена яснота относно фирмата-майка, нейните подразделения в другите държави. а заплащането на данъци се извършва преимуществено в държавата, където е установена фирмата-майка.

Докато фирмите доставчици на интернет услуги реализират приходи от много и различни фирми, разположени в други държави, което често води и до невъзможност да се определят тези източници. Това има като последица неяснота къде трябва да се обложи печалбата на доставчиците на интернет услугите и в бюджета на коя държава да постъпят данъците. Като резултат печалбата на тези фирми остава необложена или се облага с много ниска данъчна ставка. Контролът върху тях като данъкоплатци също е затруднен с оглед липсата на яснота относно кои органи на приходите ще могат да осъществят този контрол.

По посочените съображения в ЕК и ЕП сериозно се обмисля въвеждането на специфичен данък върху цифровите услуги (Digital Services Tax (DST)), както и въвеждането на специфичен междинен данък, с който да се облага частта от печалбата на фирмите, които доставят интернет услуги на територията на ЕС.

Предлага се данъкът върху дигиталните услуги да бъде дължим във всяка държава членка, в която фирмата доставчик на интернет услуги изпълни един от следните критерии:

- реализира над 7 милиона евро приходи от доставки на цифрови услуги; или

- има над 100 000 потребители; или

- има над 3 000 онлайн бизнес договори.

Обект на данъка върху дигиталните услуги ще бъде: печалбата от продажбата на потребителски данни/реклами; услугите по свързване на потребители (онлайн пазари; платформи за „икономика на споделянето“) и други цифрови услуги (абонамент за стрийминг услуги и др.).

ЕК обмисля въвеждането и на междинен данък от 3% върху приходите, получени от три основни вида услуги, в които основната стойност се създава от участието на потребителите.

ЕК предлага това да бъдат приходите:

- от предоставяне на място за онлайн реклами;

- от продажби на потребителски данни;

- от цифрови платформи за улесняване комуникациите между потребителите.

ЕК предлага този данък да бъде дължим само от доставчици на интернет услуги, които имат общ годишен световен доход над 750 милиона евро и общ годишен доход от предоставени цифрови услуги в ЕС над 50 милиона евро.

Данъкът ще се определя чрез бщи правила за формиране на консолидирана данъчна основа по модел предложен от OECD или чрез двустранни договори за данъчно облагане на дигитални услуги, сключени между държавите членки.

В Испания вече е въведен данък върху съобщенията в реално време, с който се облага доставчикът на услугата WhatsApp. Подобни данъци са включени в данъчните програми за 2021 г.-2022 г. и на други държави членки като Германия, Нидерландия, Швеция.

С21лед подкрепа от държавите членки ЕК очаква тези нови данъци да се прилагат в ЕС от 1 януари 2023 г.